Избранное трейдера Николай Во

Фьючерсы на ОФЗ15 стали лучше!

- 07 апреля 2021, 19:32

- |

Привет! Как вы помните, я просил мосбиржу уменьшить спред на фьючерсах на 15летние ОФЗ.

smart-lab.ru/blog/674637.php

smart-lab.ru/blog/678069.php

Мосбиржа услышала. Но т.к. процесс переговоров не быстрый, то результат появился только с 1 апреля. Сами понимаете, надо много времени, чтоб слона растолкать. Результат решил опубликовать тут. Я рекомендую добавлять в портфель фьючерсы на дальние ОФЗ для диверсификации. Я сам так делаю. Держу год-два. Для меня проблема- это перекладка из одного фьючерса в следующий, т.к. спреды конские.

Наложил на график цену спроса и предложения. Видно, что до 1 апреля спред очень сильно прыгал. А после 1 апреля как магнитом цену спроса и предложения притянуло друг к другу.

( Читать дальше )

- комментировать

- 3.5К | ★3

- Комментарии ( 28 )

Перспективы золота (апрель 2021)

- 28 марта 2021, 20:50

- |

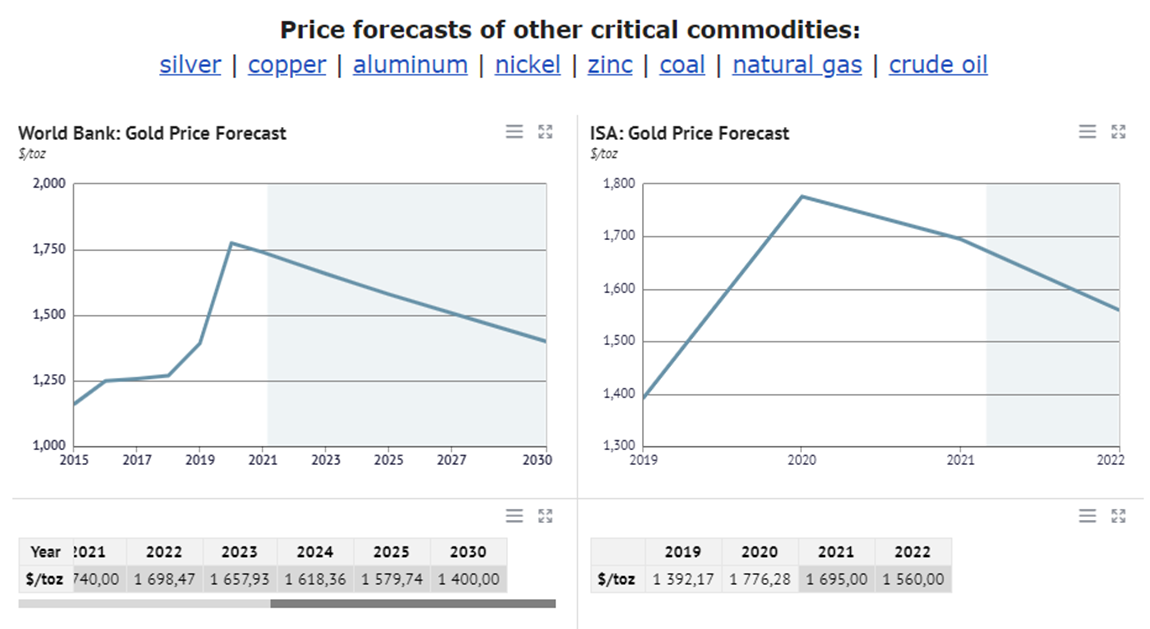

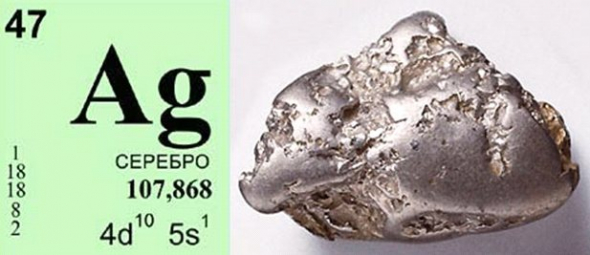

По прогнозам Всемирного Банка цены на золото в этом десятилетии примерно останутся на прежнем уровне. К 2030 году цель по цене 1400 долларов за унцию. Понятно дело, что как там будет через 10 лет никто не знает, но от сюда можно вынести, что какого-то роста не ожидается в ближайшее время, в том числе и по оценке ISA.

Кривая фьючерсных контрактов на золото также указывает на то, что значительного роста в ближайшее время рынок не ожидает.

( Читать дальше )

Счастлив по собственному желанию. 12 шагов к душевному здоровью

- 11 марта 2021, 19:12

- |

Счастлив по собственному желанию. 12 шагов к душевному здоровью. Андрей Курпатов. 2017

Электронная книга t.me/kudaidem/2002

( Читать дальше )

Бесплатный сайт для учёта инвестиций

- 04 марта 2021, 20:27

- |

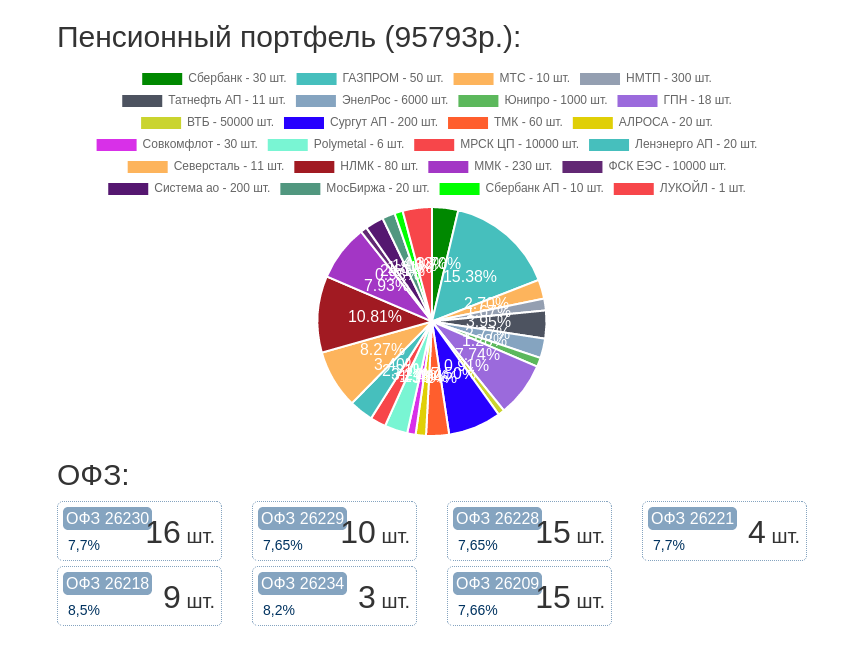

Сначала пробовал разные платные сервисы вроде интелинвеста и блэктерминала, но их платность и недостаток функционала заставили меня делать что-то самому.

В январе 2020 начал писать программу для учёта инвестиций. Т.к. опыт программирования у меня в основном на php, писать начал в виде сайта.

Сегодня 2021 год и моему сайту уже больше года. Вот он

https://izi-invest.ru

Давал ссылку на этот сайт на некоторых форумах и сайтах, на сайт пришли пользователи и начали предлагать добавить улучшения и функции. С их помощью я развивал сайт. Многие делились ссылкой в социальных сетях, сейчас на сайте активно ведут свой портфель несколько сотен человек.

Использование супер простое:

1. Создаём портфель

2. Загружаем в него отчёт вашего брокера (или вводим сделки вручную)

( Читать дальше )

Народный портфель и антинародые результаты.

- 03 марта 2021, 20:26

- |

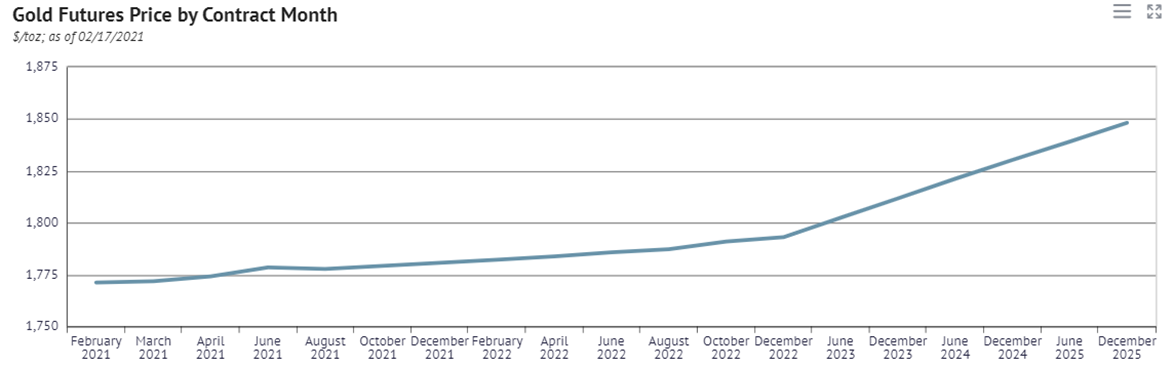

Доходность за 2019 год (с 31.01.2019 по 31.01.2020):

Портфель на 31.01.2020

( Читать дальше )

Что ждет рынок золота?

- 25 февраля 2021, 09:54

- |

В этом видео делаю фундаментальный и технический анализ рынка золота, а также долгосрочные и краткосрочные перспективы рынка.

На мой взгляд, долгосрочно рынок золота не растерял бычьи перспективы, но вот локально есть вопросы.

( Читать дальше )

Каморка ''Деда Панаса".

- 24 февраля 2021, 15:59

- |

Небольшой обзор по СЕРЕБРУ с точки зрения графического анализа .

СЕРЕБРО глобально. Уровень 30 долларов водораздел между ЛОНГОМ с целью роста на 35 долларов или ШОРТОМ на 21 доллар.

Если закрепляемся выше 30 покупаем цель роста 35. Сейчас по сути Серебро в шорте отбившись от 30 с целью 21 доллар, стоп выше 30.

( Читать дальше )

«Типичные ошибки мужчин. Книга не для женщин», Юрий Мороз

- 23 февраля 2021, 19:08

- |

23 февраля — день мужчин. Самое время рассмотреть вопрос, кто такой настоящий мужчина?

Прочел книгу Юрия Мороза «Типичные ошибки мужчин. Книга не для женщин». Наконец-то после долгого перерыва Юрий Мороз (автор Школы своего дела, а это были первые материалы по созданию бизнеса в России) начал писать книги. С почином!

Поделюсь рядом идей из книги. Феминизм набирает силу. Женщины все больше начинают заниматься мужскими делами. В результате у них начинается выработка мужских гормонов и подавление женских. Происходит нарушение биохимии и стресс. Посмотрите на самых отъявленных феминисток и вы увидите, что они находятся на грани нервного срыва.

Против биохимии не попрешь, но женщины этого не понимают. Никакие их успехи в бизнесе не компенсируют не рожденных ими детей. Да и большинство женских бизнесов являются дотационными. За них платят их мужчины. Женщина своими коммерческими делами даже не может вывести их в ноль (если посчитать вложения, аренду офиса, ремонт...).

( Читать дальше )

Портфель

- 18 февраля 2021, 23:39

- |

Аналитика: @SowaTrends

Робо-эдвайзер: @SowaSignals

Новости: @SowaNews

Василий + ставки = Шьорт побьери* ?

- 12 февраля 2021, 12:46

- |

* «Шьорт побьери» — фразеологизм советской эпохи, означающий игру на падение:)

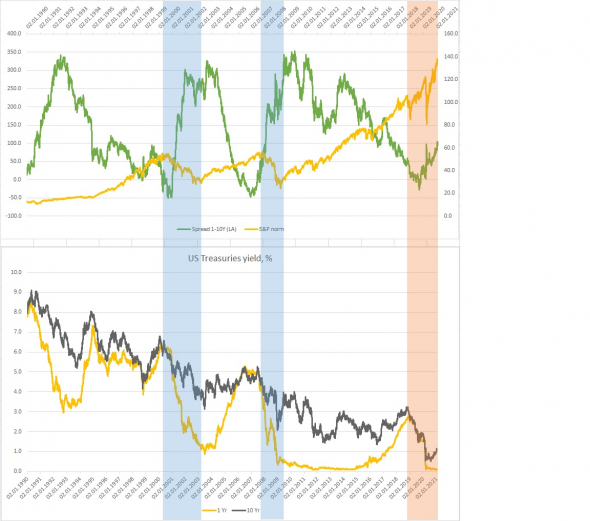

Тема навеяна видео-постом инвестDJ Василия Олейника (см. тут https://smart-lab.ru/blog/676140.php), где он интерпретирует влияние динамики ставок облигаций на рынок акций в США.

Я не особый спец в трежерях, но довольно долго наблюдаю за ними, и мои выводы несколько иные, чем у Василия.

На графиках ниже показаны динамика доходностей 1- и 10-летних облигаций США, спред между ними (разница между доходностями по 10-леткам и 1-леткам), а также динамика S&P500 (нормированная). Все за одинаковый временной интервал с января 1990г. по начало февраля 2021г.

Про инверсию кривой доходностей, когда доходность коротких облигаций становится выше, чем длинных (отрицательные значения на графике спреда), многие уже говорили, ассоциируя это с сигналом о грядущем обвале рынка акций.

Да, глубокая инверсия кривой доходностей (до минус 50бп) в 2000г. и 2007г. предваряла обвалы рынка акций. Доходности коротких и длинных облигаций были тогда на многолетних трендовых максимумах благодаря разогнанной инфляции (=экономике). И это логично – рынок акций начинает падать, когда экономика процентных ставок достигает своего предела.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал