Блог им. OlegDubinskiy

Приход Байдена: вероятность укрепления $. Отмена правила Волкера ведет к росту долгового пузыря, с ростом % ставок долги приведут к дефолтам ! Личное мнение: почему Трампа выкинули из Белого Дома.

- 26 декабря 2020, 01:13

- |

С 2008 года корпоративный долг крупных компаний США вырос на 52% — с 6,5 до 10 трлн, это 50% ВВП страны.

Причем аналитики считают эту оценку заниженной.

«Добавьте к облигациям задолженность малых, средних, семейных предприятий и других компаний, не котирующихся на фондовых биржах.

Это даст еще 5,5 триллиона. Значит, общий корпоративный долг США на сегодняшний день — 15,5 триллиона, или 75% ВВП», — рассчитал Forbes.

Неудивительно, что дефолтов все больше.

По подсчетам ведущего инвестбанка Goldman Sachs,

дефолты на рынке высокододоходных корпоративных облигаций в этом году

достигнут самого высокого уровня со времен кредитного кризиса 2008-го.

$4 трлн. – это облигации преддефолтного уровня (данные Standard & Poor’s).

ВСЕ КРИЗИСЫ ПРОИСХОДЯТ В СВЯЗИ С ПЛОХИМИ КРЕДИТАМИ.

В 2020г. РЕЗКО ВЫРОС УРОВЕНЬ КОРПОРАТИВНЫХ ДОЛГОВ.

КОМПАНИИ ИЗ ПРОБЛЕМНЫХ ОТРАСЛЕЙ (ТУРИЗМ, ГОСТИНИЧНЫЙ БИЗНЕС, ТРАНСПОРТ,... ) СОХРАНИЛИСЬ, НО ИХ

КРЕДИТЫ ВЫРОСЛИ ЗНАЧИТЕЛЬНО ВЫШЕ 3 ГОДОВЫХ EBITDA: ЭТО — МИНА ЗАМЕДЛЕННОГО ДЕЙСТВИЯ !

Рост рынка на костях до исторического максимума – на фоне роста кредитной нагрузки бизнеса и значительного роста проблемных долгов.

Когда вырастет инфляция, вырастут ставки и вырастет стоимость обслуживания долга: произойдет рост числа банкротств в США и Европе.

Одна из причин — отмена Трампом правила Волкнера, которое было подготовлено демократом Полом Волкером и

вступило в силу при демократе Бараке Обаме.

Цель Правила: не допустить повторения кризиса 2007 — 2008г.г.

А в 2020г., после отмены Трампом Правила Волкера,

свеженапечатанные деньги не идут на потребление, а идут на скупку активов !

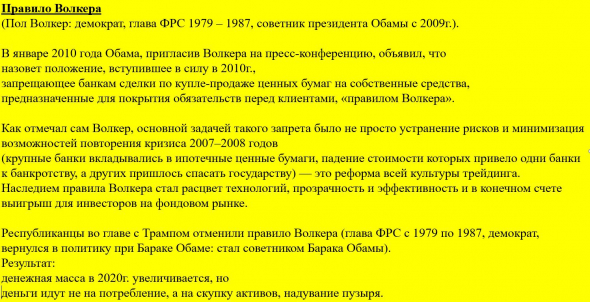

Чтобы напомнить Вам суть правила Волкера, сделал слайд.

Видимо, надувание кредитного пузыря и гигантомания

(триллионные программы помощи, хотя Конгресс предлагал суммы, существенно меньше),

приведут к резкому росту инфляции, которая наступит, когда бюди станут больше перемещаться и больше тратить.

Если доллар США печатать триллионами, то чем доллар США будет лучше зимбабвийского доллара ???

В итоге, будет подорвано доверие к доллару и будет вывод капитала из США.

Думаю, поэтому крупные финансист вышвырнули Трампа из Белого Дома

подстава была в том, что все хорощие новости тормознули и озвучили после выборов, перед никакой пакет помощи не был принят до выборов, т.е. выборы были на унылом фоне падения рынков и роста заражений).

У ФРС 2 основные задачи: рынок труда и средняя инфляция 2%.

Если средняя инфляция будет заметно выше 2%, то за невыполнение ключевой задачи можно и вылететь. Президент США назначает главу ФРС, т.е. в 2021г. уже Байден. Кстати, Пауэлл — материально заинтересованное лицо: по последней декларации, его $55 mln — в индексном фонде Vanguard.

Пауэлл — глава ФРС до февраля 2022г.

Положение закона о смещении Президентом США «при наличии оснований» распространяется только на членов совета управляющих, назначаемых на 14-летний срок, а не на председателя, который назначается на четыре года в течение 14-летнего срока в составе совета.

Процентные ставки устанавливают 12 членов Комитета по операциям на открытом рынке, а председатель традиционно руководит комитетом. Но комитет ежегодно избирает председателя, и члены комитета могут проголосовать за то, чтобы Пауэлл оставался главой комитета,

Т.е. Президент США может менять членов ФРС «при наличии оснований», а за ставки голосуют 12 членов ФРС.

Провал основной задачи ФРС, сдерживания инфляции на уровне средней инфляции 2% в год,

это существенное основание для замены членов ФРС на демократов.

Про рост долгов в США и РФ рассказал на youtube.

&t=634s

СОВЕТ НОВИЧКАМ:

ТОРГУЙТЕ БЕЗ ПЛЕЧЕЙ, ГЛАВНОЕ — НЕ ПОТЕРЯТЬ !

ШПАРГАЛКУ СО СТОПАМИ ВСЕГДА ДЕРЖИТЕ ПРИ СЕБЕ:

КОГДА КРИТЕРИЙ СРАБОТАЕТ — ПРОДАВАЙТЕ БЕЗ КОЛЕБАНИЙ !

На каналах деньги не зарабатываю, ничего не продаю, просто хобби.

АДРЕС В ТЕЛЕГРАМ @OlegTrading

(чат с > 370 реальными трейдерами tx.me/c/1280112138/10626 )

Желаю ВАМ Здоровья и Успеха.

С уважением,

Олег.

теги блога Олег Дубинский

- Brent

- Cftc cot

- CNYRUB

- eurrub

- EURUSD

- IMOEX

- NASDAQ

- rgbi

- S&P500

- S&P500 фьючерс

- Si

- акции

- банки

- брокеры

- БСП

- бюджет

- бюджет РФ 2025

- валюта

- вклады

- Владимир Путин

- ВТБ

- Газпром

- денежная масса России

- денежно-кредитная политика

- дивиденды

- доллар

- доллар рубль

- Дональд Трамп

- евро

- золото

- индекс доллара

- Индекс МБ

- индекс мосбиржи

- инфляция

- инфляция в России

- инфляция в сша

- Китай

- ключевая ставка ЦБ РФ

- коррекция

- криптовалюта

- Лукойл

- М2

- М2 РФ

- м2 сша

- мирные переговоры

- ммк

- мобильный пост

- Мосбиржа

- московская биржа

- наличка

- Налогообложение на рынке ценных бумаг

- Нефть

- НЛМК

- Новатэк

- обзор рынка

- облигации

- отчеты МСФО

- офз

- полюс

- Полюс Золото

- портфель

- портфель инвестора

- пошлины США

- прогноз по акциям

- Роснефть

- РТС

- рубль

- рынки

- рынок

- санкции

- санкции США

- Сбер

- сбербанк

- СВО

- Северсталь

- СевСталь

- серебро

- Совкомфлот

- ставка

- ставка фрс сша

- ставка ЦБ РФ

- сургут

- сургутнефтегаз

- сша

- татнефть

- торговые войны

- Трамп

- трейдинг

- узкая денежная база

- Украина

- форекс

- ФОРТС

- ФРС

- ФРС США

- фьючерс MIX

- фьючерс ртс

- ЦБ РФ

- экономика России

- экономика США

- юань

Немного удивляет, что все аналитики и все СМИ дуют в уши о будущем большом и долгосрочном падении американского доллара. Даже не уверен, если хоть одно мнение о возможном росте доллара в 2021-2022 годах. Есть в этом что-то настораживающее.

Инфляция конечно улетит при нормализации ситуации с пандемией и при таком массивном вливании ликвидности. Однако, ведь и доллар снова будет на коне при экономическом росте в штатах и росте международной торговли. Посмотрим, что будет когда встретятся печатный станок и спрос на доллары.

Причина глубже. У Ха Джун Чхана в книге «23 тайны: то, что вам не расскажут про капитализм» есть глава «Тайна вторая. Компаниями нельзя управлять в интересах их владельцев». Этот южно-кореец — профессор экономики в Лондонском университете, член многих комитетов ООН.

Как-то читал, что уже в 2017 Сбербанк получил право сочинять биржевые активы, производные от ипотечных кредитов. Проторенной дорожкой…