Блог им. OlegDubinskiy |Золото Акции: какие сильные, в каких пузыри Рубль Валюты НорНикель Русал Русснефть Система Аэрофлот

- 13 апреля 2024, 20:33

- |

Друзья,

в этом видео

рассказываю своё мнение про риски коррекции в золоте, про лидеров и аутсайдеров на этой неделе.

На неделе достигли локальных максимумов акции

(которые не в скобках – держу в портфелях)

Башнефть об., пр

(Русснефть)

Лукойл

Сургут пр.

(Аэрофлот)

(Полюс)

(ЮГК)

БСП

Сбер об., пр

(HH.ru)

(Магнит)

(ЛСР)

Про риски коррекции в золоте (попытка разворота 12 июня),

Конечно, долгосрочно золото в долларах растёт.

Но вертикальный взлёт в апреле и попытка коррекции 12 апреля.

Т.е. уже появились сомнения в продолжении растущего тренда:

ФРС ставки пока не будет снижать,

М2 в США немного падает,

ФРС продолжает постепенно уменьшать баланс,

это риски для золота.

Способы поставить на российском рынке на золото, рассматриваю риск каждого варианта.

Про акции, которые сильно выросли и почему рассматриваю их спекулятивно

(Аэрофлот, Русал, Русснефть, Система и др.).

Про разгон убыточных компаний и их падение.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 0 )

Блог им. OlegDubinskiy |Полюс Золото: почему в январе после полугодового перерыва снова купил

- 12 января 2024, 15:23

- |

Друзья,

позабытый всеми аналитиками Полюс Золото.

Да, дивидендов не платит.

Да, покупал у своих акции по 14 200 руб.

(а не добивался получения права купить у нерезов за полцены).

Всё плохо ?

Да,

после июля 2023г. (когда решили у своих по 14 200р. акции купить) падал на растущем рынке и на растущем золоте.

Это уже в цене.

Золото (в смысле, металл) — в растущем тренде на ожиданиях смягчения ДКП США.

А в этом году — красивый тренд.

Ну и купил, красивый этот тренд.

А будущее покажет, возможно, тоже какие — то новости позитивные будут.

Вместо Сбера, на ИИС.

В этом году Полюс Золото и черные металлурги растут, а Сбер почему — то нет.

Аналитики, конечно, могут популярно объяснить, что очень не прав.

Хорошо.

В прошлом году обогнал индекс полной доходности Мосбиржи на 40%, на свои.

В этом году, посмотрим.

Год назад, в феврале, мне тоже объясняли, что

Совкомфлот по 48 руб. — это о-о-очень дорого, уже + 50% от дна,

вот Газпром — махина, на дне, а Совкомфлот — это так, 2 эшелон.

На основном счёте Сбер оставил, 15% портфеля в СБЕРе

( Читать дальше )

Блог им. OlegDubinskiy |Логично купить российского производителя драг. металлов. С дивами и хорошей отчётностью. Кто остался - то: мысли вслух.

- 04 декабря 2023, 22:02

- |

Если купить акции производителя драг. металлов в России, то кого выбрать ?

Polymetal — не Россия.

Полюс у своих купил по 14 200 (а не у нерезов за 40% цены) :

решение принято в июле,

после этого Полюс в падающем тренде (высокий долг, див нет).

Селигдар — долг около 5 годовых EBITDA.

Кого выбрать ?

ГМК НорНикель — это, возможно, и вариант.

После существенного падения, сегодня ГМК на падающем рынке рос.

Интересно к нему присмотреться.

Думаю над покупкой российского производителя драг. металлов.

с дивами и хорошей отчётностью.

Производителей — то драгметаллов в России много.

А покупать — то некого.

С уважением,

Олег.

Блог им. OlegDubinskiy |Как формирую портфель, как обгоняю индекс полной доходности Мосбиржи (уже на 33% с начала 23г.). Дивиденды и отношение к миноритариям. Мнение о текущем состоянии рынка.

- 10 ноября 2023, 18:53

- |

Друзья,

в этом видео излагаю свой взгляд на рынок.

На рынке – боковик.

Но по некоторым акциям – сильные растущие тренды.

Все эти акции платят дивиденды.

Именно такие акции держу в своих портфелях:

Лукойл

Роснефть

Татнефть

Газпромнефть

Башнефть преф.

Новатэк

Совкомфлот

Сбер

и др. лидеры в своих отраслях.

Рассказываю, почему не держу в портфелях акции,

по которым были в последние годы IPO:

не понятна психология мажоритарных акционеров,

зачем они на самом деле пошли на IPO.

Зачем, когда есть известные, растущие, сильные фундаментально, проверенные временем компании.

Финансовая отчётность – дело творческое.

Когда, кроме хороших фундаментальных показателей, есть ещё дивы, то понятно позитивное отношение к миноритариям (а не как в ВТБ и др.).

Например, Лукойл:

не смотря на уход Алекперова, трагедии с председателями совета директоров,

стабильные прибыль, денежный поток, дивиденды: отличная компания !

ПОЛЮС: с ноября 2022г. до осени 2023г. была одна из лучших идей на рынке и номер 2 по весу в портфеле.

( Читать дальше )

Блог им. OlegDubinskiy |Обзор за неделю Рубль Доллар Юань Рынки Портфель Личное мнение: Что дальше

- 22 сентября 2023, 21:42

- |

Друзья,

В 2023г. доходность портфелей 72%

(на фондовом рынке, на свои, доху по деривативам считаю отдельно),

опережаю индекс полной доходности Мосбиржи на 23,5%.

На рынке – коррекция.

Рубль укрепляется.

Часто в пятницу рынки идут в противоположном от вектора недели направлении.

Поэтому пятничный рост ещё не говорит о том, что коррекция закончилась.

Brent уже около $95, Urals уже выше $80.

Часто работает подгонка РТС = URALS x 20 – 200, т.е. РТС может пойти на 1 400.

Высказываю своё мнение о рубле:

рубль, конечно, «мягкая» валюта, но временно, думаю, будет стабильна.

Президент России Владимир Путин поручил Центробанку и правительству

«своевременно» и «согласованно» принять меры по укреплению рубля.

В портфеле – фундаментально сильные акции, ОФЗ и ВДО:

- нефтегаз (Лукойл, Роснефть, Татнефть, Газпромнефть, Новатэк),

- лидеры финансового сектора (Сбер, Мосбиржа),

- Совкомфлот.

( Читать дальше )

Блог им. OlegDubinskiy |Новые экспортные пошлины. Кто попал под каток. И кто не попал.

- 22 сентября 2023, 21:21

- |

Не попали чёрные металлурги, нефтегазовые компании.

С 1 октября в России начнут действовать временные гибкие экспортные пошлины на широкий перечень товаров с привязкой к курсу рубля, постановление об этом уже подписано, сообщили в пресс-службе правительства.

«Мера носит временный характер и направлена на защиту внутреннего рынка.

Пошлина составит от 4 до 7% в зависимости от курса национальной валюты.

При 80 руб. за доллар и ниже она будет нулевой.

Для удобрений пошлина составит до 10% в зависимости от курса рубля»

— 4% стоимости при среднем значении курса от 80 до 85 руб. за период мониторинга,

— 4,5% — при курсе от 85 до 90 руб.,

— 5,5% — при курсе 90–95 руб.,

— 7% — при курсе более 95 руб.

Под исключения из «курсовых» экспортных пошлин, в частности,

попали такие товары, как сырая нефть, нефтепродукты, газовый конденсат, природный газ и СПГ,

пшеница (семенная и прочая), рожь, ячмень,

( Читать дальше )

Блог им. OlegDubinskiy |Падаем Что делать ИДЕИ LQDT ОФЗ Мои позиции ФРС Рубль Золото Юань Нефть Доллар

- 21 сентября 2023, 20:50

- |

Друзья,

В 2023г. доходность портфелей 75%,

опережаю индекс полной доходности Мосбиржи на 23,5%.

На рынке – коррекция.

Рубль укрепляется.

Brent уже около $95, Urals уже выше $80.

Часто работает подгонка РТС = URALS x 20 – 200, т.е. РТС может пойти на 1 400.

Высказываю своё мнение о рубле:

рубль, конечно, «мягкая» валюта, но временно, думаю, будет укрепляться.

Президент России Владимир Путин поручил Центробанку и правительству

«своевременно» и «согласованно» принять меры по укреплению рубля.

В портфеле – фундаментально сильные акции, ОФЗ и ВДО:

- нефтегаз (Лукойл, Роснефть, Татнефть, Газпромнефть, Новатэк),

- лидеры финансового сектора (Сбер, Мосбиржа),

- Совкомфлот.

Продал ПолюсЗолото

(просадка в золоте, нет дивидендов, укрепление рубля и рост долг / EBITDA выше 2 из – за buyback у своих аж по 14 200).

Держу короткие ОФЗ, LQDT (фонд денежного рынка от ВТБ, доходность околоо 12,3% и около 5% счёта – на срочном рынке.

( Читать дальше )

Блог им. OlegDubinskiy |ИДЕИ на сентябрь (личное мнение): что, когда и почему в сентябре в портфеле держу (в основном) акции

- 09 сентября 2023, 11:05

- |

Друзья,

В 2023г. доходность портфелей 75%,

опережаю индекс полной доходности Мосбиржи на 21%.

Почему остался, в основном, в акциях.

Про президентский цикл на фондовых рынках.

Когда, думаю, будет мировой финансовый кризис

(думаю, в 2025г. и почему так думаю).

Идеи (консервативные из 1 эшелона и динамичные из 2 эшелона).

Основной Счёт более консервативен

(для многих, это удобнее):

Brent $90, Urals около $75, поэтому

нефтяники (Лукойл, Роснефть, Татнефть и др.), Мосбиржа и др.

ИИС более динамичен (нет налога),

на ИИС больше 2 эшелона.

Часть идей подписчиков (особенно Максима) использовал с прибылью

(анализ фундаментала и попытка прогнозировать — и получается),

И эти новые идеи с середины августа в плюсе

(не смотря на падение рынка)

#CIAN

#БСПоб

#iHH

#Уралсиб

Один пример.

Уралсиб

(убийство основного собственника года 1,5 назад, текучка,

коррупция среднего звена, бардак, свежая отчётность приличная, P/BV = 0,6, т.е.

можно купить за 60% балансовой стоимости, но риск высокий).

( Читать дальше )

Блог им. OlegDubinskiy |Идея на сентябрь (личное мнение): золото. Инструменты на Мосбирже.

- 23 августа 2023, 21:29

- |

Друзья,

21 августа понял, что рубль перестал укрепляться.

Поэтому продал купленные неделю назад длинные ОФЗ

(по 70%: чуть дороже, чем купил).

И снова купил #SELGOLD001

(теперь их стало больше, номинал = 1 гр. золота с лагом 2 дня + 5,5% купон).

Рассказываю, как получил с начала года доходность более 73%

(а с начала ноября 2022г., когда формировал портфель, более 85%),

как в 2023г обогнал индекс полной доходности Мосбиржи на 19%.

Идеи на сентябрь (личное мнение).

Заранее, с июня пишу, что

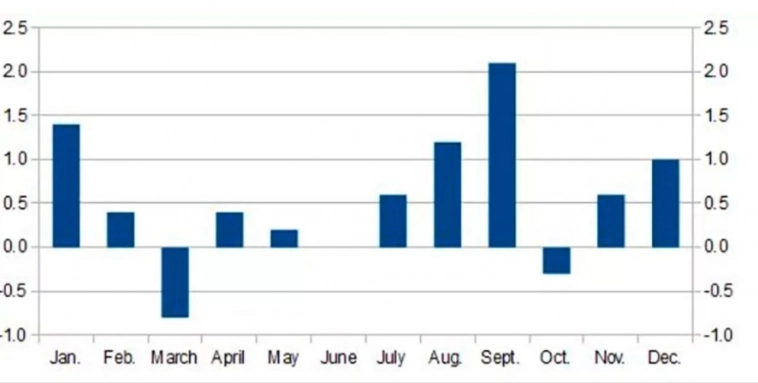

сентябрь — лучший месяц в году на рынке золота

Держу

#GOLD12.23

#ПолюсЗолото

Также сегодня взлетает Селигдар

(обратите внимание на мультипликаторы по долгам Селигдар:

долг / собственный капитал = 2,55).

Портфель в EXCEL с весами и датами по каждой бумаге –

в закрытом канале:

все ходы записаны, честно и прозрачно.

Искренне желаю Вам Здоровья и Успеха !

С уважением,

Олег.

( Читать дальше )

Блог им. OlegDubinskiy |Полюс. Личное Мнение о buyback. Мутная схема для конкретного мажоритария.

- 13 июля 2023, 05:23

- |

Цена выкупа 14 200

(рынок 10 700 — 10 800).

Размер выкупа совпал с долей Акрополя.

Выкуп проводится мутным способом: кто успел -того и тапки.

Второй мажоритарий в выкупе не участвует (предположение, основанное на комментарии что в выкупе не участвует мажоритарий, не занимающейся коммерцией, что однозначно указывает на фонд).

ВЫВОД.

Целевой выкуп у конкретного участника по завышенной цене.

Полюс НАХЛОБУЧИВАЮТ на 130 миллиардов (разница между рынком и ценой выкупа, которую получит некто один).

После выкупа, долг Полюс может стать около 2,1 годовых EBITDA.

Возможно, речь идёт о мутной схеме, которая в большинстве стран считается мошеннической.

Если мы узнаем (для истории, после событий)

Говорить однозначно об афере мы сможет только тогда, когда узнаем у кого были выкуплены акции

(если узнаем).

Если бы был в Москве в рабочем ритме, продал бы Полюс около 11 000р.

Сейчас (в отпуске, до 26 августа) принимаю только экстренные решения.

Но решение по Полюсу не срочное.

Личное мнение.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс