Блог им. OlegDubinskiy |Раньше индекс доллара рос на падении рынка. Индекс доллара растёт: что будет на фондовых рынках.

- 11 апреля 2024, 08:23

- |

рост индекса доллара означал приближение коррекции на рынках,

падение индекса доллара означало оптимизм и рост фондовых рынков.

USDX — индекс, показывающий отношение доллара США к корзине из шести других основных валют: евро (EUR), иена (JPY), фунт стерлингов (GBP), канадский доллар (CAD), шведская крона (SEK) и швейцарский франк (CHF).

Индекс доллара по дневным.

Шухер вчера был связан с ростом инфляции в США.

Инфляция в США в марте ускорилась до максимальных за полгода 3,5%

Потребительские цены (индекс CPI) в США в марте выросли на 3,5% г/г

Поэтомк индекс доллара сегодня +1%.

Снижения ставок в США на ближайшем заседании не будет.

Таким образом, темпы повышения увеличились по сравнению с 3,2% в феврале и стали максимальными с сентября 2023 года.

Прогноз Bloomberg был 3,4%

S&P вчера упал около 1%,

сегодня всё уже спокойно.

Думаю,

постепенно меняется отношение к доллару (в 1 очередь в Китае, Индии, России).

Роль индекса доллара для мировых фондовых рынков падает.

( Читать дальше )

- комментировать

- Комментарии ( 7 )

Блог им. OlegDubinskiy |Индекс доллара в понижательном тренде. Снова увидим 100 (личное мнение). Рубль. ИНДЕКСЫ РТС и Мосбиржи. Причины оптимизма в графиках. Мы в начале нового цикла!

- 21 ноября 2023, 08:56

- |

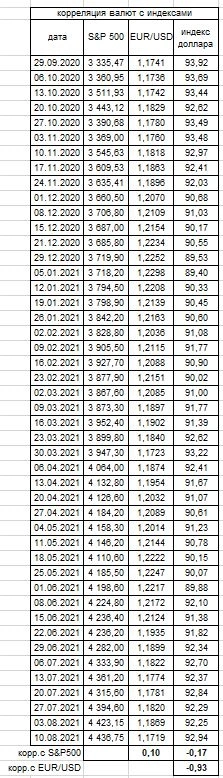

является показателем экономической активности и

дальнейших темпов и направления развития экономики на ближайшие 3-6 месяцев.

Индекс опережающих индикаторов США.

Ставка в США 5,25% (депозитная) — 5,50% (кредитная).

Индекс потребительских цен (CPI) ниже ставки:

( Читать дальше )

Блог им. OlegDubinskiy |Индекс доллара. 11 недель роста. Личное мнение: что дальше.

- 27 сентября 2023, 01:09

- |

по недельным

11 недель роста

Заявка на коррекцию индексов США.

Но сентябрь заканчивается.

А в октябре — декабре, по статистике, чаще рост.

Думаю, в 4 квартале индекс доллара стабилизируется (боковик).

С уважением,

Олег.

Блог им. OlegDubinskiy |Индекс доллара многие считают индексом страха. Расчёт это не подтверждает !

- 15 августа 2021, 13:18

- |

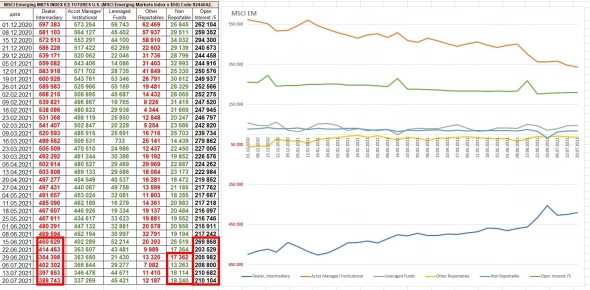

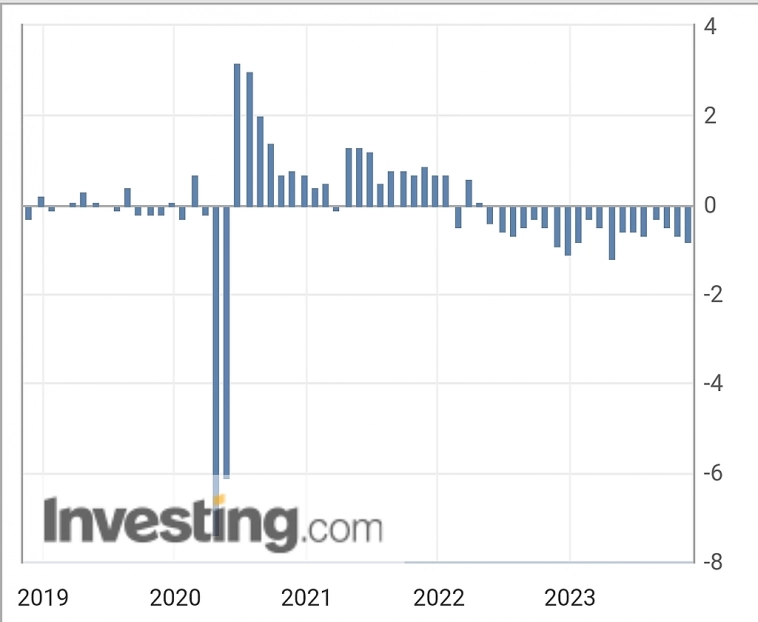

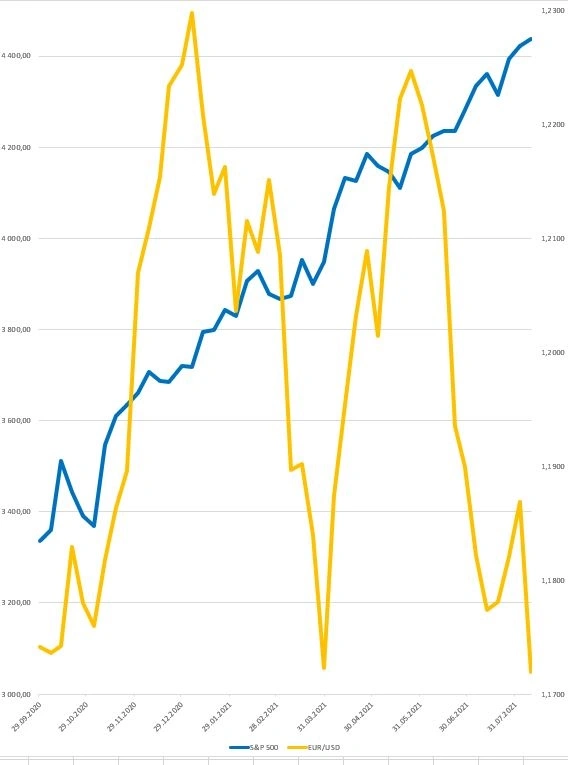

Посчитал коэффициент корреляции.

Взял период с сентября 2020г.

Коэффициент корреляции EURO / USD с S&P500 = 0,10 (т.е. зависимость слабая).

Коэффициент корреляции индекса доллара с S&P500 = — 0,17 (т.е. зависимость слабая).

Гораздо выше коэффициент корреляции индекса EURO / USD с индексом доллара = — 0,93%

(оно и понятно, т.к. EURO / USD — основная составляющая индекса доллара.

Синий график и левая шкала — это S&P500.

Жёлтый график и правая шкала — это EURO / USD.

На графике видно, что зависимость слабая:

на росте S&P500 валютная пара EURO / USD фактически болталась в боковике.

( Читать дальше )

Блог им. OlegDubinskiy |Отчеты СОТ: крупняк ставит на доллар и против развивающихся рынков. Медвежий рынок в Китае.

- 28 июля 2021, 01:51

- |

Блог им. OlegDubinskiy |Крупняк ставит на рост индекса доллара. Динамика отчетов СОТ (CFTC) по индексу доллара.

- 27 июля 2021, 01:25

- |

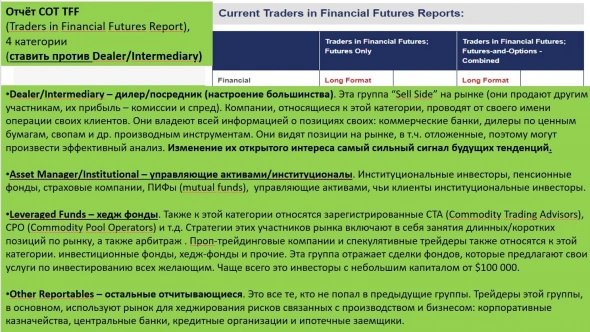

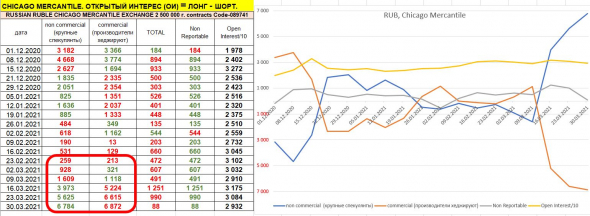

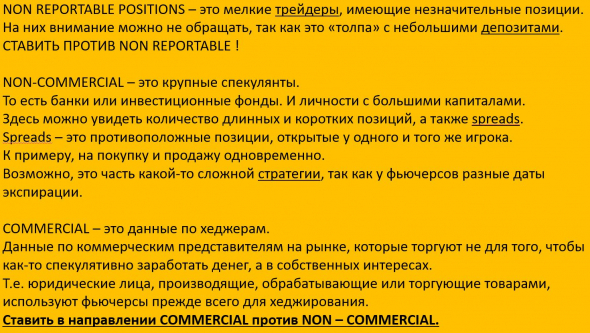

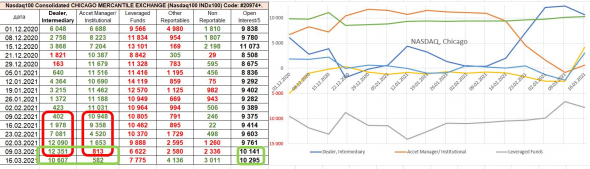

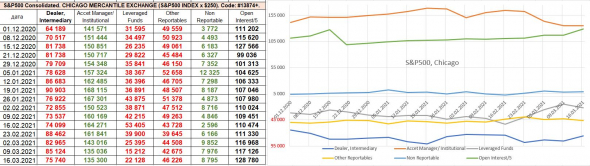

Его выпускает Комиссия по торговле товарными фьючерсами (CFTC).

Отчет содержит реальные данные по объемам позиций трейдеров на фьючерсных рынках США.

Мелкие участники рынка не отчитываются и в отчете их позиции называются non reportable.

(разница между общим количеством контрактов и количеством контрактов, по которым отчитались)

Отчеты COT публикуется раз в неделю

на официальном сайте Комиссии по торговле товарными фьючерсами (CFTC)

в текстовом формате в ночь с пятницы по субботу МСК.

По субботам скачиваю цифры с сайта CFTC

www.cftc.gov/MarketReports/CommitmentsofTraders/index.htm

в свой excel, в excel сделал формулы для обработки информации.

Проанализировал отчеты СОТ (CFTC).

Скачиваю с сайта CFTC в excel.

Написал в excel простую программу: считает лонг минус шорт,

недельные данные по каждой категории участников рынка и

строит графики изменений позиций по каждой категории участников рынка.

( Читать дальше )

Блог им. OlegDubinskiy |обзор рынка 31 мая 2021, влияет ли крипта на фондовые и товарные рынки, ПМЭФ

- 31 мая 2021, 06:58

- |

День поминовения (Memorial Day) отмечается в последний понедельник мая в память о всех погибших гражданах Америки.

Первоначально чествовались погибшие в Гражданской войне, но

теперь это — День поминовения всех погибших во всех войнах и вообще всех умерших.

В этот день проводятся специальные церемонии на кладбищах, в церквях и других общественных местах.

Без США, скорее всего, рынок будет вялым.

БИТОК (BTC).

Тренд мая — вниз, тренд продолжается, биток продолжает падать: сейчас (в моменте) 34 490 (-3,35%).

Видимо, часть денег из битка идёт в драг. металлы: золото 1911 (+0,35%)($1900 — важный уровень, потому что с 2 нулями).

Считал крипту индикатором и смотрел на неё именно как на индикатор.

Думал, что биток говорит о склонности к риску и

об ожиданиях мягкой денежно — кредитной политики (рост BTC) или жёсткой ДКП (снижение BTC).

Сложно сказать, правильная ли это точка зрения: крипта сейчас падает на бычьем сырьевом рынке

(крипта недавно на рынке, этого времени недостаточно для оценки долгосрочной корреляции, есть и много других факторов,

( Читать дальше )

Блог им. OlegDubinskiy |обзор рынка, мнение о рынке, выкупят ли просадку ? Какие индикаторы смотрю для понимания настроения рынка.Что держу на ИИС.

- 14 мая 2021, 12:43

- |

Ещё Джек Швагер в книге Межрыночный анализ Принципы взаимодействия финансовых рынков

писал о взаимосвязи 4 рынков: долговых (бонды), валютных, товарных, фондовых.

Цитата:

«Для межрыночного анализа не обязательно быть специалистом.

Необходимо лишь умение отличать движение вверх от движения вниз, ну и, конечно, здравый смысл».

Поэтому, чтобы понять настроение рынка, смотрю США (S&P500, Nasdaq, Dow Jones),

Euro Stoxx50 (сводный индекс 50 крупнейших компаний Европы), DAX (индекс Германии),

основные товарные рынки (нефть, газ, золото, серебро, платина, медь),

VIX на S&P500 (индекс страха, а фактически скользящая средняя по амплитуде, выше амплитуда = страх).

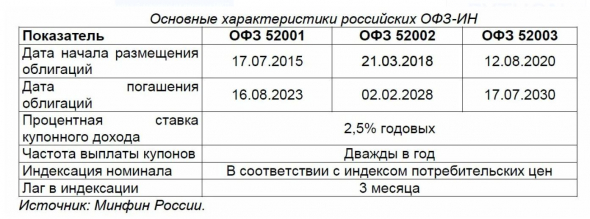

По российскому рынку смотрю индексы Мосбиржи, РТС, RGBI (индекс ОФЗ с фиксированной доходностью),

линкеры (ОФЗ с защитой от инфляции, т.к. на счете ИИС у меня 100% с марта 2021г. именно ОФЗ 52001, линкер).

Т.к. считаю вероятность падения высокой, а инфляция сейчас высокая (март к февралю ИНП, индекс потребительских цен +0,7%), то взял именно линкер (это ОФЗ с индексируемым на величину индекса потребительских цен номиналом) с самым маленьким сроком до погашения, а именно ОФЗ 52001.

ОФЗ-ИН(с индексируемым номиналом):

( Читать дальше )

Блог им. OlegDubinskiy |мнение о рубле, индексе доллара, рубль в отчетах СОТ, рост геополитических рисков

- 03 апреля 2021, 17:05

- |

обратите внимание на резкий рост чистой шортовой позиции от производителей,

чистая шортовая позиция производителей резко растет 6 недель подряд

(соответственно, растёт чистая лонговая позиция спекулянтов).

Чтобы лучше понять, напомню теорию.

( Читать дальше )

Блог им. OlegDubinskiy |Jow Jones, Nasdaq: высокая вероятность отскока в марте - апреле, рост $, анализ отчетов COT. Sell in May and go away ?

- 20 марта 2021, 16:30

- |

Апрель, ноябрь — статистически лучшие месяцы на фондовых рынках.

Видимо, это — одна из причин для позитива.

Скачиваю с сайта CFTC в excel.

Написал в excel простую программу: считает лонг минус шорт,

недельные данные по каждой категории участников рынка и

строит графики изменений позиций по каждой категории участников рынка.

Если лонгов больше, цифра зеленая.

Если шортов больше, цифра красная.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс