Избранное трейдера Vad

Новости компаний — обзоры прессы перед открытием рынка

- 02 декабря 2019, 08:50

- |

Разговор по прямому трубопроводу. Владимир Путин и Си Цзиньпин дадут старт поставкам «Газпрома» в Китай

Четыре с половиной года понадобилось «Газпрому», чтобы реализовать свой самый сложный и, вероятно, наиболее важный экспортный проект в уходящем десятилетии — газопровод «Сила Сибири». Труба длиной 2,2 тыс. км позволит компании начать поставки на самый быстрорастущий и потенциально крупнейший в мире газовый рынок Китая. Учитывая, что ни цена поставки газа, ни актуальная стоимость проекта до сих пор точно неизвестны, оценить его рентабельность затруднительно. Тем не менее уже в 2020 году продажи газа по «Силе Сибири» могут принести «Газпрому» около $1 млрд выручки.

https://www.kommersant.ru/doc/4178999

Брокеры выторговали прибыль. Крупнейшие компании показали неоднородные результаты

( Читать дальше )

- комментировать

- 2.3К | ★1

- Комментарии ( 0 )

На пенсию в 65. Как начать откладывать в месяц 3 тысячи рублей, продляя при этом жизнь. Легкий старт для тех, кому больше 36 лет и имеет лишний вес.

- 24 ноября 2019, 08:34

- |

1) Вам больше 36 лет.

Были проведены исследования, РКИ- рандомизированные клинические исследования. Оказалось, что 36 лет — это

пик человека, гормональный, физический.

Как в кривой Гаусса, дальше идет затухание.

Есть две гипотезы, первая — научная, биологи считают, что запускается программа по самоуничтожению.

Вторая — божественная, «120 лет отпущено человеку».

До 36 лет человек практически не задумывается о здоровье, «живет на всю катушку».

2) ИМТ больше 25. И талия у мужчин больше 89 см. У женщин больше 69 см.

ИМТ имеет простой физический смысл.

Это давление. Вес делить на рост в квадрате. Давление, которое вы оказываете на землю.

Ну и по закону Ньютона, получаете в обратку на ваши суставы нагрузку.

Талия — важный показатель, рекомендован ВОЗ, абдоминальный и висцеральный жир, который

предательски обволакивает талию, внутренние органы.

Важно понимать, что ЛГ — лечебное голодание можно проводить только тем, кто имеет жировые запасы.

( Читать дальше )

Дивиденды2019 и индексы Мосбиржи

- 19 ноября 2019, 21:36

- |

Россия мировой дивидендный лидер по итогам 2018 года

По данным Bloomberg, по итогам 2018 г. дивдоходность российского рынка составляет порядка 8%.

Данные Национального рейтингового агентства свидетельствуют о выплате рекордных 3,13 трлн руб. Это в 1,5 раза выше, чем по итогам 2017 г.

Допустим, что мажоритарные акционеры получат две трети от этих 3,13 трлн. Но ведь на долю миноритариев достанется около 1 трлн рублей.

Законодательство в РФ таково, что если акционеры на собрании проголосовали за выплату дивидендов, то их получат все акционеры имеющие акции в дату закрытия реестра для получения дивидендов. И основные владельцы, и миноритарные акционеры, то есть мы с вами

И если мы пришли на российский фондовый рынок за дивидендами, то, желательно за дивидендами, размер которых будет больше, чем банальный депозит. Это стало особенно актуально в связи с постоянным падением процентных ставок по банковским депозитам.

( Читать дальше )

- комментировать

- 45.5К |

- Комментарии ( 34 )

Для (не?)понимающих в рынке

- 15 октября 2019, 07:44

- |

Как этого избежать и быть более объективными? В данном случае — взять ретроспективу поглубже.

Забавно, но пару недель назад я как раз делал такие расчеты.

Возьмем за точку отсчета 1 января 2008 года. А как же без кризиса-то?:) В противном случае всегда можно выбрать какой-нибудь рублёвый актив, который с низкой базы вырос ого-го как. Ну а за короткий срок еще легче найти рублевый актив, который показал хорошую динамику. При этом против рубля я ничего принципиально не имею:)

Поехали:

Тут, как говорится, кому что более нравится, но за рассматриваемые почти 12 лет русские акции с реинвестированием дивидендов увеличили бы капитал в 2,32 раза, что соответствует 7,5% годовых с просадками -70% в 2008 году, -30% в 2011-2012 годах и -17% в 2017 году. Так себе удовольствие. Хотя в плюс.

( Читать дальше )

И снова про Яндекс и его "истинную капитализацию", "истинные мультипликаторы"

- 14 октября 2019, 23:34

- |

Что можно было взять как исходники:

1. Устав Компании yandex.gcs-web.com/static-files/d5b40c78-f1d8-42ee-a29a-b1b7107aa94b. Ну ладно у вас плохо с английским, но есть и другие источники

2. Проспект эмиссии цб, он полностью на русском cache-mskstoredata08.cdn.yandex.net/download.cdn.yandex.net/company/prospectus_final_06_2014.pdf

3. Любой квартальный отчет компании и посмотреть из какого количества акций сама компания распределяет прибыль cache-mskm901.cdn.yandex.net/download.cdn.yandex.net/company/report_q2_2019.pdf фразы «Net income per Class A and Class B share»

Для тех кому лень читать, основные выжимки:

Есть право голоса (акция тип А = 1 голос, акция типа Б = 10 голосов, а есть еще акции типа С!!! вот нежданчик то = 9 голосов, все это соответствует соотношениям номиналов), а есть

( Читать дальше )

7 научно обоснованных фактов о здоровье, счастье и успехе

- 13 сентября 2019, 11:05

- |

Вам нужно больше спать и меньше социальных сетей. Так почему бы тебе не выключить телефон и не лечь спать?

1. Отдыхай.

Люди — единственные существа, которые могут сократить время сна. Многочисленные исследования показали, что это имеет негативные последствия. Это влияет на память, ослабляет иммунную систему и снижает производительность труда. Все, от вашей способности похудеть до вашей способности бороться с болезнями, уменьшается, когда вы устали. На самом деле, сон может быть главным показателем счастья, здоровья и остроты ума.

( Читать дальше )

По стопам Спирина и его Лежебоки

- 24 августа 2019, 11:30

- |

Обожаю ресурс www.portfoliovisualizer.com, но к сожалению он не так полезен для российского инвестора, как мог бы быть, если бы в нем можно было посмотреть посчитать портфели с российскими активами хотя бы с начала индекса Мосбиржи.

Решил замутить тест сам.

Суть теста в следующем, используем статическую ребалансировку с ценами по итогам года, используя реальную доходность (за вычетом ИПЦ) в рублях.

Активов использовалось 5.

Индекс РТС с дивидендами в рублях (он появился в сентябре 1995, тогда как индекс Мосбиржи на 2 года позже)

Долларовый кэш по курсу ЦБ

Золото по курсу ЦБ

S&P500 с дивидендами в рублях по курсу ЦБ

Индекс потребительских цен (так как облигации в среднем дают схожую доходность, а данных по облигациям и депозитам в рублях с начала 1996 года нет).

Отвечаю на резонный вопрос, где я взял данные по индексу РТС с дивидендами.

Начиная с 2004 го года данные по индексу полной доходности есть на сайте Мосбиржи.

Стартует он со значений простого индекса РТС, соответственно до 2004 года использовался обычный индекс РТС.

( Читать дальше )

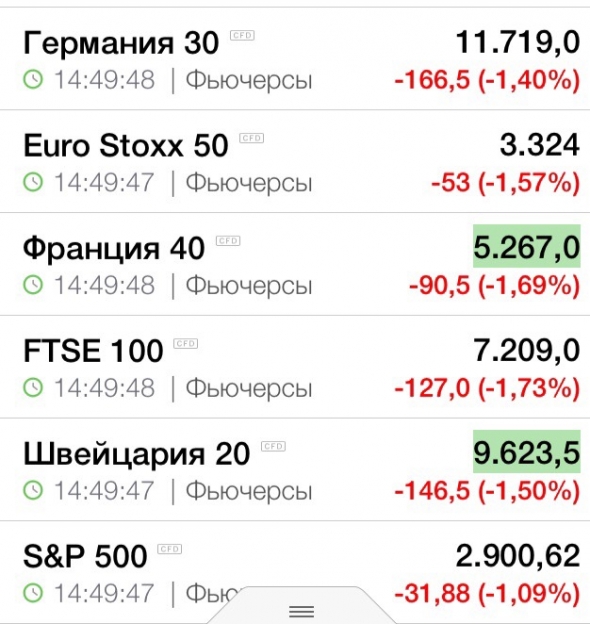

Акции каких компаний вы планируете купить на коррекции?

- 05 августа 2019, 15:34

- |

На текущий момент я поглядываю за акциями таких компаний:

1. Яндекс по 2400 и ниже. Самая быстрорастущая компания на нашем рынке и пока нет оснований полагать, что темпы роста сильно упадут в ближайшие 2 года.

2. EN+ очень хочу удвоить позицию и готов это сделать даже по текущим ценам, но торговая война сказывается на котировках алюминия, а без роста цен на данный металл какого-то сильного апсайда нет.

3. Газпром. Готов восстановить проданную позицию по 190 — 200 рублей. Цены на газ продолжают штурмовать минимумы и скоро это отразится на финансовых показателях, к которым хотят привязать дивиденды.

Из того что нравится, но покупать пока не готов.

4. Префы Сбербанка можно брать по текущим, форвардная див. доходность к 2020 году 10,5% чистыми (22 рубля грязными). Но доля в 15% от портфеля меня полностью устраивает, поэтому докупать не планирую.

( Читать дальше )

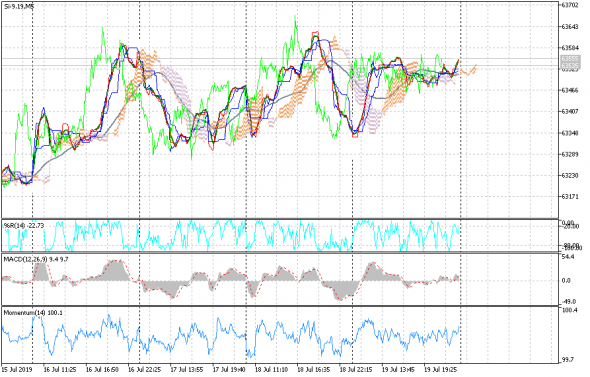

Три Грааля с которыми вы станете миллионерами. 8 лет жизни ушло на их поиски.

- 20 июля 2019, 13:49

- |

Добрый день.

То что вы увидите, будет во многом знакомо каждому из трейдеров.

Эти граали я находил в течении многих лет, искал и лопатил весь интернет, днем и ночью.

Каждый раз, когда мне попадалась еще одна горе стратегия, я не опускал руки, а только с еще большим пристрастием искал тот самый грааль.

Много сил было потрачено, аж даже вспоминаю с тяжелым вздохом...

Ну ладно предыстории, прошу к вашему вниманию 3 грааля :

Грааль 1 - верные помо(ш)нички

тут все просто, когда цена из облака ichimoku kinko hyo уходит в какую либо сторону и быстрая

скользящие средния пересекает медленную. MACD всегда укажет нужное направление, если ichimoku путает. Но чтобы хорошо торговать, нужно как минимум еще одно подтверждение от Momentum, это на тот случай, когда цена стоит в боковике и линии все путаются. Для верности сигнала рекомендую использовать Williams' Percent Range — этот зверь может определить направление цены еще до того, как цена не развернулась, возможно что она развернется через пару недель или месяцев, так что можете пользоваться на здоровье.

( Читать дальше )

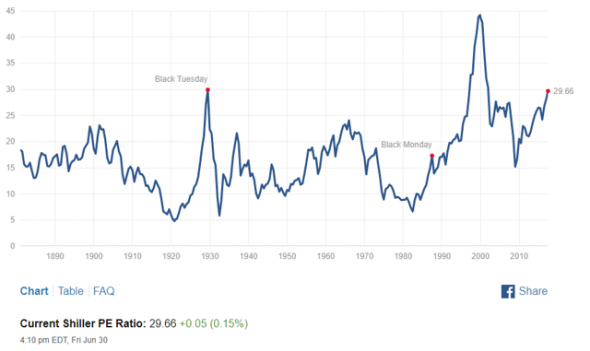

S&P 500 на исторических хаях... ПО ДЕШЕВИЗНЕ

- 10 июля 2019, 02:02

- |

Продолжение. Предыдущие посты (в которых я оказался прав =):

февраль 2017 — номер раз

январь 2018 — номер два

октябрь 2018 — номер три

С завидной регулярностью на СЛ появляются посты, хоронящие американский рынок и обещающие ему эпический слив. При этом обоснованием для пугалок часто служит картинка с cyclically adjusted S&P 500 P/E Шиллера:

Никогда не понимал этого идиотизма сравнивать P/E с историческими значениями и делать на этом основании всепропальщеские выводы. В конце концов, обоснованный уровень P/E надо искать не в истории, а сравнивая его с альтернативными классами активов, в которые можно увести деньги из акций, коими обычно выступают американские трежерис. В частности, у трежерис есть yield, и логично сравнивать доходность трежерей с «доходностью» S&P, за коею логично взять E/P — earnings yield, то есть величину, обратную P/E. Почему за «yield» S&P 500 мы берем earnings yield, а например не дивидендную доходность (dividend yield)? Ну потому, что компании выплачивают только часть прибыли в виде дивидендов, остальная же прибыль реинвестируется с хорошей (в среднем) доходностью, равной требуемой доходности на акционерный капитал, и приводит к росту стоимости акций (той самой, которой все так озабочены), поэтому «yield» индекса — это не только деньги, которые вы получаете на руки, но и те, что вкладываются в компанию для ее дальнейшего роста (в отличие от любых облигаций, у которых стоимость номинала расти не может), поэтому именно earnings yield является аналогом «доходности» для equity индексов.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал