Блог им. goryinyich

S&P 500 на исторических хаях... ПО ДЕШЕВИЗНЕ

- 10 июля 2019, 02:02

- |

Продолжение. Предыдущие посты (в которых я оказался прав =):

февраль 2017 — номер раз

январь 2018 — номер два

октябрь 2018 — номер три

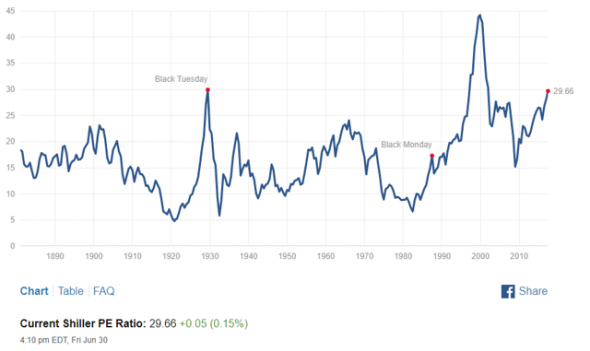

С завидной регулярностью на СЛ появляются посты, хоронящие американский рынок и обещающие ему эпический слив. При этом обоснованием для пугалок часто служит картинка с cyclically adjusted S&P 500 P/E Шиллера:

Никогда не понимал этого идиотизма сравнивать P/E с историческими значениями и делать на этом основании всепропальщеские выводы. В конце концов, обоснованный уровень P/E надо искать не в истории, а сравнивая его с альтернативными классами активов, в которые можно увести деньги из акций, коими обычно выступают американские трежерис. В частности, у трежерис есть yield, и логично сравнивать доходность трежерей с «доходностью» S&P, за коею логично взять E/P — earnings yield, то есть величину, обратную P/E. Почему за «yield» S&P 500 мы берем earnings yield, а например не дивидендную доходность (dividend yield)? Ну потому, что компании выплачивают только часть прибыли в виде дивидендов, остальная же прибыль реинвестируется с хорошей (в среднем) доходностью, равной требуемой доходности на акционерный капитал, и приводит к росту стоимости акций (той самой, которой все так озабочены), поэтому «yield» индекса — это не только деньги, которые вы получаете на руки, но и те, что вкладываются в компанию для ее дальнейшего роста (в отличие от любых облигаций, у которых стоимость номинала расти не может), поэтому именно earnings yield является аналогом «доходности» для equity индексов.

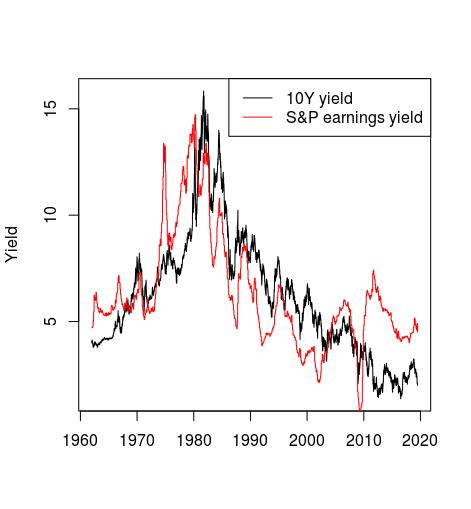

Ок, теперь посмотрим на earnings yield индекса S&P в сравнении с constant maturity 10Y treasury yield:

Что же мы видим? Во-первых, динамика двух рядов доходностей схожа, то есть логика и рассуждения выше подтверждаются фактическими данными. Во-вторых, исторически оказывается (данные легко найти и обработать с 1962, и сложно но можно с 1871, я ленивый и посмотрел только с 1962), что в среднем инвесторы требовали по американским трежерям и по акцулькам почти одинаковый уровень доходности (если быть точным — 6.17% по трежерис и 6.33% по акциям — разница всего 0.16%!), то есть на практике инвесторы не считают трежеря менее рискованным инструментом, нежели акции (что выглядит логичным, если посмотреть на волатильность и просадки за длительный период обоих классов активов), ну разве что совсем немного. А если внимательнее посмотреть на картинку, то с начала 80-х и до середины нулевых требуемая доходность по трежерям так и вообще была выше, чем по акциям (черная линия выше красной).

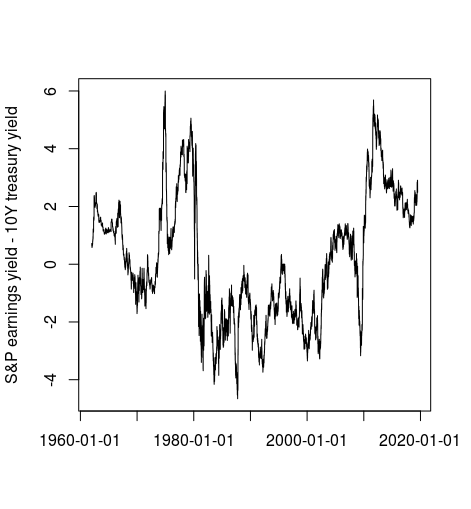

Так вот, в обоснование названия топика: если посмотреть выше на график разницы между S&P earnings yield и 10Y treasury yield, то видим, что в последние годы earnings yield индекса S&P 500 значительно (на 2-6%) превышал доходности трежерей, а это экстремальные значения по историческим меркам. Более точно, ЭКСТРЕМАЛЬНО НИЗКИЕ ЗНАЧЕНИЯ ИНДЕКСА S&P относительно прибылей американских компаний, потому что высокий earnings yield (относительно трежерей) показывает, что при текущих низких ставках и доходностях на рынке облигаций, прибыль корпораций оправдывают гораздо более высокую оценку индекса — 5000-7000 пунктов.

Так что, несмотря на все визги про бычков на убой, S&P может легко удвоиться от текущих уровней (при сохранении текущего уровня корпоративных прибылей) до следующей существенной коррекции. Но, понятно, возможны и другие сценарии — например, инвесторы в облигации окажутся напуганы растущей инфляцией и вместо этого начнут расти доходности трежерей. Либо начнется кризис и упадут прибыли американских корпораций. Но это уже более сложные гипотезы с какими-то предпосылками, в моменте же без всяких предпосылок индексу S&P достаточно места для дальнейшего роста.

Всем медведЯм пламенный превед и удачи в вашем нелегком труде!

Если тема будет интересна и наберет достаточно плюсов — не поленюсь и проведу анализ с 1871

Чтобы не отставать от моды: подписывайтесь на мой телеграм, инстаграм и прочие фуфлограмы, если они когда-нибудь у меня появятся

теги блога MadQuant

- AFKS

- AFLT

- AGRO

- AKRN

- ALRS

- AVAZP

- BANEP

- BSPB

- CBOM

- CHMF

- DIXY

- DSKY

- etf

- etf rotation

- FEES

- FIVE

- fxcn

- fxde

- FXGD

- FXMM

- fxrb

- FXTB

- GAZP

- GCHE

- GDL

- GMKN

- Interactive Brokers

- IRAO

- IRKT

- IYZ

- KMAZ

- LKOH

- LQI

- LSRG

- MAGN

- MFON

- MGNT

- MOEX

- MSNG

- MSRS

- MSTT

- MTLR

- MVID

- NLMK

- NMTP

- NVTK

- OGKB

- PHOR

- PIKK

- PLZL

- POLY

- RASP

- ROSN

- RSTI

- RTKM

- RTKMP

- RUAL

- S&P500

- SBER

- SBERP

- SBGB

- SHY

- SIBN

- SNGS

- SNGSP

- TATN

- TATNP

- TCSG

- TLT

- TRMK

- TRNFP

- UPRO

- VNQ

- VSMO

- XLB

- XLE

- XLF

- XLI

- XLK

- XLP

- XLU

- XLV

- XLY

- YNDX

- алготрейдинг

- брокеры

- итоги месяца

- ЛЧИ 2020

- открывашка

- открытие брокер

- оффтоп

- портфель

- Сбербанк

- торговая система

- трейдинг

- трендовая система

- ФР РФ

- хиромантия

- хумор

- юмор

думаю что график был бы более приближен к жизни, если бы сравнивали доходность акций и доходность облигаций этих же эмитентов.

А то получается как сравнивать доходность двух депозитов в банках — превый депозит защищён АСВ а второй в банке который без страховки. Риска ведь в акциях куда больше чем в гособлигациях. Это и называется премия за риск.

А вообще, большое спасибо за интересную статью. Перечитываю третий раз. Да и другие статьи, на которые указали ссылки — тоже верные, хорошие.

удивительные новости. Вдумываюсь, вдумываюсь и никак не могу понять

я не буду спорить. Я хреновый экономист, вообще никакой. Но,

вся Ваша статья посвящена «премии за риск».

До этого я читал исследование Карнеги фонда https://carnegie.ru/2018/04/18/ru-pub-76042

у Вас с ними много противоречий

— если Мовчан такой умный — почему его фонд сливает, тогда как все нормальные люди зарабатывают? А утверждает, что «в моменты кризисов рынки ведут себя достаточно предсказуемо»

— насколько я знаю, по образованию Мовчан вообще математик, а не экономист, поэтому у меня тоже есть вопросы на тему, насколько он способен писать грамотные статьи по экономике

что за глупости? 6,2% за 2018 год. Вход в фонд не менее 500 тыс долл. (было бы дешевле, я бы вошёл)

Он создавал компанию Ренесанс Капитал (сейчас возглавляет М.Орловский)

по российскому образованию А потом чикагский экономический институт

с этим понятно. теханализ в отличие от ФА потому и популярен — для простых людей. когда не нужно извилинами ворочать

Посмотрел его фонд 10% за успех + 1% безусловно, от 6% в долларе останется депозит.

Да и ретурн за 2018й год вы преувеличили, вон есть доходности

https://movchans.com/argo/

да, с кем согласен Мовчан/Коган/Орловский — тех и пиарю. Моё мнение совпадает с их ощущением рынка.

чего странного? да и при чём тут фамилия — важна не фамилия а исходные данные и выводы из этих данных которые сделал тот или иной аналитик. Перечислить все данные на основе которых принимается решение, делаются те или иные выводы, прогнозы — я не стенографистка

Ну я еще раз говорю, апеллировать в качестве аргумента «вот Мовчан сказал» — это дно.

Там 2 линии на чарте какие-то (Class I и Class II)

Индекс Class I на конец 2017 1,12 на конец 2018 1,15, это 2,7% доходности.

Индекс Class II вообще меньше процента.

И вот здесь https://movchans.com/short-strategy/

Видно, что за 2018 у них 2,3%

Но вообще график да странный, фактически без риска 7% годовых показывать с 2005го года…

Вы когда принимаете решение об инвестировании — всегда 1 год смотрите? Я смотрел длинный трэк (кто-то выкладывал на СЛ из блумба) — там минус или что-то в районе 0. Пусть он сам в такое инвестирует.

Ну так это мизер. В нормальные фонды вход $5-10 млн.

И? Что хорошего вы можете про нее сказать? Еще он создал Третий Рим, ее щас тоже кто-то возглавляет. Вообще, самые успешные бизнесмены в жизни создают 1 бизнес, но работающий, а не десятки.

Так он должен был там выучить у Фамы-Френча, что рынки эффективны и предсказывать их нет никакого смысла, и он занимается хиромантией. Видимо, так закончил.

Да нет, теханализ популярен, потому что он работает стабильнее, в отличие от ФА.

у меня нет 500 тыс — я и не смотрел

Удивительные вещи — вместо того чтоб обсуждать «премию за риск» Вы стараетесь обсуждать личности.

Вы хотите чтоб я признал, что Мовчан — шавка подзаборная, а вы гуру.

Пожалуйста, я не против. Только мне бы для моих инвестиций не мнение о личностях, а цифры и логику построения на которых основаны те или иные прогнозы

Я ничего не хочу — я привел свою логику, в ответ на это вы зачем-то начали усиленно толкать мне про Мовчана. Хотя я не Мовчан, и за его труды не отвечаю, и Мовчаном быть не хочу, потому что к нему есть вопросы по реалистичности тех цифр перформанса, которые приведены у него на сайте.

Моя логика простая — индекс недооценен, потому что разница в доходностях между акциями и трежерями на исторических хаях.

У Мовчана в статье (я посмотрел) другая модель — крэши там когда риск-премии маленькие. Логика некоторая есть, но отсутствие любой хотя бы малюсенькой формулы (что вообще странно для человека, закончившего мехмат) и неоднозначные картинки меня не убедили.

Однако, боюсь, вы можете с этими рассуждениями попасть в просак.

Например, бурный рост индекса шёл с начала 80-х и, особенно, с 90-х, а с 2000-х индекс ушёл в «боковик».

То есть акции росли как раз тогда, когда «прибыль» (в кавычках) корпораций была НИЖЕ ставки по ОФЗ. То есть тогда, когда корпорации работали в убыток (хе-хе).

В этом смысле, раз уж «прибыль» SP500 выше депозитной ставки, то и компаниям развиваться уже некуда, а следовательно либо боковик, либо падение.

В качестве примера, возьмите Японию или Швейцарию. И оцените качество своей модели. (очень сильно удивитесь)

В то же время, если вы посмотрите на разницу инвестиционной привлекательности обоих типов бумаг, то обнаружите, что в те моменты, когда привлекательность акций (как бумаг) падала, рынок входил в боковик и/или испытывал серьезную коррекцию.

Поэтому, для того чтобы делать вывод о предсказательной силе метода вам необходимо построить ещё и «классические» оценки, после чего сравнить оба типа оценок с действительностью.

Что значитОбычная ситуация на рынке как раз заключается в том, что E/P должна быть больше безрисковой ставки. Ибо премия за риск. Или я чего-то не понял?

Какая доходность… не знаю, чистая прибыль, наверное. Я в системе, заданной автором и пытаюсь проиллюстрировать, что когда предприятия реинвестируют, то «прибыли» нет, когда перестают реинвестировать — прибыль вылезает наружу в виде «прибыли».

Здесь происходит некоторое смешивание бухгалтерской и экономической

терминологии.

Но если говорить о вашей доходности или доходности акций как бумаг, как средства инвестирования — она стабильно выше ставки, вы правы.

Инвестиции берутся из чистой прибыли, но они ее не уменьшают.

Вот взять наших металлургов, которые платят на дивы весь денежный поток. В этом же ничего хорошего, им некуда инвестировать.

Отсюда покупки Ленты Мордашовым.

Вы правы. Однако не совсем. Например, планируя… скажем рост продаж вы нанимаете одного дополнительного менеджера который кушает «операционные расходы» и вычитает свой обед из вашей «валовой прибыли» вне зависимости от того идут продажи или нет. В кризис — когда продаж нет — вы увольняете менеджера и ваша чистая прибыль растёт сверх некоторой нормы.

Честно говоря, мне даже жалко Северсталь по сравнению с наглецами из ВТБ. Но, вероятно, доход от отсутствия прибыли у неё выше, чем расходы на плохие «финансовые показатели».

Прибыль либо складируется, либо выплачивается акционерам (в том числе через выкуп), либо инвестируется. Нужно вернуться в это русло, тогда вы увидите противоречие в своем комменте.

Они как раз и должны содержать противоречие, чтобы стимулировать автора изменить свою неправильную модель на правильную. Даже подсказку дал, как это можно попробовать сделать.

Это в какой боковик-то? В нулевых было 2 крэша (а крэши, я об этом написал, этот метод не призван предсказывать, я вообще считаю их непредсказуемыми), но в остальное время у СнП был поистине рекордный рост.

Это не убыток, это просто рентабельность ниже ставки трежерей (не надо называть их ОФЗ или ГКО, как некоторые любят). Такое бывает, а откуда вы взяли что она всегда должна быть больше? У трежерей свои риски (потеря реальной ценности во время высокой инфляции), у акций — свои (подверженность экономическому циклу). Какой риск инвесторы считают более опасным — тот и прайсят выше (т.е. доходность будет выше).

Этот вывод откуда взялся? Если прибыль хорошая — можно заплатить хорошие дивидендны и пустить ее на развитие (вместо того, чтобы брать кредиты). А инвесторы, видя это, готовы платить за акцию больше — то есть будет наоборот не боковик, а хороший рост, что мы наблюдаем в последние годы в России.

Возьму. Но никакой «моей модели» тут нет — это стандартная теория, на которых базируется в том числе CAPE Шиллера.

Это утверждение не противоречит тому, что я пишу в топике. Сейчас привлекательность на исторических хаях, поэтому падения не ожидается.

Еще раз замечу, каких-то сильных «предсказаний» я не делаю — я пишу скорее о том, что нет никаких причин считать рынок переоцененным в условиях текущих ставок. Но это, например, не отменяет возможность крэша в случае наступления каких-то событий. Но для этого нужен триггер, сам же по себе уровень индекса таким триггером быть не может, поскольку он не переоценен.

Это и есть убыток)

Ни один рациональный субъект не выберет худшее из возможных решений. Отсюда, кстати, возникает и представление о том, что рыночная экономика эффективно распределяет ресурсы и о том, что существует тенденция к выравниванию нормы прибыли на капитал. В 1800х гг. Адам Смит ещё об этом писал.

В данном случае уровень earnings yield'а от компании мало зависит и регулируется рынком — по какой-то причине инвесторы в акции были готовы платить за акции много и терпеть низкий earnings yield, например — боялись инфляции. Если бы для них это был «убыток» — они продавали бы, цены бы падали, и доходность росла.

Выходит, что вы получили индекс ожиданий рынка — пока инвесторы покупают акции даже за дорого — рынок растёт. Когда не хотят брать даже за бесплатно — падает.

Очень интересно получается)

Если пересчитать через % по гос бумагам, то и недвижимость в разы недооценина (особенно в Германии)

Теоретически по ним инфляция почти ноль. Но дохода точно нет )))

smart-lab.ru/blog/507064.php

По-моему мало кто заинтересовался.

"… например, инвесторы в облигации окажутся напуганы растущей инфляцией и вместо этого начнут расти доходности трежерей. Либо начнется кризис и упадут прибыли американских корпораций."

Спасибо!

Лайк, подписался;)

Вы, как человек умный, осторожный и не жадный, можете придумать схему, как извлечь прибыль из вышеописанного спреда доходностей без всяких «или-или-или». Чтобы сыграть схождение/расхождение неких активов, которым суждено сойтись при любых или. Задумывались об этом? Или именно эту идею ваш взешенный портфель и несёт в себе? =)

Но пост годный, особенно если вспомнить мой спор с автором относительно дешевизны нашего рынка. :) (Ставки гораздо ниже чем в каком-нибудь 2005-06, при более низком P/E)

Да и я например все равно считаю, что Америка дорогая, но она не обязательно должна валиться, просто доходность следующих 10 лет может не обрадовать инвесторов.

А про наш рынок, к сожалению, ни длинной истории не обширной статистики по доходностям облигаций и помесячному P/E по нашему рынку увы нет. А так бы тоже было интересно посмотреть связь.

Ведь как раз процентный риск то в этом инструменте нехилый.

А именно, зависимость Price Return в следующие 10 лет от спреда 10Y — E/P

Немного на инвестопедии, там вон что

https://www.investopedia.com/terms/f/fedmodel.asp

Или вот, ничего эта спред не говорит.

Подход этой оценки очень много где критикуется.

Мне понравилось в википедии (ссыль выше давал) под заголовком Lack of theoretical support

Вам спасибо еще раз за поднятие этой темы, заставили меня покопаться в исследованиях и понять, что данный спред не является показателем перекупленности рынка.

При низких ставках E/P чаще всего превосходит 10Y. Почему в принципе понятно. Ожидания инфляции низкие, как написано там же, инфляция разрушает yield от бондов, тогда как E в принципе должны расти вместе с инфляцией как минимум.

Таким образом равная оценка говорит об ожиданиях снижения (или стабильной) инфляции.

Впрочем ожидания ожиданиями, а ретурн ретурном)

С другой стороны, здравый смысл говорит, что все таки доходность по всем классам активов должна возвращаться к среднему. Многие классы активов сейчас раздуты: не очень понимаю покупки от 30 pe, а ведь дофига акций стоят дороже. При этом пузыри могут жить долго и еще надуваться.

Сейчас PE у SP500 на верхней границе периода до 1990.

То есть непонятно. Нужны еще параметры.

Думаю хорошо добавить фактор денежного предложения. Что-то вроде М2/ВВП. И уже по двум этим факторам построить регрессию. А может еще и dividend yield добавить