Блог им. Ynvestor

Америка и другие фондовые рынки. Пузырь или не пузырь. Для серьезных и думающих.

- 26 ноября 2018, 12:44

- |

Для затравки сразу вывод

Сейчас не просто дешево — сейчас можно сказать даром.

А теперь по порядку.

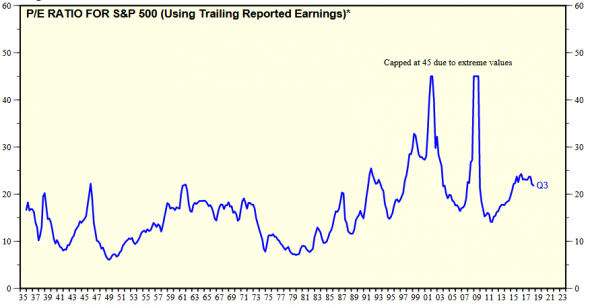

Рассмотрим следующий показатель, которым часто пугают всевозможные алармисты. Соотношение P/E

Видим пики в 1946, 1961, 1991, 1999, 2002 и 2009 годах. Пики 2002 и 2009 — это результат временного обвала прибыли, которая упала значительно больше чем котировки акций. И установлены эти значения не на вершинах рынка, а как раз на его дне.

После пика в 1946 была коррекция на 2 года, S&P 500 потерял 25%.

В 1961 — коррекция 1 год, величина почти 25%. В 1991-ом обошлось без коррекций, но следующие несколько лет индекс рос очень скромно. Наконец самый наглядный вариант — 1999. Через год после показанных значений P/E 33 индекс обвалился почти в два раза.

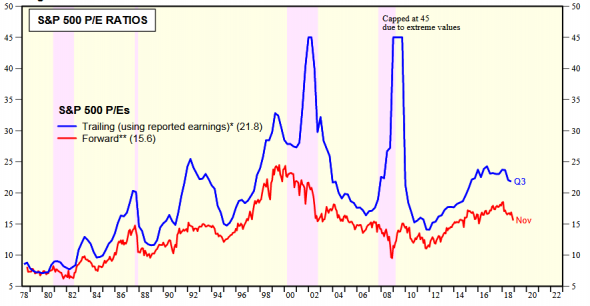

Текущее значение P/E = 22, Forward P/E = 16.

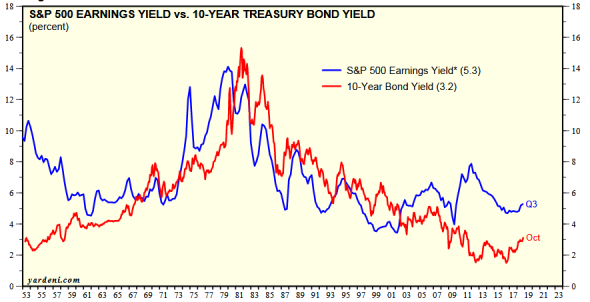

Насколько это много? Дело в том, что само по себе значение P/E мало информативно. Его оценка зависит от… текущих ставок. Часто приходилось встречать утверждение, что на низах медвежьего рынка P/E должно быть меньше 10. В 1980 году, например, было 7. Знаете сколько тогда давали 10-летки? 15% годовых. Т.е. фондовый рынок просто давал примерно ту же доходность 14-15% годовых что и трежерис. И надо отметить, что это взаимоотношение доходности облигаций и акций крайне устойчивое.

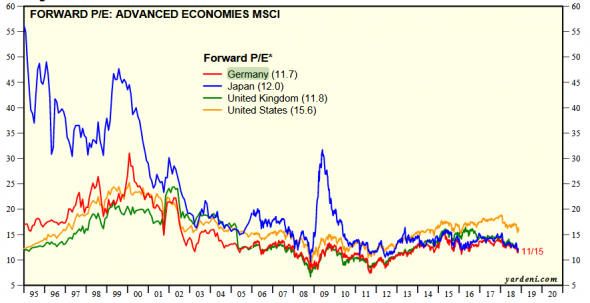

Если рассматривать ситуацию по другим странам то видим

Forward P/E для Японии и для Германии около 12. При том, что ставки там сейчас по сути нулевые. Это не просто дешево — это можно сказать даром.

- 26 ноября 2018, 13:17

- 01 марта 2020, 20:08

теги блога Ынвестор

- Amazon

- backtesting

- BIIB

- Biogen

- bitcoin

- COT отчеты

- ETF

- gamestop

- GME

- IBM

- Intel

- interactive brokers

- MacDonalds

- Macy's

- McDonalds

- quantopian

- r&d

- REIT

- S&P

- S&P500

- S&P500 фьючерс

- Samsung

- Seven_17

- SP 500 прогноз

- sp500 прогноз

- VLO

- Western Digital

- Zacks

- акции

- Амазон

- американские акции

- американский рынок

- банки США

- банки США

- Биткойн

- Брокер

- брокеры

- Газпром

- доллар

- Доллар рубль

- иис

- инвестиционная палата

- инвесторы

- инфляция

- Китай США

- коронавирус

- кризис

- кризис 2020

- медь

- Налогообложение на рынке ценных бумаг

- недвижимость

- Нефть

- Обвал

- Облигации

- опционы

- открытие

- открытие банк

- Открытие Брокер

- падение

- Пузырь

- РТС

- рубль

- Рынок - взгляд

- серебро

- СОТ

- статистика

- сша

- тестирование

- торговые роботы

- трейдинг - скучная профессия

- фондовый рынок

- ФСК Россети

- фьючерс ртс

- хедж-фонд

- экономика