Избранное трейдера Константин

Моя финансовая консультация

- 28 января 2022, 14:37

- |

На волне публикаций и фотографий с толстенными книгами по инвестициям:

Меня стали спрашивать знакомые и читатели: «Ты консультируешь по инвестициям? Мне надо портфель собрать, сама не знаю как, да и боюсь. Или может кого-нибудь порекомендуешь?».

Моя консультация выглядит образно так:

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 10 )

СТОПЫ

- 28 января 2022, 13:50

- |

Надо ли ставить стопы… И если да то как?

Для спеков надо — спек это оружие на каждый день.

И зависание в какой то убыточной позе там недопустимо.

Как ставить?

Вариант 1

Фиксированная сумма — например ри 300-500 пунктов.

Выбило. Вернулись выше уровня — где Вы зашли — перезашли.

Самый плохой вариант — это запил уровня. Тут можно на ровном месте потерять дофига.

Выход — 2 стоп — уходим и смотрим в сторонке и ждем импульса, на откате которого заходим.

Можно на первой же сопротивке ближней скинуть часть позы и прибыль по ней отложить для стопа в безубыток

Насколько я могу судить — самая частая методика именно такая.

Плюсы — даже серия стопов Вас не убьет

Минусы — в армаду короткостопщиков любят набирать позы, пуская шипом цену за уровень и удовлетворяя за их счет свои лимитки.

А перезайти может далеко не каждый. Но это можно наработать.

Вообщем стопы частые, но депозит берегут

( Читать дальше )

Где втарить баксы

- 27 января 2022, 23:18

- |

Только для очень богатых людей: пособие по доверительному управлению вашим богатством

- 27 января 2022, 16:18

- |

Я только что вернулся со встречи с опытным портфельным управляющим из Москвы, который руководит family office одного из богачей. Знаю этого управляющего уже много лет, он приехал ненадолго в Питер по делам, и заскочил ко мне в село на обед. По горячим следам делюсь впечатлениями от услышанного. Управляющий порассказывал историй о том, как ведут себя ультрабогатые люди, когда дело доходит до доверительного управления их средствами. От историй этих ясное дело у волосы на голове шевелятся. В них нет ничего нового для меня, я это уже всегда знал, просто решил использовать тему разговора как повод для сочного поста на смартлаб.

Самое интересное, что несмотря на всё высокомерие и самомнение, ультрабогатые люди зачастую в вопросах управления деньгами на бирже ничем не отличаются от нас, нищебродов. Как следствие, они и бабки просирают «как дети» из Тинькофф Пульса. Рекомендую вспомнить классическую историю Владимира Кузьмина, которому трейдер проиграл под ноль 2 миллиарда рублей. Чтобы исправить свою ошибку, богач подал в суд на брокера Открытие на сумму потерь.

Руководство для очень богатых людей по доверительному управлению

Теперь собственно руководство для очень богатых людей по доверительному управлению. Что надо делать, чтобы вас не облапошили. Уважаемые грамотные управляющие (не мошенники), можете показывать своим клиентам этот пост, может они теперь вам больше поверят, после того как прочитают эти строки.

Выбор управляющих

Грамотный управляющий активами управляет чужими деньгами, как собственными. Главная цель любого грамотного управляющего — это получение доходности при стремлении максимально снизить риски потерь денежных средств. Снижение рисков — это главное, на что стоит обратить внимание. Почему? Потому что большинство богачей думают только в категории доходности. Это кажется каким-то бредом, но люди реально на полном серьёзе думают, что можно, например делать 1% в день без риска или 30% годовых при нулевом риске. Грамотный управляющий начинает разговор с рисков, в то время как неграмотный богач хочет как можно большую доходность.

Представим, что типичный богач проводит собеседование с двумя кандидатами на должность управляющего.

( Читать дальше )

Доллар-Рубль, сейчас работает гороскоп

- 27 января 2022, 11:50

- |

Будут ли далее в конце 2022 обклеивать долларами стены, хейтеры Степана Демуры? Ну смотрите, Степан Демура 10 лет говорит доллар будет 100, а он все не 100 и вы 10 лет назад уже были против Демуры и зашортили Доллар к примеру 1 октября 2014 года по 40 рублей, а любители Демуры купили 1 октября 2014 Доллар по 40 рублей с целью 100 рублей за доллар и те и другие цели не достигли, но результата фин результаты будут лучше у любителей Демуры, чем у трейдеров по стратегии анти Демуры зашортивших доллар по 40 с целью 30, верно? Верно. Я сейчас смотрю выступление Демуры на Ютубе на украинском астрологическом канале, ведущий из Киева Юра Третьяк приглашает финансовых астрологов индийских и европейских по очереди, тарологов также, две астрологии индийская считает, что сейчас Юпитер в Водолее, а европейские астрологи и США к примеру Р.Мэриман считает, что сейчас Юпитер в знаке Рыбы, как я понял Демура это астролог на евро-американской астрологии, без дури индийско-ведической.

( Читать дальше )

Последствия отключения России от SWIFT и 150₽ за доллар

- 27 января 2022, 10:39

- |

29 апреля 2021 года Европарламент принял резолюцию об отключении России от SWIFT в случае вторжения в Украину. Этот шаг оценивается наиболее болезненным среди серии санкций, которые последуют вслед за эскалацией конфликта.

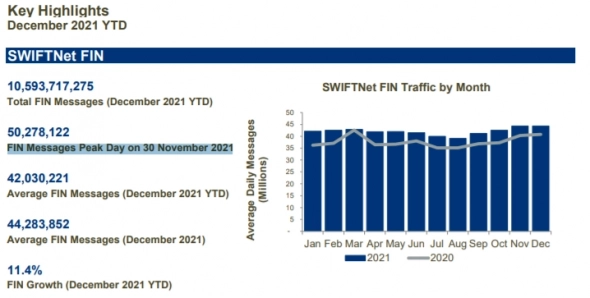

SWIFT – международная межбанковская система по обмену финансовой информацией и стандартизации платежей. Число ее участников превышает 12 тыс. финансовых организаций и объединяет практически все страны мира. Обмен сообщениями растет из года в год и на текущий момент насчитывает 10,6 млрд.

Источник изображения: swift.com

Отключение России от SWIFT сделает невозможным или крайне затруднительным проведение международных платежей. В первую очередь, это вызовет шок для экспортоориентированных компаний. Как пишет Мария Шагина из Центра восточно-европейских исследований (CEES), последствия для российской экономики будут разрушительными, поскольку РФ зависит от SWIFT из-за многомиллиардного экспорта углеводородов, номинированных в долларах США.

( Читать дальше )

Как устроен мир или АНТИ-АРМАГЕДДОН (Часть 1)

- 27 января 2022, 10:02

- |

Вчера в ТОПе увидел «Пост АРМАГЕДОН! Простите патриоты». Поэтому решил зафиксировать свое отношение к тому, что происходит в мире.

Аксиома №1

Страны, как и отрасли экономики, делятся на ресурсные и перерабатывающие.

К ресурсным странам я отношу в первую очередь Россию, далее страны Персидского залива, Канаду, Норвегию, Казахстан и т.д.

Несмотря на то, что по стоимости запасов природных ресурсов США находятся на втором месте после России, её экономику я отношу к «перерабатывающей», т.к. порядка 80% ВВП создается сектором услуг. А перерабатывающую страну номер один в мире (фабрику мира) вы и сами знаете.

Следствие из аксиомы №1. Существует естественный конфликт интересов между ресурсными и перерабатывающими странами. Что русскому хорошо, то немцу (или американцу) – смерть.

Считается, что базисом изначальной поговорки был спирт. В настоящее время – это нефть и газ.

Упрощенно это работает следующим образом. При высоких ценах на углеводороды, ресурсные страны получают сверхприбыли. Потребляющие ресурсы страны получают инфляцию издержек. Типичный реднек больше платит за топливо, коммунальные услуги, логистику. В кармане остаётся меньше на разного рода услуги (в том числе и на кредиты).

( Читать дальше )

Мой аналог банковского вклада на бирже

- 25 января 2022, 12:40

- |

Хочу поделиться своей стратегией, думаю для большинства пользователей смарт лаба она будет очевидной, но для меня кажется странным, что я ее в советах для новичков не встречал.

Случилось так, что в январе вернулась хорошая сумма денег, которая лежала на банковских вкладах последний год под ставку депозита прошлого января — 4.5% годовых. Обнять и плакать.

Было решено переводить деньги на биржу. Но на момент принятия этого решения многие фонды находились на исторических максимумах и одномоментное размещение всех денег в фонд выглядит неразумным решением.

Вариант: разбить сумму на большое количество частей (24, 36) и раз в месяц покупать фонды.

И тут встал встала задача: есть ли возможность разместить деньги на бирже под ставку ЦБ, аналогичную актуальному депозиту. Дополнительные условия: деньги должны быть доступны в любой момент времени без потери накопленной доходности. С нулевыми рублевыми рисками (вообще нулевыми).

Какие есть варианты?

( Читать дальше )

Связь между ценой нефти и индексом РТС: за последние 15 лет, существенных изменений нет. Формула.

- 25 января 2022, 12:16

- |

справедливый РТС = BRENT x 20 — 200.

Не надо искать в этой формуле глубокий смысл: просто подгонка.

Нефть на максимуме в 2007г. была $140, 140 x 20 — 200 = 2 600, РТС был на максимуме около 2500.

В 2008г. нефть упала на $40, 40 x 20 — 200 = 600, РТС и упал в 4 раза на 600.

Сейчас, нефть $86, 86 х 20 — 200 = 1520. РТС ниже 1520 из — за геополитикии.

Работает — то формула (подгонка).

:)

Обсудить можно в комментариях или в чате t.me/OlegTradingChat

(уже 888 участников).

С уважением,

Олег.

Нидерланды держат Пятёрочку и Яндекс в заложниках. Подмигните, если так!

- 25 января 2022, 12:12

- |

Пока на фондовом рынке бушуют геополитические риски, курс доллара скачет на несколько рублей в день, а голубые фишки вроде Сбербанка и Газпрома легко теряют по 8-10% за сутки — инвесторам не до мелочей. На войне — как на войне. Надо выжить.

Но когда-нибудь пороховой дым рассеется, и люди-калькуляторы вернутся к подсчёту своих шекелей, честно заработанных на акциях. А что самое неприятное и обидное может произойти с честно заработанным? Правильно — налоги.

А собирать налоги любят не только российские бюрократы, но и европейские. И именно там зарегистрированы некоторые де-факто российские компании.

Нидерланды рассмотрят законопроект о введении «налога на выход», эквивалентного дивидендам» при переезде штаб-квартиры.

Законопроект предусматривает введение условного налога на выход, который будет взиматься в случае передачи компанией своего налогового резидентства государству, не входящему в ЕС.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал