Избранное трейдера KonstantinD

Interactive Brokers. Отчеты для налоговой

- 11 мая 2020, 10:04

- |

- Генерируем годовые отчеты в кабинете IB в формате csv за все годы. За предыдущие годы нужны так как открывающая сделка может быть не в отчетном периоде. Если программа не находит открывающую сделку то просто пропустит и закрывающую.

- Идем по адресу (актуальный адрес указан на странице http://investors.team/topic/75/interactive-brokers-%D0%BE%D1%82%D1%87%D0%B5%D1%82%D1%8B)

Загружаем файлы отчетов и выбираем год за который хотим получить выгрузку. В отчетных данных можно руками удалить инфо о счете(чтобы не переживать за утечки). - Получаем выгрузку со сделками в рублях.

Колонки в итоговом файле

Asset,Currency,Symbol,DateOpen,DateClose,PriceOpen,PriceClose,QuantityClose,FeeOpen,FeeClose,Profit,Year

По смыслу мне кажется значения колонок очевидны. Это именно та информация, которая необходима при расчете налогов. Дальше уже в Excel-e можно рассчитать что у нас по стокам, что по ПФИ и тп. Если будут какие-то внятные просьбы и рекомендации, то возможно немного допилю.

- комментировать

- 2.4К | ★32

- Комментарии ( 27 )

Есть ли сила в моментуме?

- 22 февраля 2020, 15:14

- |

В продолжении разговора об рыночных факторах-аномалиях(начало было здесь, про дивиденды), хочу немного написать о другом рыночном факторе — моментуме. Для начала, вот ссылка на очень хорошую статью — «The Quantitative Momentum Investing Philosophy» из блога компании Alpha Architect, рекомендую прочесть. В ней изложены основные принципы, на основе которых компания делает свои моментум-фонды. Если совсем кратко изложить суть написанного, то для акций, на горизонте от 6 до 12 месяцев, наблюдается образование аномалии моментума. Иными словами, если цены акции начали рост, и уже растут больше 6 месяцев, то рост с большой вероятностью будет продолжен. Эта аномалия описана во множестве академических работ и используется во многих рыночных моделях, например моделях Фамы-Френча(см. ссылки в статье). В этих же академических работах также отмечается, что на этом многомесячном тренде роста иногда возникает обратное контр-трендовое движение, длительностью до месяца. Чтобы отсечь этот «противоход», часто используют определение моментума в следующем виде: общий рост за N месяцев, без учета последнего(самого недавнего) месяца. В модели Фамы-Френча используется определение моментума — 12 минус 1, т.е. рост за 12 месяцев, без учета последнего месяца. Этот же моментум часто называют «12_2 моментум», по месяцам вычисления.

( Читать дальше )

Вебхуки на TradingView - новые возможности для автоматизации торговли.

- 16 февраля 2020, 18:03

- |

( Читать дальше )

Новые уникальные фичи Tradingview которых нет ни у кого!

- 24 января 2020, 19:07

- |

Построили график Газпрома. Ок.

Жмахаем сюда в отчётность:

Маааааамамаааа, чего там только нет!!!!

Теперь на чарт можно накинуть любой фундаментальный показатель!

Выбираем самое банальное — чистая прибыль.

Этот график характеризует мою боль в Газпроме. Дело в том, что я продал акции ДО РОСТА так как правильно спрогнозировал, что дальше финансовая отчетность у компании будет ухудшаться. А Газпром пошёл в обратную сторону, потому что возникла задача подороже впарить акции с баланса:)

( Читать дальше )

Конец года. Пора считать доходность! Главное знать как.

- 24 декабря 2019, 09:09

- |

Что делает в конце года инвестор? Правильно, подсчитывает результаты года. А правильно ли он это делает? Давайте разбираться.

Нет ничего проще, чем посчитать годовую доходность, если вы вложили в начале года «миллион» и в конце года сравнили с результатом. А что если в течение года были пополнения счета и снятие с него?

Итак, простые кейсы.

- Сумма на начало года 1 миллион рублей. Сумма на конец года 1,12 миллиона рублей. Пополнений и снятий не было. Всё просто (1,12/1)-1=12% годовых заработал наш инвестор.

- Что если мы хотим посчитать среднегодовую доходность в диапазоне нескольких лет? Инвестор в начале 2007 года вложил 1 миллион рублей, в конце 2019 года у него на счету 3,5 миллиона рублей. (3,5/1)-1=250% за 13 лет. И тут инвестору может показаться, что среднегодовая доходность должна считаться так 250%/13=19,23%. Это не совсем корректно. Так как в этом случае высчитывается простой процент, а когда речь идет о промежутке более года, как правило, считают сложные проценты.

( Читать дальше )

дивидендные акции на замену ОФЗ

- 03 декабря 2019, 19:54

- |

Продал часть облигаций (длинные ОФЗ), решил попробовать дивидендные акции.

Посмотрел список Ларисы Морозовой — спасибо.

https://smart-lab.ru/blog/575638.php

Взял эмитентов, входящих в Индекс, их отчетность за 9 месяцев и 2 критерия:

1. Выручка должна расти (желательно, выше инфляции)

2. Должна расти чистая прибыль

Получилось не так много кандидатов на покупку:

эмитент |

дд% |

выручка |

чист приб |

СургутНГ п |

18,16 |

2,3% |

-80,7% |

Северсталь |

15,24 |

-2,7% |

-5,4% |

НЛМК |

( Читать дальше )

Дивиденды2019 и индексы Мосбиржи

- 19 ноября 2019, 21:36

- |

Россия мировой дивидендный лидер по итогам 2018 года

По данным Bloomberg, по итогам 2018 г. дивдоходность российского рынка составляет порядка 8%.

Данные Национального рейтингового агентства свидетельствуют о выплате рекордных 3,13 трлн руб. Это в 1,5 раза выше, чем по итогам 2017 г.

Допустим, что мажоритарные акционеры получат две трети от этих 3,13 трлн. Но ведь на долю миноритариев достанется около 1 трлн рублей.

Законодательство в РФ таково, что если акционеры на собрании проголосовали за выплату дивидендов, то их получат все акционеры имеющие акции в дату закрытия реестра для получения дивидендов. И основные владельцы, и миноритарные акционеры, то есть мы с вами

И если мы пришли на российский фондовый рынок за дивидендами, то, желательно за дивидендами, размер которых будет больше, чем банальный депозит. Это стало особенно актуально в связи с постоянным падением процентных ставок по банковским депозитам.

( Читать дальше )

- комментировать

- 45.5К |

- Комментарии ( 34 )

Как составить портфель по дивидендной стратегии. Часть 2.

- 19 ноября 2019, 11:44

- |

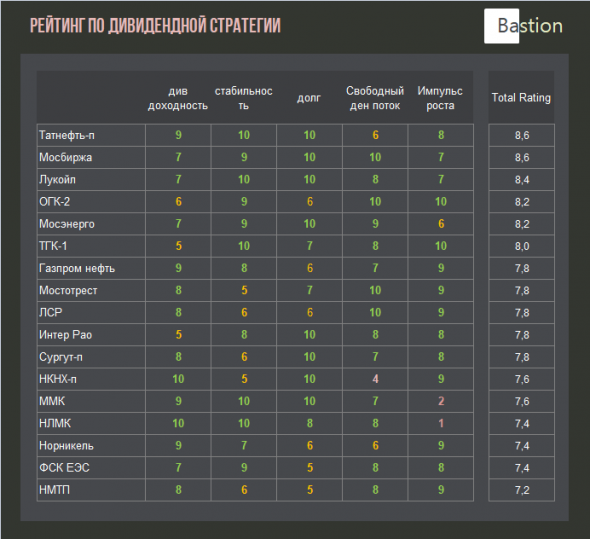

- Дивидендная доходность – лишь один из факторов анализа

- В стратегии также считается индекс стабильности дивидендов, долговая нагрузка, свободный денежный поток и изменение стоимости акций за последние месяцы.

- Каждому из факторов присваивается оценка от 1 до 10.

- Итоговый рейтинг – среднее значение по 5 параметрам.

Дополнительные комментарии по методологии

Долговая нагрузка банков не может быть измерена показателем чистый долг/EBITDA, поэтому оценка для них вычисляется, исходя из значения показателя Капитал/Активы. У банков, он традиционно меньше, чем у компаний других отраслей. Их общий рейтинг по умолчанию будет немного ниже, что фундаментально обосновано.Банковский бизнес более рискованный по своей природе, это плохо для дивидендной стратегии.

( Читать дальше )

Страдания на фондЕ и система черепах

- 17 ноября 2019, 20:37

- |

Периодически читаю про мучения с определением точки входа/выхода торгующих акциями на фондовом рынке. Для индексов наверное тоже будет справедливо.

Сразу скажу, что речь не внутридневной торговле. И не для тех, кто все знает и умеет.

Если у вас нет никаких правил, ничего кроме интуиции и любое действие доставляет вам пытки при принятии решения, что мешает вам использовать простейшие формализованные правила системы Turtle (Черепашек). На монотонно растущем рынке они дают эффект.

Об авторе системы Turtle.

Система Turtle исторически неразрывно связана с именем Ричада Денниса и одним из самых известных и удачных случаев применения механических торговых стратегий (МТС), основанных на жестких, оттестированных на исторических данных, правилах поведения на рынке.

Ричард Деннис является примером успешного трейдера, за 16 лет торговли (в начала 70-х годов) он увеличил свое состояние с $400 до $200 млн. (Отметим, что $400 в начале 70-х — это примерно $20000 сегодня — инфляция однако.)

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал