Избранное трейдера ED

Как правильно рассчитать реальную доходность с учетом инфляции

- 24 февраля 2021, 11:44

- |

Многим известно, что инфляция негативно влияет на доходность инвестиции. Но не все умеют правильно рассчитывать реальную доходность с учетом инфляции.

Проверьте себя 👇.

Сначала определимся, что является доходностью.

Деньги обладают покупательной способностью. То есть в будущем на одну и ту же сумму сможете купить меньшее количество товаров и услуг. Покупательная способность денег определяется инфляцией.

Поэтому есть два варианта доходности:

- Номинальная доходность — рассчитанная без поправки на инфляцию.

- Реальная доходность — рассчитанная с поправкой на инфляцию, то есть с учетом будущей покупательной способности денег в сегодняшних ценах.

Как рассчитать реальную доходность?

Я заметил, что многие считают этот показатель по простой формуле:

Реальная доходность = Номинальная доходность — Инфляция

Но этот способ неточен. Причем, чем выше инфляция, тем точность все ниже.

( Читать дальше )

- комментировать

- ★16

- Комментарии ( 16 )

Где инвестору найти тихую гавань?

- 19 февраля 2021, 10:18

- |

В период повышенной волатильности на рынках многие долгосрочные инвесторы ищут спокойную бухту без резких просадок и взлётов. И такая гавань есть — сектор потребительских товаров первой необходимости.

В статье мы разберем:

— что это за сектор;— какие отрасли в него входят;

— почему сектор защитный;

— на каких игроков делать ставку.

Что это за сектор?

Потребительские товары первой необходимости (consumer staples) — такая категория продуктов, от которых потребители не могут отказаться, независимо от финансовой ситуации. Всего к этой категории относят 6 отраслей:

- продукты питания;

- товары для дома;

- напитки, включая алкоголь;

- предметы личной гигиены;

- табак;

- ритейлеры, которые продают всё вышеперечисленное.

Таким образом, становится понятно, что сектор товаров первой необходимости — нецикличный, то есть котировки компаний не так сильно снижаются на фоне общего падения экономики и не так сильно увеличиваются с её восстановлением.

( Читать дальше )

Почему у Алросы возможно не будет дивов за 2020 г.

- 18 февраля 2021, 15:12

- |

!!! На всякий случай предупреждаю, дабы не кидали тухлыми помидорами. Конечно же финальной отчетности за 20-й год еще нет и это грубые прикидки и я не разу не профи и в бухгалтерии алросы не работаю. Но может сами попробовать повторить и посчитать. Начал копаться в отчетах и делать свои прикидки когда выбесили новости от супер аналитиков типа таких. Откуда они все это придумывают, почему?

www.t.me/vtbmyinvestments/1811

www.finam.ru/analysis/marketnews/svobodnye-denezhnye-potoki-alrosa-vo-2-polugodii-sostavyat-845-mln-a-ix-doxodnost-dostignet-8-20210122-14200/

Случай с ЭнелРос заставил задуматься, а не может ли такой же «счастливый случай» случиться с Алкой. И решил немного прикинуть реальные расклады. Если почитать див политику. alrosa.ru/wp-content/uploads/2019/06/Положение-о-дивидендной-политике-июнь-2019-г.-RUS.pdf то там на само деле стока словоблудия, поди пойми что там имеется ввиду. На сайте www.alrosa.ru/инвесторам-и-акционерам/информация-для-акционеров/дивиденды/ как то очень заботливо забыли очень важные пункты так что читайте pdf.

Если кратко выплата два раза в год (за полугодие) но обязательные условия это наличие чистой прибыли и непревышение текущего и «прогнозного значения» показателя «Чистый_долг/EBITDA» значения 1,5

( Читать дальше )

Разбор компаний Северсталь, ММК и НЛМК

- 16 февраля 2021, 00:10

- |

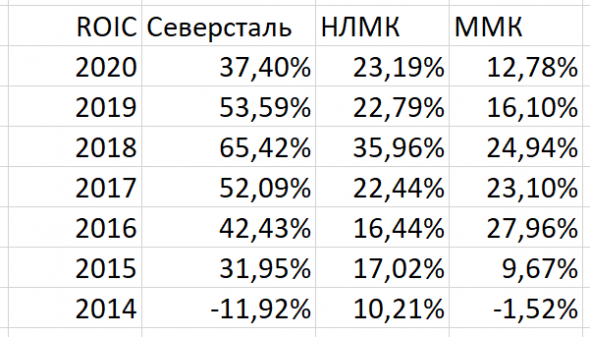

Показатели ROIC

Северсталь показывает наилучшие показатели по рентабельности и она абсолютно точно превышает требуемую доходность. НЛМК в 2014-2016 годах, скорее всего не превышал требуемую доходность на капитал. ММК в 2020 показывает также низкую доходность, взлет котировок компании для меня является неоправданным.

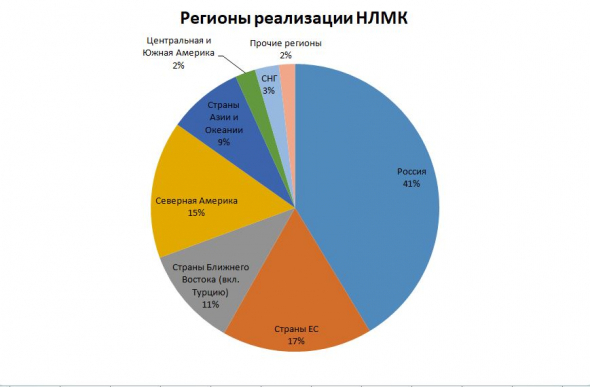

Регионы реализацииПосмотрим в каких странах работают компании, на сколько они зависят от курса валюты.

( Читать дальше )

Стоп-лосс по недвиге

- 15 февраля 2021, 10:45

- |

Введение.

В своём провинциальном городке купил 1к*34кв.м квартиру в июле 2009 года за 1.4 млн.р. +100т.р. ремонт.

Стоимость.

Текущая стоимость квартиры: 34*48718=1 656 412р. (https://www.domofond.ru/tseny-na-nedvizhimost/rostovskaya_oblast/bataysk-c1754 )

За 11.5 лет стоимость квартиры увеличилась на: (1656412-1500000)/1500000*100=10.42%

За последний год цена на квартиры выросла на 1.83%

Официальная инфляция в РФ за 11.5 лет: 110.26%

Теоретическая стоимость квартиры (рост с инфляцией): 1500000+110.26%=3 153 900р.

Реальный убыток от собственности: 3153900-1656412=-1 497 488 р.

Отставание от теоретической стоимости: (3153900-1656412)/3153900*100=47.48%

Отставание год назад: 46.32% (меньше)

Вывод. Идея «недвижимость дорожает наравне с инфляцией» не сработала. Тренд удешевления актива сохраняется.

Рента.

( Читать дальше )

Русагро: структура себестоимости продукции

- 13 февраля 2021, 12:14

- |

В данной статье хотелось бы более детально затронуть вопрос себестоимости производимой продукции бизнесов Русагро. Без понимания структуры себестоимости и, как следствие, её динамики почти невозможно адекватно оценить возможные перспективы получаемой маржи от реализации продукции. Итак, давайте разбираться посегментно.

Масложировой сегмент

Базовым процессом в данном сегменте является производство подсолнечного масла из подсолнечника. Да, компания также перерабатывает сою в соевое масло, но доля её совсем не существенная в общем объеме производства сегмента. Поэтому сконцентрируемся именно на подсолнечнике.

Стоит сразу оговориться, что я смотрю на себестоимость производства здесь и далее в остальных сегментах без учета амортизационной составляющей по довольно простой причине: амортизация исключается при расчете EBITDA.

Итак, себестоимость производства подсолнечного масла можно разложить на 2 ключевые части:

( Читать дальше )

НЛМК: анализ отчётности по МСФО и дивидендная радость

- 12 февраля 2021, 10:13

- |

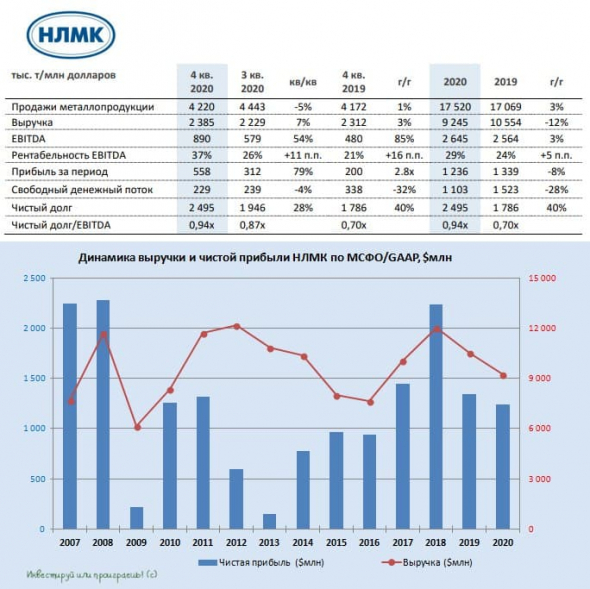

🧮 НЛМК вслед за Северсталью и ММК отчитался по МСФО за 4 квартал и 12 месяцев 2020 года:

Финансовая отчётность вышла примерно в рамках ожиданий, а потому и реакция рынка оказалась весьма спокойной – котировки весь торговый день в четверг демонстрировали околонулевую динамику, так и не определившись с направлением. Выручка компании с октября по декабрь выросла на 7% (кв/кв) до $2,4 млрд, на фоне бурного восстановления цен на металлопрокат и наращивания производства, в то время как по итогам 2020 года результат оказался на 12% хуже – на уровне $9,2 млрд. По вполне понятным причинам, о которых не стоит упоминать в очередной раз, и особенно тяжёлому первому полугодию минувшего года.

Однако, несмотря на весьма неубедительную динамику выручки, которая помимо всего прочего не смогла дотянуть даже до средних ожиданий рынка, весьма кстати НЛМК в 2020 году отметил целый ряд сопутствующих факторов:

( Читать дальше )

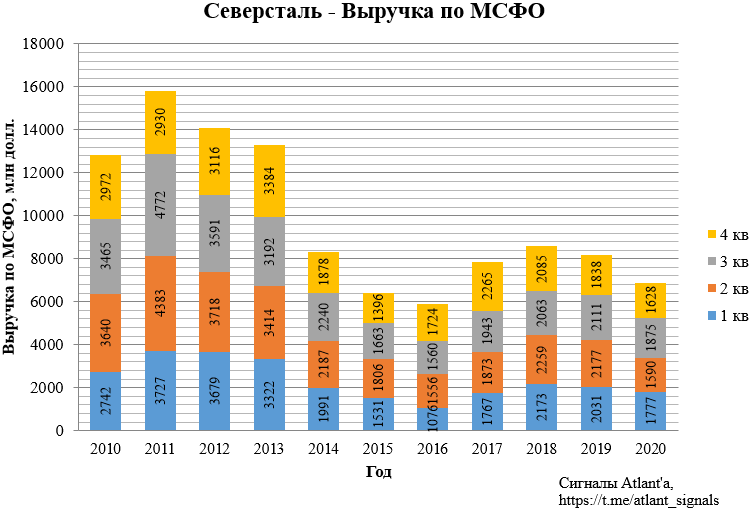

Северсталь, обзор отчета за 2020 г.

- 07 февраля 2021, 18:56

- |

Вышел ожидаемо ударный отчет компании по итогам 4 квартала. Но итоги всего 2020 года хуже 2019 года по известными причинам, давайте их разберем и оценим перспективы.

Выручка снизилась на (15,8% г/г) до $6 870 млн.

EBITDA снизилась на (13,7% г/г) до $2 422 млн. Рентабельность EBITDA при этом выросла на 0,9%г/г до 35,3%.

Чистая прибыль снизилась на (42,5% г/г) до $1 016 млн.

Свободный денежный поток снизился на (23,7% г/г) до $838 млн.

Основная причина снижения финансовых показателей — более низкие цены на стальную продукцию и уменьшение объема продаж за период, первое полугодие было непростым для всей отрасли.

Несмотря на такой итоговый отчет, акции компании обновили свои исторические максимумы. Все дело в том, что вторая половина 2020 года была весьма позитивной, цена на сталь и на руду взлетели почти в 2 раза из-за начавшегося оживления экономик после локдаунов. Сейчас мы наблюдаем небольшую коррекцию, но менеджмент ожидает, что и в 1 квартале текущего года конъюнктура рынка останется мажорной и дает такой комментарий:

( Читать дальше )

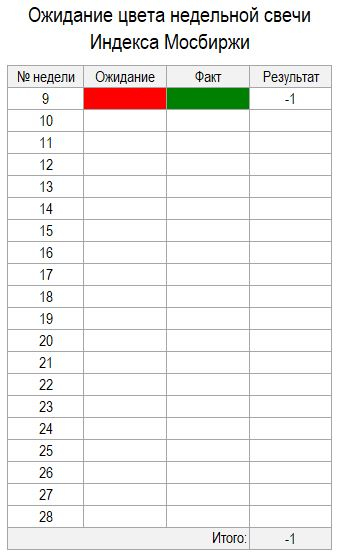

Следующая недельная свеча IMOEX будет...

- 05 февраля 2021, 23:07

- |

Следующая недельная свеча IMOEX будет...

Большинство ожидало снижения. Но рынок вырос. Бывает.

Результат выглядит так:

Напомню суть эксперимента:

В течении 20 недель мы голосуем за цвет следующей недельной свечи Индекса Мосбиржи. По результату будет видно, как выгодно торговать — за или против прогноза большинства. Возможно, из этого получится полезный инструмент.

И так… продолжим! Сейчас IMOEX выглядит так:

Вопрос:

Какого цвета будет следующая недельная свеча IMOEX?

Голосуйте и жмите хорошо, чтобы коллеги тоже высказались))

Северсталь. Обзор финансовых показателей за 4-й квартал 2020 года

- 04 февраля 2021, 15:58

- |

Северсталь опубликовала финансовые результаты за 4-й квартал 2020 года. Наблюдается восстановление показателей после трех относительно слабых отчетов.

В обзоре операционных показателей я делал прогноз финансовых результатов компании, в целом получилось достаточно точно.

Выручка составила 1628 млн долларов (мой прогноз был 1689 млн) и снизилась на 13,2% к 3-му кварталу 2020 года и на 11,4% к 4-му кварталу 2019 года. Компания в презентации указывает квартальную выручку в размере 1723 млн, видимо сделали перерасчет предыдущих кварталов, я этого делать не буду, так как нет параметров пересчета.

Операционная прибыль составила 585 млн долларов (мой прогноз был 582 млн) и выросла на 8,7% к 3-му кварталу 2020 года и на 22,6% к 4-му кварталу 2019 года.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал