Избранное трейдера Em

Сказки инвесторов

- 12 февраля 2021, 12:39

- |

В прошлом годе внезапно заработал денег. Обрел желание стать инвестором после 6ти летнего перерыва. Начал в очередной раз копать тему. Но право такая чушня и муть эти инвестиции. Ваяю очередной пост на эту тему.

Предыдущие посты на тему инвестиций тут

https://smart-lab.ru/blog/638001.php

https://smart-lab.ru/blog/653910.php

https://smart-lab.ru/blog/664879.php

https://smart-lab.ru/blog/574152.php

У инвесторов дополна мифов и сказок. Есть миф о пассивных инвестициях в индексы. Типа индексы на широкий рынок всегда растут и якобы купив эти чудесные индексы можно прям сказочно разбогатеть. И особенно тешит хомячье мысль что индекс сразу сходу забарывает 80% профессиональных управляющих. Типа купил индекс – переиграл по доходности профи.

Давайте окунемся в чудесный мир сказок и розового говна в ушах инвесторов и мечтаний о сказочном бабле.

1 Я полностью согласен что инвестирование в индекс перебарывает аж 80% профессиональных управленцев. Т.к 80% управленцев срать хотели на индекс и акции – они тупо занимаются облигациями, в которых совсем другие доходности, и они более предсказуемые.

( Читать дальше )

- комментировать

- 12.7К | ★40

- Комментарии ( 157 )

Норвежский пенсионный фонд о том, куда он инвестирует сверхдоходы от нефти и что из этого выходит (часть 2)

- 05 ноября 2020, 16:30

- |

В первой части я рассказал о том, что это вообще за фонд такой и об их аллокации активов. Там же была раскрыта тема, почему этот фонд инвестирует деньги норвежцев гораздо более агрессивно, чем принято ожидать от «пенсионных» фондов: ведь держать долю 70% в акциях — это довольно агрессивный подход.

Во второй части я переведу ту часть их 106-страничного отчёта, в которой они рассказывают о том, как и по каким правилам они распределяют свои вложения в акции: по регионам и отдельным странам, по рынкам — развитый и развивающийся, по величине компаний.

От 50-30-20 к взвешиванию по рыночной капитализации

Когда наш фонд только начал инвестировать в акции, в 1998 году мы приняли решение разделить наши инвестиции на три географических региона: Европу, Америку и Азиатско-Тихоокеанский регион. Распределение между ними было таким: 50, 30 и 20 процентов соответственно. По сравнению с размерами этих рынков, выбранное распределение капитала было сильно смещено в сторону Европы. Это значило, что у фонда были гораздо большие вложения в Европейские компании, чем в остальной Мир.

( Читать дальше )

Норвежский пенсионный фонд о том, куда он инвестирует сверхдоходы от нефти и что из этого выходит (часть 1)

- 03 ноября 2020, 17:38

- |

Почему этот длинный пост про норвежский пенсионный фонд, а не про пенсионный фонд России? Ответ будет в самом конце.

Недавно (в сентябре) норвежский фонд выпустил интересный доклад на 106 страниц, где рассказал об истории фонда и о том, как они распоряжаются сверхдоходами от нефти — деньгами норвежских пенсионеров. И очень интересным лично для меня разделом является раздел, где они рассказали, как они к этому пришли: как они от скупки валюты в свои резервы (то, чем занимается сейчас их российский прототип — ФНБ) пришли к решению инвестировать по всему миру, причём 70% — в акции. Это абсолютно непохоже на «классический» подход (или то, что нам пытаются преподнести как «классический» подход), при котором пенсионные деньги должны быть инвестированы консервативно, желательно в облигации понадёжнее.

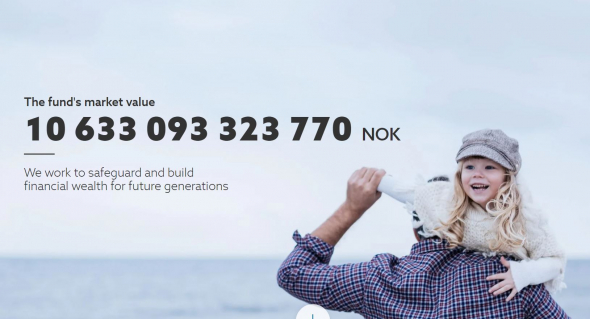

Норвежский пенсионный фонд — это один из крупнейших институционалов с активами под управлением, равными 10,6 трлн крон (более 1,1 трлн долларов США). Это фонд, который пополняется со сверхдоходов от нефти (Норвегия — крупный нефтедобытчик), а средства инвестируются по всему миру. Аллокация активов на данный момент: 70% в акциях (около $790 млрд), 27% в облигациях (около $300 млрд), 3% в недвижимости (около $34 млрд). Фонд инвестирует по всему миру, и даже в российские компании и ОФЗ (около $4 млрд в акциях российских компаний и около $2,5 млрд в ОФЗ). Вы можете заметить его среди крупнейших акционеров практически любой известной компании: они владеют долей 1.02% Apple, 0.99% Microsoft, 2.53% Nestle и еще в более чем 9000 компаний. Вы можете и сами посмотреть все позиции фонда и даже скачать детальные Excel-таблицы с подробными цифрами по каждой компании, госдуарству и по каждому объекту недвижимости — здесь.

( Читать дальше )

- комментировать

- 10.1К |

- Комментарии ( 20 )

Про основную н**бку в инвестициях

- 26 октября 2020, 09:39

- |

Про основную н**пку в инвестициях

я уже писал про это https://smart-lab.ru/blog/638001.php

тема вызвала интересную дискуссию… про то что инвестиции в индексы широкого рынка типа доу и сипи абсолютно бессмысленны и проигрывают обычному золоту...

пришли к мнению, что хоть роста нет, но зато есть дивы… которые реинвестируются и можно лет через 40-50 невиданно разбогатеть...

господа, индустрия вас и тут наепала...

рассказываю:

когда то … давным давно… деньги были золотыми монетками… до 1944г… а потом зелеными бумажками, которые в банках можно было свободно обменять на золотые монетки… и кончилась эта прекрасная эпоха в 1968году… золотой бакс сдох… деньги стали бесконечными фантиками и фейком… и началась фейкономика

поэтому рассмотрим два периода… с 1919г по 1968гг в 49лет и с 1968г по 2011гг в 43 года… периоды примерно равны...

цены на голду смотрим здесь

https://www.anaga.ru/tsena-zolota-s-1792-goda-do-nashikh-dney.htm

а доу с реинвестированием смотрим здесь (смотрим именно доу, т.к сипи появился в 1970ых, а все пересчеты сипи в более раннее время — это по нынешним временам аналог индекса на компании с малой капитализацией — мыж не хотим жульничать надо чтоб все было корректно).

https://dqydj.com/dow-jones-return-calculator/

и что видим:

1919г — окончание первой мировой… испанка… европа в руинах… в россии гражданская война… от этого момента до 1968г доу вырос 82раза за счет реинвестирования дивов… надо понимать, что т.к доллар был золотым, то и доу был номинирован в золоте и дивы платились в золотом баксе, т.е доход от тогдашних инвестициях был не в фантиках, а в голде… золото за этот период выросло в цене почти в 2 раза… т.е общий профит был 41 раз за 49лет за счет реинвестирования дивов и роста доу...

смотрим дальше… 1968… начинается отвязка бакса от золота… бакс превращается в зеленый фантик… начинается фейкономика… за период с 1968г по 2011год доу с реинвестированием дивов вырос в 54раза… а золото на хаях 2011 стоило 1850баксов… что дает рост от 1968 в 1850$/39$=47 раз...

т.е вложившись в доу в 1968г инвесторы переиграли золото аж на (5400%-4700%)/5400%*100=13% за 43 года. И это с учетом реинвестирования дивов.

( Читать дальше )

Как рассчитать реальную доходность своего портфеля

- 13 октября 2020, 20:28

- |

Реальная доходность – это доходность, скорректированная на инфляцию.

В данной статье мы разбирали как посчитать номинальную доходность портфеля. Там всё просто. А в этой статье мы рассчитывали реальную доходность индекса Московской биржи. Там же есть калькулятор, который рассчитывает доходность индекса с довнесениями в портфель. Но в этом калькуляторе есть ряд ограничений, нельзя проставить произвольные даты, нельзя учитывать изъятия из портфеля.

В этой статье мы исправили эти ограничения. Теперь можно рассчитать вашу номинальную и реальную доходность, а также сравнить ее с индексами. (если ваш портфель сформирован позже 01 января 2015 года)

Что считает и показывает калькулятор.

В данном калькуляторе вы посчитаете свою номинальную и реальную доходность и сравните динамику и доходность вашего портфеля с индексами MCFTRR (индекс Мосбиржи с дивидендами нетто) и S&P500TR (индекс S&P500 с дивидендами брутто). При этом сравнение с индексами будет проходить по принципу «как если бы вы вместо бумаг в своем портфеле покупали

( Читать дальше )

Что нам наврали адепты секты невидимой руки рынка? Книга 3

- 23 августа 2020, 19:25

- |

Продолжаем рассматривать идеи Адама Смита.

На этот раз речь пойдет о КНИГЕ 3 — «О развитии благосостояния у разных народов».

Как бы это странно не звучало, но Адам Смит ставит под сомнение право первородства и наследования по прямой линии. Более того, сомневается в законах Европы!

Повсеместно мужскому полу дается предпочтение перед женским, а при прочих равных условиях старший всегда идет впереди младшего. Так возникли право первородства и так называемое наследование по прямой линии. Законы часто продолжают сохранять свою силу долгое время после того, как исчезли обстоятельства, которые породили их и которые одни только могут придать им какой-нибудь смысл. При современном состоянии Европы собственник одного какого-нибудь акра земли так же прочно владеет им, как и собственник сотни тысяч акров. Тем не менее право первородства по-прежнему признается и ныне, и, по- скольку оно больше всех других учреждений способно поддерживать и питать родовую гордость, надо думать, оно продержится еще не одно столетие. Во всех других отношениях

( Читать дальше )

Что нам наврали адепты секты невидимой руки рынка? Книга 1

- 22 августа 2020, 20:36

- |

Адам Смит и невидимая рука рынка, Что нам наврали адепты секты невидимой руки рынка?

Как известно, адепты секты невидимой руки рынка, по словам самого Адама Смита, были европейскими подонками, теми презреннымыми людьми, которые не знакомы ни с добродетелями своей родины, ни с добродетелями той страны, которую пришли разорять, людям, которые заслужили справедливое презрение собственных жертв своей алчностью, зверством и подлостью.

После прочтения Теории нравственных чувств (https://smart-lab.ru/blog/reviews/640942.php) эта книга начинает восприниматься правильно, с тем смыслом, который заложил в неё автор. А смысл несколько отличается от того, что нам приподносят как идеи Адама Смита (якобы Смит сформулировал концепции «экономического человека» и «естественного порядка». Смит считал, что человек является основой всего общества, и исследовал поведение человека с его мотивами и стремлением к личной выгоде).

Сама книга очень длинная, поэтому придется разбить рецензию на 5 частей.

( Читать дальше )

Гайд по торговле на бирже 5 часть. Инвестиции

- 05 августа 2020, 09:08

- |

Гайд по торговле на бирже 5 часть

Инвестиции

1 Пролог

В теориях, инвестиции выглядят крайне притягательно — покупаешь актив и получаешь доход. Больше дохода — больше актива. Работает сложный процент и внезапно ты богат. Но есть ряд скрытых практических вещей, про которые никто не говорит, а я напишу.

2 Торговля по фундаменталу.

Основная проблема торговли по фундаменталу — малая частота дискретизации, это физическое ограничение на качество торговли. Технари знают про теорему Котельникова, остальные могут погуглить.

Отчеты по компаниям появляются раз в квартал. Информация отстает от реального положения дел на 3 месяца. Торгуя фундаментал при периоде дискретизации 3 месяца инвестор может поймать тренды протяженностью более 9-12 месяцев. Это прокатывает при аптрендах, которые дляться по 5-6 лет. Но никак не может помочь в периоды краткого медвежьего рынка.

( Читать дальше )

- комментировать

- 14.3К |

- Комментарии ( 87 )

Расчет реальной доходности Индекса Мосбиржи

- 07 июня 2020, 22:07

- |

Основные страновые индексы давно стали мерилом доходности фондового рынка той или иной страны. В России таким индексом является Индекс МосБиржи (IMOEX). Именно по нему и определяют доходность Российского фондового рынка в рублях, а также делают выводы о долгосрочной доходности (индекс существует с 22 сентября 1997 года)

В общем не плохой вариант, но есть некие рамки, которые хотелось расширить, чтобы более детально проанализировать прошлую доходность рынка:

1. Почему-то принято измерять годовую доходность по календарным годам. Почему не считать по 1 июля?

2. Данный индекс не учитывает, выплаченных дивидендов. Обычно делают допущения типа – «и прибавим к доходности индекса 5% дивидендной доходности». Почему именно 5%? Вот посмотрите тут, за 6 лет дивдоходность была постоянно разной.

3. Так как индекс МосБиржи не учитывает дивиденды, то он и не учитывает налоги с этих дивидендов.

4. И наконец, самое главное, на чем мы хотим сосредоточиться. Данный индекс показывает номинальную доходность, а не реальную (с корректировкой на инфляцию)

КАЛЬКУЛЯТОР, В КОТОРОМ ВЫ СМОЖЕТЕ ПОСЧИТАТЬ СВОИ ПАРАМЕТРЫ ДОХОДНОСТИ.

Итак, технология исследования:

Итак, технология исследования:

1. Вместо индекса МосБиржи мы взяли Индекс МосБиржи полной доходности «нетто» (по налоговым ставкам российских организаций) — MCFTRR. Это тот же самый индекс, но он учитывает все выплаченные дивиденды по компаниям, входящим в индекс, а также учитывает налоги, которые необходимо выплатить по данным дивидендам. Этим ходом убираем два недочета, описанные выше.

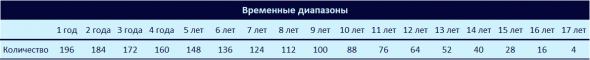

2. Индекс полной доходности начал рассчитываться 17 лет назад, с 26 февраля 2003 года. Но нам мало 17 годовых отрезков для анализа. Поэтому берем годовые отрезки со смещением в месяц. То есть первый годовой отрезок с марта 2003 по март 2004, второй с апреля 2003 по апрель 2004 и так далее, всего получаем 196 годовых отрезков. Тоже самое для 2-х годовых отрезков, 3-х годовых и так далее до 17-летних отрезков. Итого получаем 1700 временных окон для расчета доходностей. Это не так много, как на американском фондовом рынке, но уже в 100 раз больше, чем в исходных данных.

3. Рассчитываем не только номинальную, но и реальную доходность.

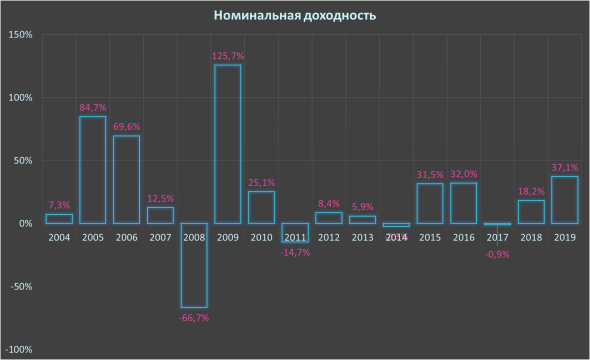

Вот традиционный расчет номинальной доходности Индекса полной доходности. Средняя номинальная доходность с 1 января 2004 по 31 декабря 2019 г составила 15,1%. При этом волатильность по годам очень высокая. В 2009 году номинальная доходность составила 125%, а в 2008 минус 66,7%. «Радует глаз», что из 16 лет всего 3 были убыточными.

( Читать дальше )

- комментировать

- 15.5К |

- Комментарии ( 50 )

могут ли россияне ездить на авто?

- 04 декабря 2019, 11:40

- |

с расчетами

тоже решил посчитать...

1 берем самый дешевый автомобиль лада гранта цена 450к… по росстату средний возраст легкового авто в россии 13 лет… амортизация в год 450к/13лет эксплуатации=34к в год...

2 по данным росстата проезжает легковое авто всреднем 16000… годовой расход на бензин 16000/100км*8литров на сотню(там на новой пишут что 6.8, но на старом авто расход больше)*45руб за литр=50к в год

3 очень удобно получилось, что 16000 пробега = 1 ТО стоимость ТО https://www.lada.ru/service/to.html всреднем 7000руб

5 страховка 5000 + 5000 штрафы + 5000 резина

итого расходов в год

34+50+7+15=107к в год расходы на авто

средняя зарплата по росстату 47к*12месяцев=564к в год… расходы на авто составят 19% от бюджета… имхо на грани...

медианная зарплата по росстату 35к*12=420к в год ... расходы на авто составят 25% от бюджета… имхо уже дороговато ...

и все это самое дешевое авто...

мораль:

1 при двух работающих ситуация лучше и стоимость владения становится ниже 10% от бюджета… поэтому машина есть практически в каждой семье…

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал