Избранное трейдера Дмитрий

Размышление о ставках и перспективах рынка акций на 2025 год

- 12 декабря 2024, 18:46

- |

Я вижу сколько фокуса сейчас стало обращено на еженедельную инфляцию и попытки угадать пик ставок, хочу внести свою скромную лепту по этому вопросу.

Сценарий того, что будет происходить в случае затяжного военного конфликта, был описан нами еще 2,5 года назад. Там было написано и про дефицит бюджета и про рост налогов, который сейчас постепенно и повсеместно происходит, и про печатание денег, и про обесценивание длинных облигаций.

Лучший выход, который был предложен (смотри вывод): покупка физического золота (а тогда курс доллара был около 60) и квартир в ипотеку (т.к. кредиты с фиксированной ставкой будут обесцениваться в результате инфляции платить их со временем станет проще). Ну и главное предостережение — воздержаться от покупки длинных облигаций.

-

Что изменилось с тех пор?

👉Курс доллара вырос примерно на 70%

👉Золото в рублях выросло на 160%

👉Индекс гособлигаций RGBI снизился на 26%

_

( Читать дальше )

- комментировать

- ★13

- Комментарии ( 82 )

Т-Технологии МСФО 3 кв. 2024 г. - удвоение портфеля с хорошей рентабельностью

- 29 ноября 2024, 04:29

- |

Т-Технологии опубликовал финансовые результаты за 3-ий квартал.

Чистая прибыль за 9 месяцев прибавила +39% до 83,5 млрд рублей. В 3-ем квартале рост составил +60% до 37,8 млрд руб.

Часть роста связана с приобретением Росбанка, который консолидирован с 15 августа, без учета Росбанка прибыль выросла на +31% до 31 млрд руб.

После приобретения капитал вырос до 503 млрд руб. (+70%), рентабельность капитала за 3 квартал составила 37,8% (32,7% за 9 месяцев).

Активы выросли на +156% год к году до 4,5 трлн руб., рост за квартал составил +68%.

( Читать дальше )

Яндекс: чего ждать в ближайшие полгода? +отчет 3кв МСФО

- 16 ноября 2024, 10:21

- |

29 октября вышел отчет Яндекса за 3 квартал. Компания также провела конференцию с аналитиками, которую мы внимательно изучили.

Акции почти не отреагировали на отчёт. Ниже я сразу приведу выводы для экономии времени, а потом расширенный комментарий по отчету.

Оглавление:

( Читать дальше )

Всё, что нужно знать о префах и обыкновенных акциях Сургута.

- 14 ноября 2024, 21:08

- |

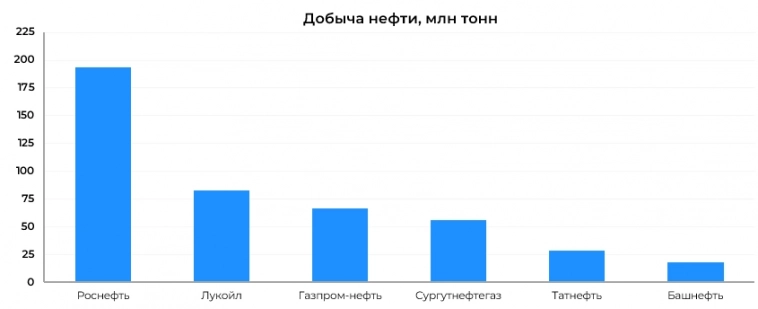

Хочу остановиться на инвестиционных кейсах префов и обыкновенных акций Сургутнефтегаза. Это четвёртая по объёму добычи нефтегазовая компания в России. Добыча нефти с конденсатом в 2023 году составила 56,4 млн тонн (11% от объёма по стране).

Деятельность в апстрим-сегменте сфокусирована в Западной Сибири. Этот регион обеспечивает 80% добычи компании. Остальные объёмы приносит Восточно-Сибирская провинция. Нефть с месторождений Восточной Сибири смешивается в бленд ВСТО и по трубопроводу поставляется на азиатский рынок. В сегменте переработки Сургут представлен единственным нефтеперерабатывающим заводом, который находится в городе Кириши. Установленная мощность – 20 млн тонн, индекс Нельсона – 4, глубина переработки — 63%, выход светлых нефтепродуктов – 58%.

( Читать дальше )

Пока есть только один сценарий, который оправдывает инвестиции в акции Ростелекома

- 12 ноября 2024, 19:50

- |

Сегодня вышел отчет Ростелекома за 3 квартал 2024.

В прошлом Ростелеком анализировал Анатолий, в будущем будет покрывать Валентин, но пока пока идет “пересменка”, я напишу комментарий от себя.

Рост, который был в первой половине года, шёл на фоне общего бычьего рынка и покупках инсайдеров, которые брали в перспективе IPO дочерних компаний. С ростом ставки эти перспективы потускнели, акции вернулись ближе к справедливым значениям.

Мне Ростелеком не нравился в течение этого года по ряду причин. Перечислю их сразу:

( Читать дальше )

🔔 Финансовый отчёт Ростелекома как зеркало российской экономики

- 12 ноября 2024, 17:36

- |

Добрый день, друзья!

Если Вы хотите узнать какие проблемы возникают у российских компаний в 2024 году, то загляните в финансовый отчет российской телекоммуникационной компании Ростелеком (он был опубликован сегодня).

В первом приближении всё неплохо: прирост выручки за 9 месяцев 2024 г. составил почти 10% г/г.

Однако, вся дополнительная выручка пошла на покрытие возросших затрат, основным фактором увеличения которых стал рост заработной платы (см. таблицу). В результате, операционная прибыль почти не выросла.

Более того, существенно возросли финансовые расходы (то есть процентные выплаты по обязательствам), вследствие чего, чистая прибыль Ростелекома упала более, чем в два раза.

👉 Таким образом, рост выручки Ростелекома сопровождается ещё большим ростом издержек (по причине увеличения затрат на персонал и повышения ставок по кредитам), который «съедает» чистую прибыль компаний.

Эта ситуация характерна сейчас для большинства российских компаний.

💣Крупные игроки шортят рынок. Что знают о рынке они чего не знаем мы? Статистика позиций Юр. Лиц.

- 30 октября 2024, 21:04

- |

Данные взяты с moex.com

Новый выпуск подкаста от инвест-канала «Fond&Flow»

Написал для вас пост — "как защититься от повышения ключевой ставки", а также разобрал особенности фундаментального анализа в период кризиса в России. Все идеи на канале, подпишись чтобы не пропустить ничего интересного! У нас уютно❤️

Крайний выпуск: ⚡Топ дивидендных компаний. Где акционерам обещают больше, чем могут дать?

☕#71. За чашкой чая..

Взглянуть в портфели крупных инвесторов через рынок фьючерсов — всегда интересно!

Инвесторы, скрытые за фьючерсами и деривативами, иногда могут показать нам, чего можно ожидать от рынка

📍Крупные игроки, или институциональные инвесторы, — это в основном крупные фин. учреждения, банковско-брокерские группы и компании с достаточно большими активами. Их фьючерсные сделки представляют собой хеджирование — своеобразную «страховку» на случай падения стоимости активов.

( Читать дальше )

Конференция Smart-Lab: итоги

- 27 октября 2024, 14:56

- |

🫂 Ну что ж, вот и отгремела очередная конференция Smart-Lab Conf, а значит самое время по горячим следам написать пост на эту тему и вспомнить про всё услышанное, сопроводив его местами своими мыслями и умозаключениями.

Отдельное спасибо организаторам конференции (отдельный привет Василию Баранову и Татьяне Плихта!), благодаря которым мероприятие прошло на высоком уровне и оказалось максимально полезным для всех участников, спикеров и партнёров. Ну и конечно же лично Тимофею Мартынову, который приглашает меня в качестве модератора к эмитентам и всегда рад меня видеть на пре-пати.

Ну и пользуясь удобным случаем, предлагаю вам подписаться на наш телеграм-канал, где мы регулярно анализируем операционные и финансовые отчётности российских компаний, пишем отраслевые обзоры, делимся тезисами закрытых звонков с эмитентами, ну и в принципе публикуем много чего интересного. В общем, welcome!

Ну а теперь погнали!

Разумеется, хедлайнером на этой конференции стала ключевая ставка, которая в пятницу была повышена с 19% до 21%, а потому именно с этого вопроса я начинал свои сессии с эмитентами во время модераций, и именно вокруг этого острого вопроса шли рассуждения практически на любой сцене в субботу.

( Читать дальше )

⚡️Ставка 21% - РЕКОРД ВЕКА! Что нас ждет дальше?

- 26 октября 2024, 07:46

- |

Случился СТАВКОПОКАЛИПСИС! Ключевой ставки в 21% у нас не было с 2000 года (некоторые из тех, кто читает этот пост, вероятно, тогда ещё не родились). Даже в самый кризисный момент новейшей истории (февраль 2022 г.) ставку экстренно задирали лишь до 20%. Поздравляю с рекордом века!

Чтобы не пропустить самое интересное и важное из мира финансов и инвестиций, подписывайтесь на телеграм-канал с авторской аналитикой и инвест-юмором.

📈В 2024 году ставку уже повышали дважды: в июле с 16 до 18% годовых и в сентябре — до 19%. Основная причина очередного рывка всё та же: бедному ЦБ никак не удается совладать с инфляцией. На фоне дефицита на рынке труда и высоких бюджетных расходов даже официальная цифра остается вдвое выше цели.

📢Основные тезисы с пресс-конференции ЦБ

💎ЦБ рассматривал повышение ставки в том числе и выше 21%. Сохранение и тем более снижение даже не обсуждались.

💎Денежно-кредитная политика вынуждена следовать за бюджетной. Правительство решило увеличить бюджетные расходы уже в этом году (не говоря о следующем), а это фактор разгона инфляции.

( Читать дальше )

Нужны ли акции Аэрофлота в портфеле: очень подробный разбор с оценкой потенциальной доходности

- 22 октября 2024, 19:16

- |

Всех приветствую!

Ощущается широкий запрос на рассмотрение инвестиционной привлекательности Аэрофлота. Начнем с небольшого обзора российского рынка. Авиаперевозчики за короткий временной отрезок столкнулись с двумя острыми кризисами. Наметившееся бодрое V-образное восстановление пассажиропотока после ковида подкорректировал 2022 год. Наложились сразу два фактора – экономический кризис всегда негативно отражается на объёме пассажирских авиаперевозок, плюс добавились ограничения, связанные с невозможностью летать по некоторым международным маршрутам. В связи с этим отмечается рост доли иностранных авиакомпаний в пассажиропотоке на международных направлениях до 45%.

Пассажирооборот – это произведение пассажиропотока на расстояние перевозки. Восстановление происходит за счёт внутреннего рынка, где как и с пассажирооборотом в 2023 году был превышен показатель «доковидного» 2019 года. Растёт среднее расстояние перевозки пассажиров на международных направлениях.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал