Избранное трейдера Игорь Димов

Часть 2. Как я начал платить себе пенсию в 2032 году.

- 26 февраля 2019, 19:18

- |

Это продолжение предыдущей части https://smart-lab.ru/blog/520367.php

С момента начала инвестирования прошло почти 2 года. Не могу сказать, что всё уже летит ввысь, но лёд, определённо, тронулся. Нередко читал, что твёрдая ощутимость сдвига становится только на третий год. Ну что ж, нужно подождать ещё 1 год.

Как я уже говорил, что я не трейдер, а просто человек, который решил позаботиться о своей пенсии и стать инвестором. Пусть маленьким, как волосок, инвестором на теле финансовой машины, но всё же.

С каждым годом становится всё трудней(см. первую часть), докладывать на депозит, для покупки бумаг. Не потому как нечего докладывать, а потому как хочется всё продать, вывести и пропить купить что-нибудь. Пока же держу себя в руках, а для поддержания себя в этих руках и пишу тут, на смартлабе.

Почему я ещё продолжаю? Потому как верю, в таких же, как я. С каждым годов количество инвесторов в России растёт. Количество единоверцев увеличивается, хотя это слышится как некая секта. Однако, как я вижу, основное отличие в том, что тут деньги вкладываются в реальный труд, предметы, время других людей, получая при этом выгоду в виде дивидендов, купонов и роста бумаг.

( Читать дальше )

Закрыл ИИС!

- 26 февраля 2019, 19:11

- |

Мой Брокер — ОТКРЫТИЕ! Внимание! Я не знаю что там у СБЕРА!

Три года рабства закончены! Ура!

PS

Придется еще налог платить

Подскажите

- 26 февраля 2019, 12:09

- |

Вопрос для прошареных, дайте в коментах ссылки на англоязычные трейдинг форумы типа смартлаба, желательно входящие в топ по крупности.

Лайкните этот пост пожалуйста, чтоб его больше увидели и больше людей полезное написали что нибудь

Тестирование рабочей свечной модели на исторических данных

- 25 февраля 2019, 19:03

- |

Введение

Эта статья является заключительной в цикле тестирования японских свечей. Всего в этом цикле будет 8 статей. Вот список предыдущих статей:

1. Тестирование свечи молот на исторических данных

2. Тестирование модели бычье поглощение на исторических данных

3. Тестирование модели медвежье поглощение

4. Тестирование модели завеса из темных облаков

5. Тестирование модели медвежье харами на исторических данных

6. Тестирование модели просвет в облаках на исторических данных

7. Тестирование модели бычье харами на исторических данных

Все 7 свечных моделей, которые я описал до этого, не выдержали проверки на истории. Сейчас настало время привести ту единственную свечную модель (из мне известных), которая выдержала подобную проверку.

Описание модели

( Читать дальше )

Инвестиционный подход Ричарда Пзены.

- 25 февраля 2019, 13:17

- |

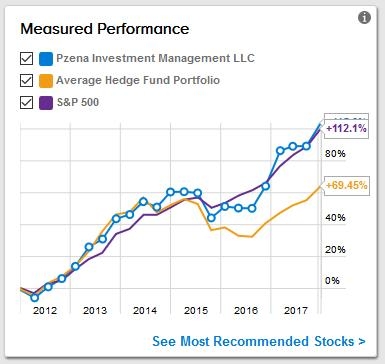

Я хочу рассказать вам о инвестиционном подходе Ричарда Пзены. Я хочу это сделать так как его подход очень похож на мой.

Но сначала узнаем кто это и почему может быть нам интересен.

Ричард Пзена управляет инвестиционной компанией вкладывающей средства институциональных и частных инвесторов. Компания управляет активами на сумму более 36 миллиардов долларов. Фирма была создана в 1996 году и за первое десятилетие своего существования обогнала индекс на 7% (16,3% против 7,3%). Последняя доходность соответствует индексу.

( Читать дальше )

Интересная фишка долгосрочного инвестирования

- 25 февраля 2019, 12:01

- |

На досуге изучаю более глубокие детали долгосрочного инвестирования, чтение отчетностей и т.д., открываю для себя новую сферу так сказать. Вечно же не будешь спекулянтом) Уже давно заметил, но понял весь прикол одной вещи только сейчас, ниже расскажу.

Прикол в том что рынок награждает грамотных инвесторов дивидендами в разы (именно в разы, а может и в десятки раз) больше положенных. Как? Очень просто.

Представим, что есть компания X, с акциями по 100 рублей за штуку и дивдоходностью 5%. Грамотный инвестор нашел ее привлекательной в плане роста и купил ради примера 1 акцию. Через пару лет цена выросла до 500 рублей, дивдоходность 5%. Вроде бы дивиденды остались такими же, но по отношению к вложенным средствам доходность кратно увеличилась. Была доходность 5 рублей, стала 5% от 500 = 25 рублей, а это уже 25% годовых от первоначальных вложений. Вроде бы ужасно очевидная вещь и я изобрел велосипед, но почему то многие инвесторы (по крайней мере коих я читаю) забывают про это.

Теперь на конкретном примере: предположим, что мы купили в 2004 году акции Сбербанка по 11 рублей за штуку. Не учитываем еще одну супер штуку долгосрочного инвестирования — рекапитализацию дивидендов, если бы мы их реинвестировали, то доходность на вложенные средства была бы десятки тысяч процентов годовых. Просто купили, скажем, 1 акцию. Возьмем показатели диввыплат за 2017 год… 5.8 % или 12 рублей на акцию. Вот и желанные многими новичками 100% годовых, даже больше, и это без учета роста цены самой акции. Ну и рекапитализации дивидендов.

Теперь самый сложный этап — найти правильные акции на текущих перегретых рынках)))

Возможно я не прав

Топ полезности со смартлаба за минувшую неделю

- 25 февраля 2019, 10:11

- |

Первый приз взял Полезные ссылки с кратким описанием (★164). Для опытных нового мало, а для новичков, пожалуй, ценно. Автор AlexChi выигрывает толстовку смартлаба!

Далее смотрим в топе полезности что?

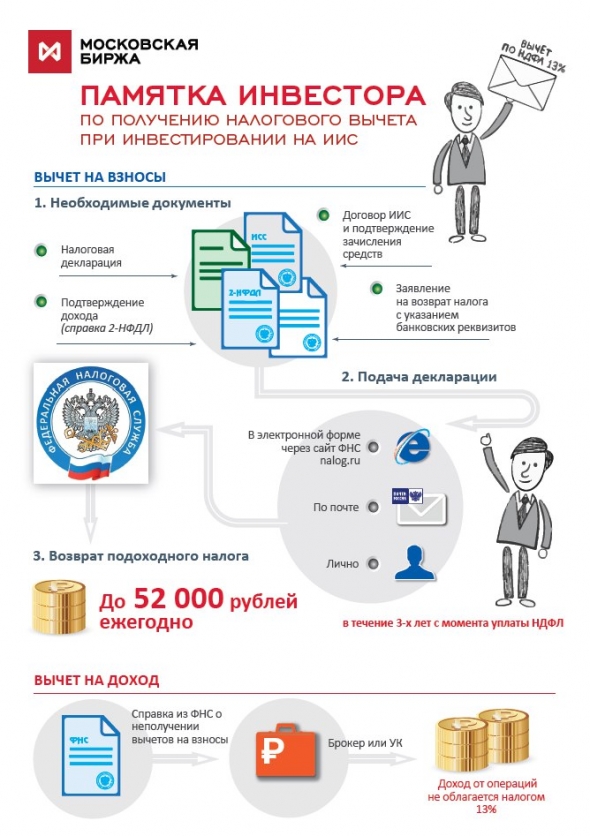

Почему следует открыть ИИС прямо сейчас? ★133 Этот же пост набрал топ просмотров среди полезного. (6875)

В топе по плюсикам трейдерский пост Кое-что о визуализации +317

И еще немного пользы:

Ключевые показатели отчетности компаний. Part I ★39 +64

ИНВЕСТГРАМ#23. Разбор основных отраслей по мультипликаторам ★36 +102

Почему я отказался от идеи собрать портфель высокодоходных облигаций ★36 +272

Дивиденды2019. БДС2019 ★15 +244

Успей купить билеты на конференцию смартлаба по 1099 рублей! >>>>>

Комментируй отчеты компаний и выигрывай реальный кэш! >>>>

Как не облажаться на налогах? Вебинар в 19:00!

- 22 февраля 2019, 16:09

- |

Если ты хочешь понять, как получать прибыль и не облажаться на налогах, то бегом на вебинар Натальи Усмановой!

Зарегаться можно здесь ====>https://red-circule.com/courses/11468

Наталья расскажет:

- как правильно рассчитывать налогооблагаемую базу

- какими вычетами может воспользоваться инвестор

- как платить налоги за инвестиции зарубежом

— и самое главное- ответит на все интересующие вопросы!

Наталья один из лучших экспертов по вопросам налогообложения на доходы физических лиц. За её плечами 20 лет опыта работы в контролирующих органах.

Стоимость вебинара — 2000 р.

Превратности МСФО и несколько полезных ссылок.

- 22 февраля 2019, 13:58

- |

Хотелось бы рассказать о некотором подводном камне, при рассмотрении фундаментальных показателей компании через различные сервисы.

www.morningstar.com/

seekingalpha.com/

quotes.wsj.com/company-list

ru.investing.com/

www.rocketfinancial.com/

simplywall.st

finance.yahoo.com/

Без сомнения это очень крутые сервисы, облегчающие работу для большинства инвесторов. Дают быстрый взгляд на компанию, не нужно лезть ковыряться на материнские сайты и тд.

Однако нужно не забывать, что это лишь первичный фильтр для десятка тысяч компаний. И если компания привлекла внимание, то обязательно при принятии решения нужно обратиться к «материнскому отчету».

Совсем свежий пример для меня.

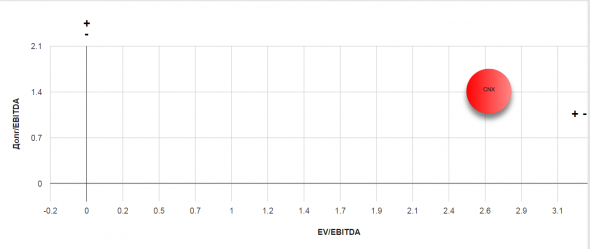

Компания CNX Resources Corp., ее часто путают с Consol Energy.

Если взять отчетность прямо(as reported), то получаются выдающиеся мультипликаторы.

P/E 2.8

EV/Ebitda 2.6

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал