Блог им. AlexChi

Тестирование свечи молот на исторических данных

- 21 ноября 2018, 07:37

- |

Тестирование свечи молот на исторических данных

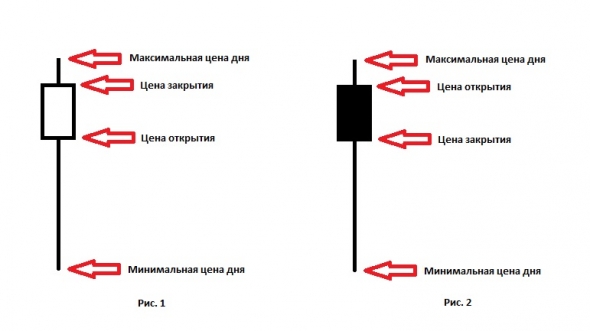

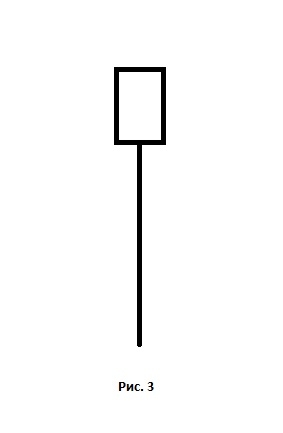

Анализ японских свечей – это один из самых популярных видов технического анализа. Не буду вдаваться в историю возникновения этого вида анализа и подробное его описание, тем более что информацию подобного рода сейчас очень легко найти в интернете. Приведу только очень краткое описание японских свечей, для того, чтобы те, кто не знаком с этим видом анализа, хотя бы получили представление о том, что это такое. Итак, японская свеча, в общем случае, представляет из себя графическую фигуру, состоящую из прямоугольника (тело свечи) и двух отрезков, верхнего и нижнего (верхняя и нижняя тень). Если цена открытия была меньше цены закрытия, то тело свечи имеет белый цвет (Рис. 1), если цена открытия выше цены закрытия, то тело свечи черное (Рис. 2). Верхняя точка верхней тени – это максимальная цена дня, соответственно нижняя точка нижней тени – минимальная цена.

Простота и логичность интерпретации японских свечей всегда привлекала множество специалистов по техническому анализу. Ведь что означает появление, например, свечи молот? Эта свеча означает, что вначале после открытия торгов цены сильно пошли вниз (длинная нижняя тень), но потом все падение было выкуплено, и цена закрытия оказалась даже выше цены открытия. Можно предположить, что если до этого цены падали несколько дней подряд, то после появления свечи молот, когда очередное сильное падение внутри дня было полностью выкуплено, на рынке присутствуют силы, которые толкают бумагу вверх. Логично? На первый взгляд, вполне. Но вот насколько это предположение согласуется с историческими данными торгов, это нам и предстоит узнать.

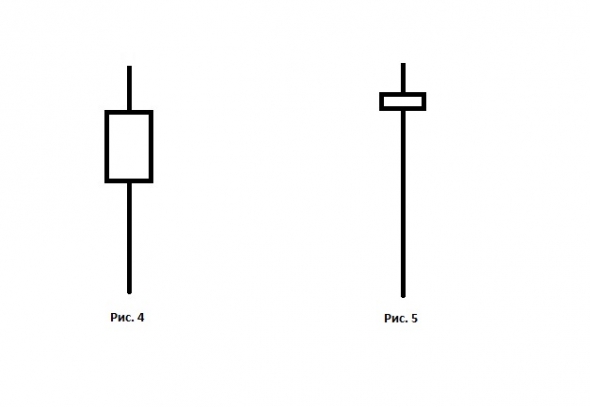

В данной статье нас интересует, прежде всего, возможность проверить на исторических данных эффективность использования свечи молот. К сожалению, мне нигде не встречалось четкого определения этой свечи. Вот, например, классическое определение свечи молот: молот – это свеча с белым телом, у которой длинная нижняя тень, а верхняя тень очень короткая или отсутствует вовсе. При этом, как правило, в учебниках приводится в качестве примера следующая картинка (Рис. 3):

Но дело в том, что такие идеальные свечи-молоты встречаются не так уж часто, гораздо чаще мы можем встретить что-нибудь вроде (Рис. 4 и Рис. 5):

И что значит “длинная нижняя тень” – это насколько длинная? А “очень короткая верхняя тень” — это насколько короткая? Без четкого описания этих величин анализ свечей превращается в некое шаманство, когда у каждого “гуру” есть свои интерпретации одних и тех же свечных графиков. Но и это еще не все. Дело в том, что та же свеча молот считается разворотной свечей, т.е. если было падение цен и вы встретили эту свечу, то ожидается рост, а если был рост, то после появления молота ожидается падение. Опять возникает вопрос, а что такое “был рост” и что такое “было падение”? Одни считают ростом несколько дней подряд, закрывшиеся повышением цен, другие считают ростом увеличение цены на несколько процентов за какой-то определенный срок. Например, кто-то считает, что рост – это, когда цены растут три дня подряд, а кто-то считает что рост, это когда цена выросла за месяц на 10% и т.д. и т.п. Соответственно, разные определения роста и падения вызовут разные результаты анализа одних и тех же графиков, а если нет четкого определения свечей и таких понятий как рост и падение, то нет и возможности проверить на исторических данных эффективность использования свечного анализа.

Перед тем как ввести формальное определение свечи молот, а также роста и падения, я приведу определение индикатора RSI. Индикатор RSI вычисляется по формуле:

RSI = 100 * Сумма U / (Сумма U + Сумма D), где

Сумма U – сумма всех U за расчетное количество дней;

Сумма D – сумма всех D за расчетное количество дней;

U = цена сегодняшнего закрытия — цена вчерашнего закрытия, если цена закрытия сегодня выше, чем вчера, иначе 0;

D = цена вчерашнего закрытия — цена сегодняшнего закрытия, если цена закрытия сегодня ниже, чем вчера, иначе 0.

При этом если Сумма D = 0, т.е. за весь расчетный период цена только росла, то считаем, что RSI = 100.

Теперь можно дать формальное описание свечи молот, а также того, что мы будем считать ростом, а что падением. В своих расчетах я исходил из следующего определения свечи молот: молот – это свеча с белым телом, нижняя тень которой более чем в 2 раза длиннее тела свечи, а верхняя тень составляет менее 1/7 общей длины свечи. Рост – это когда индикатор RSI >=70, падение – это когда индикатор RSI <= 30. При этом RSI будем рассчитывать за 10 последних торговых дней (2 последние торговые недели). Разумеется, приведенные выше определения молота и таких понятий как рост и падение являются субъективными и были введены единственно для того, чтобы как-то формализовать эти понятия для конкретной расчетной задачи.

Итак, имея теперь четкое формальное определение свечи молот, мы можем сказать, что свеча на Рис. 4 не является молотом, а свеча на Рис. 5 молотом является. Но прежде, чем перейти к тестированию эффективности использования свечи молот на исторических данных, давайте определимся, как мы будем оценивать результаты покупки (продажи) с использованием этой свечи. Т.е. как мы будем определять, правильно ли указал молот на разворот ценового движения или нет. Я настоятельно не рекомендую вам торговать без обеспечения (торговать в шорт или в короткую), однако в данной статье буду проверять эффективность использования свечи молот не только при покупке, но и при продаже, т.е. не только тогда, когда рынок падал, и данная свеча указывала на разворот вверх, но и когда рынок рос, и данная свеча указала на разворот вниз. Я предлагаю установить стоп-лосс и тэйк-профит на уровне одной среднедневной волатильности по данной акции за 10 дней (волатильность – это разница между максимальной и минимальной ценой дня). Соответственно при развороте вверх, если после нашей покупки акция выросла на одну среднедневную волатильность за 10 дней, мы считаем, что молот был прав, а если цена упала на одну среднедневную волатильность за 10 дней, то молот ошибся.

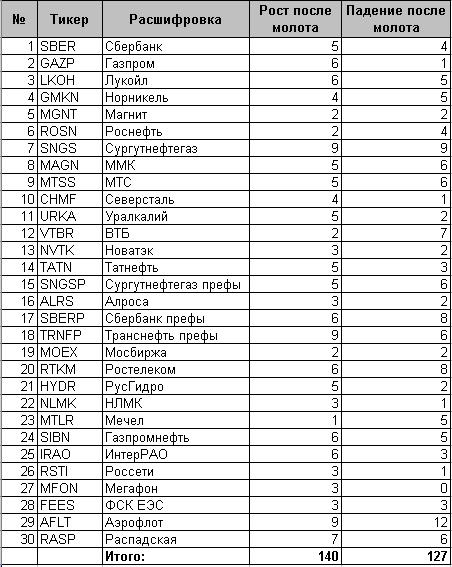

Теперь у нас все готово для того, что проверить эффективность использования свечи молот для прогнозирования разворота рынка на исторических данных. Итак, я собрал статистику по 30 наиболее ликвидным бумагам МосБиржи за период с начала торгов по каждой бумаге и по 16 ноября 2016 года (т.е. если Лукойл торгуется на МосБирже с 22 сентября 1997, а Газпром с 23 января 2006, то статистика по Лукойлу берется с 22.09.1997 по 16.11.2016, а для Газпрома с 23.01.2006 по 16.11.2016). Статистика использовалась дневная, т.е. в качестве максимальной, минимальной цены, а также цен открытия и закрытия использовались цены одного торгового дня. Проведем тестирование свечи молот при развороте вверх, т.е. тогда, когда рынок падал (индикатор RSI <=30), и появилась свеча молот. Ниже приведена таблица результатов тестирования свечи молот на дневном интервале для разворота вверх (таблица 1).

Таблица 1. Результат тестирования свечи молот на дневном интервале (разворот вверх).

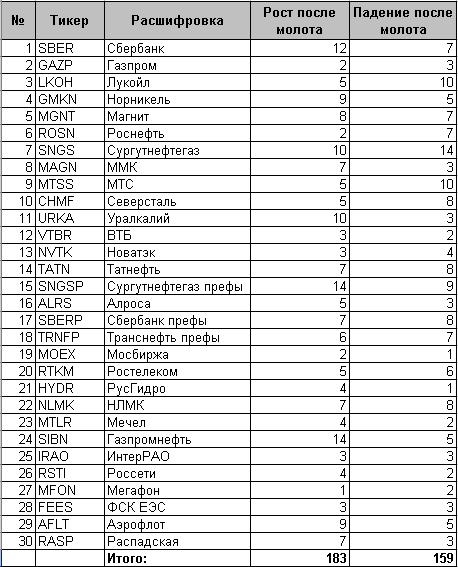

Обратите внимание на следующую особенность: если свеча молот появляется после восходящей тенденции, то в теории японских свечей она называется не молот, а повешенный. В таком случае, эта свеча сигнализирует об окончании восходящей тенденции. Теперь проведем тестирование свечи молот(повешенный) при развороте вниз, т.е. тогда, когда рынок рос (индикатор RSI >=70), и появилась эта свеча. Ниже приведена таблица результатов тестирования свечи молот(повешенный) для разворота вниз (таблица 2).

Таблица 2. Результат тестирования свечи молот(повешенный) на дневном интервале (разворот вниз).

Итак, по результатам тестирования мы видим, что в первом случае молот был чаще прав, чем не прав (140 раз был правильно предсказан разворот вверх и 127 раз было продолжение падения), а во втором случае наоборот, молот(повешенный) чаще ошибался (159 раз был правильно предсказан разворот вниз и 183 раза было продолжение роста). Т. об. молот предсказал разворот правильно в 299 случаях, а в 310 случаях ошибся.

Какие же выводы отсюда можно сделать? Выводов на самом деле несколько. Итак:

- По результатам проведенного тестирования точность прогноза разворота цен на базе анализа свечи молот можно считать неудовлетворительной, т.к. молот предсказал разворот правильно в 299 случаях, а в 310 случаях ошибся.

- Свеча молот встречается достаточно редко (речь идет о дневном интервале и тех параметрах тестирования, которые использовались в данной статье), в некоторых бумагах она появляется всего 1-2 раза в год, а в некоторых и того реже (см. таблицы 1 и 2).

- При определении эффективности использования свечи молот для прогнозирования разворота рынка были произведены расчеты на большом количестве разнообразных параметров (использовались различные определения свечи молот, а также того, что является ростом и что падением) и ни в одном случае не удалось добиться точности прогноза, существенно превышающей 50%.

- Учитывая пункты 1-3 можно сделать следующий вывод: построить эффективную торговую систему ТОЛЬКО на основе анализа свечи молот представляется, на мой взгляд, крайне сложной и, скорее всего, просто невыполнимой задачей.

Берегите свои деньги! Торгуйте грамотно!

теги блога AlexChi

- AFKS

- aflt

- ALRS

- AVP

- BMS

- BWS

- CandleMax

- CHMF

- DSKY

- fees

- FIVE

- gazp

- gmkn

- HYDR

- irao

- LKOH

- LSRG

- MAGN

- MGNT

- moex

- mtlr

- MTSS

- NLMK

- NVTK

- OZON

- PHOR

- PIKK

- PLZL

- POLY

- PVVI

- RASP

- ROSN

- rsti

- RTKM

- RUAL

- SBER

- SBERP

- SIBN

- SNGS

- sngsp

- TATN

- TATNP

- TCSG

- TRNFP

- UPRO

- vtbr

- YNDX

- акции

- алготрейдинг

- Алроса

- Аэрофлот

- ВТБ

- Газпром

- Газпромнефть

- ГМК Норникель

- грамотная торговля

- Группа ЛСР

- Детский Мир

- дивиденды

- ДТС №1

- ДТС №2

- ДТС №3

- ИнтерРАО

- Лукойл

- Лучшие бумаги года

- лучшие бумаги месяца

- лучшие бумаги недели

- лучшие бумаги рынка

- Магнит

- Мечел

- ММК

- МосБиржа

- МТС

- НЛМК

- Новатэк

- Норникель

- Полюс

- Полюс золото

- Распадская

- робот AVP

- робот CandleMax

- робот PVVI

- роботы

- Роснефть

- Россети

- Ростелеком

- Русгидро

- Сбербанк

- Северсталь

- Система

- статистика

- стоп-лосс

- Сургутнефтегаз

- Татнефть

- торговые роботы

- торговые сигналы

- Транснефть

- трейдинг

- ФосАгро

- ФСК Россети

Кстати в этом году возможно мы увидим на интервале год)))

А во вторых:

Свечные паттерны — полная херня. По той простой причине, что выбор таймфрейма делает человек. Изменение таймфрейма на 10% изменяет картину свечей до неузнаваемости. Поэтому, даже простые рассуждения на тему «а есть ли смысл в свечах?» — уже ересь.

Гоните ссаными тряпками свечных аналов! Они — худшие наёпщики. Самое анальное дно.

А по сути — все правильно.

Свечная модель + наличие уровня — вот более надежный критерий.

Только свечная модель всегда, действительно, дает плохую статистику.

1. Найдите в этих «молотах» какие-либо внутренние параметры, должные по-вашему влиять на направление дальнейшего движения. Например, отношения головы к ручке, из самых простых.

2. Затем эти отношения разбейте на интервалы, имеющие те или иные последствия. Интервалы без выраженных последствий выбросьте и забудьте. Оставшиеся будут вам верно указывать развитие событий в заметно более чем половине случаев, когда вы их встретите.

Речь о такой статистике для одного инструмента. Ведь роботы крупняка действуют по программам в ситуациях и принимают решения по некоторым параметрам этой ситуации. Поэтому и получается предсказуемо «заметно более чем в половине случаев».