Блог им. Denis78

Ключевые показатели отчетности компаний. Part I

- 20 февраля 2019, 19:40

- |

Период публикации финансовых отчётов находится на финальной стадии. Большинство компаний в США демонстрируют свои результаты за четвёртый квартал и за весь 2018 год. Напомню, это правило относится далеко не ко всем компаниям, ведь бюджетный период в США начинается с 1 октября. Тем не менее, хотелось бы рассмотреть именно анализ как квартальных отчётов, так и годовых.

В интернете есть множество разных сервисов, которые позволяют нам быстро посмотреть на результаты отчётов компании. Это очень удобно, и я сам использую подобные ресурсы как earning whisper, marketwatch или value line. Есть еще крутые ресурсы в виде finviz и yahoo, но статистическая информация подтягивается не сразу, а только через пару дней после отчета, что снижает оперативность анализа финансового отчета.

Но сегодня я бы хотел рассмотреть именно классический анализ непосредственно отчёта, а не различных сервисов. Думаю, каждый задавался вопросами, «Где смотреть?», «На что смотреть?», «Какие данные необходимо сравнивать?» и так далее. Ответ на эти вопросы и даже больше я рассмотрю в статье ниже ;)

P.S. Все примеры анализа отчета возьму с последней публикации финансовых показателей компании Boeing.

— Где смотреть?

— На сайте непосредственно компании!

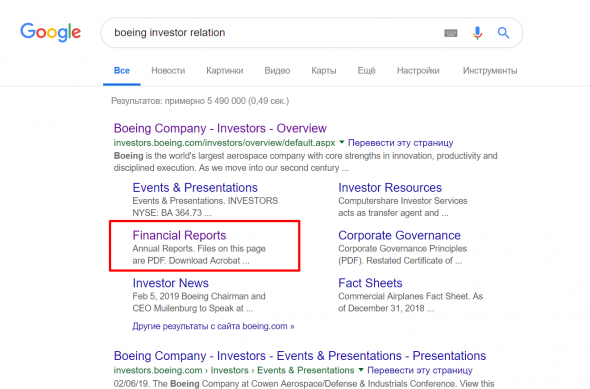

Первым делом, если мы уже знаем отчет какой компании хотим рассмотреть, то будет более чем достаточно прописать название компании + волшебное словосочетание «… Investor relation».

Нам подойдет первая ссылка, через которую мы можем попасть в директорию сайта «Financial Reports» (или же сразу через поисковое меню, которое я выделил).

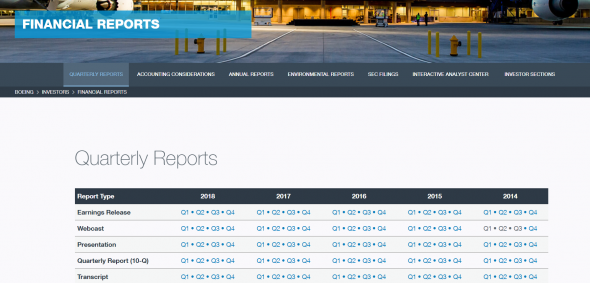

После этого мы попадаем на необходимую нам страницу. Именно отсюда подтягивают информацию все остальные ресурсы. И именно здесь можно почитать прогноз самой компании по её дальнейшей работе.

Возвращаясь к примеру отчетности, Boeing, мы видим все актуальные отчеты. В отчете за четвертый квартал (Q4) будет и информация за весь 2018 год, что довольно удобно. Кликаем на Q4 и попадаем непосредственно в сам отчет (у большинства компаний открывается pdf файл или же отдельно созданная страница).

Ссылка на отчет: http://s2.q4cdn.com/661678649/files/doc_financials/quarterly/2018/q4/4Q18-Earnings-Release.pdf

— На что смотреть?

— На прибыль компании и её дальнейшие прогнозы!

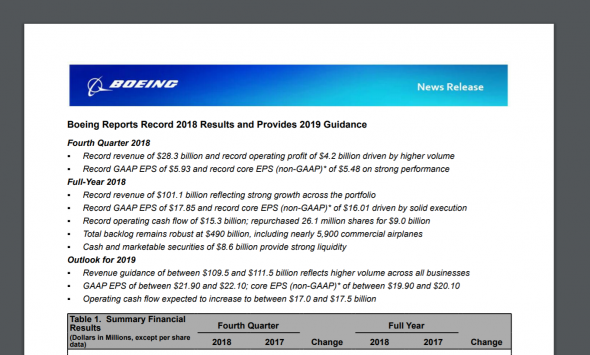

Хочу сразу добавить несколько комментариев перед тем как приступить к дальнейшему рассмотрению отчета. Так как мы рассматриваем отчеты компаний США, знания английского вам не помешают. Вы должны иметь хотя бы базовый уровень и знать, как переводятся ключевые термины и обозначения. Если же и с этим «все сложно», то создал для вас небольшой перечень самых важных показателей в отчете и переводов, чтобы вы могли ориентироваться при анализе любого другого отчета. Также дал комментарии к каждому как следует трактовать тот или иной показатель.

- Revenue: Выручка компании за период. То есть та сумма денег, которую заработала компания за квартал/год.

- Net income (loss): Чистая прибыль компании за период. То есть та сумма денег, которая осталась «на руках» в компании после выплаты всех налогов, административных расходов (ЗП, аренда) и тд. Именно эту сумму денег компания направляет в разработку новых продуктов, расширения ассортимента товаров/услуг и тд. Ну и конечно же именно с чистой прибыли выплачиваются дивиденды акционерам. Поэтому куда важней смотреть на прибыль компании, а не на совокупную выручку, ибо дальнейшее её развитие зависит от этого показателя.

- EPS: Доходность на акцию. Данный показатель рассчитывается именно с чистой прибыли. Поэтому если прибыль компании растет, растет и данный показатель. Он необходим для того, чтобы показать сколько компания генерирует чистой, прибыли на одну свою акцию. Если акции компании стоят 100$ (к примеру), а EPS составляет 0.5$ годовых, то это удручающие показатели. Безусловно явного «стандарта» нет. Но мне интересны компании, показатель EPS которых более 2% от текущей стоимости акций. Это говорит о том, что прибыль компании может еще повысить стоимость акций на рынке. Своего рода PE. И кстати, в Boeing годовой показатель EPS более 3% от стоимости акций!

- GAAP: Когда в отчете увидите эту аббревиатуру, то это обозначение расчетов по международным стандартам бухучета — Generally Accepted Accounting Principles.

- Non-GAAP: А вот если встречаете эту аббревиатуру, то это говорит нам о том, что расчеты данного показателя проводились с помощью внутренней методологией самой компании. Эти методики могут отличаться от стандартных и зависят от компании. Своего рода «я так вижу» со стороны компании. Какой из них брать для анализа особо не важно, ибо они примерно похожи и нам следует анализировать именно динамику.

- Outlook: Это один из самых важных разделов в отчете. Даже в простом переводе это значит «прогноз». То есть в этом разделе компания описывает свои дальнейшие прогнозы на следующий квартал/год (зачастую именно год). Поэтому, когда вы видите, что динамика выручки и прибыли растет, маржа растет, а акции на pre-market снижаются, следует искать ответ на этот вопрос именно в прогнозах на следующий период.

- Operating Margin: Операционная маржа прибыли. Раз мы уже затронули тему маржи, то следует рассматривать операционную маржу. Этот показатель демонстрирует уровень (процент) прибыли от основного вида деятельности. То есть, насколько компания преуспевает с ростом прибыли и насколько сокращает свои расходы. Если операционная маржа растет – это хорошо! Это значит, что компания наращивает свою чистую прибыль. Есть два ключевых пути для роста операционной прибыли: Когда компания сокращает расходы и сохраняет прибыль на том же уровне; Когда компания наращивает прибыли при неизменных расходов.

- Segment: Здесь также все очень просто и понятно с названия. Каждый бизнес имеет свою сегментацию, то есть различные направления и продукты/услуги для продажи. К примеру, Apple продает iPhone, компьютеры, наушники, сервисы AppStore и так далее. Это все её сегмент. Disney зарабатывает на каналах телевиденья, на выпуске фильмов и конечно же на парке аттракционов. И это также её направления. Сегменты Boeing рассмотрим ниже. Здесь важно знать какой сегмент исторически приносит больше всего денег компании и анализировать динамику прибыли именно по нему.

- Cost of products: Этот показатель показывает стоимость выручки. Проще говоря, сколько компания потратила денег на производство товаров/услуг. Если этот показатель растет, то компания тратит больше денег, чтобы один и тот же продукт, что вызывает дополнительные вопросы. Но рост стоимости выручки – логичное явление, когда компания собственно наращивает объёмы. Но если выручка снизилась, а затраты на неё выросли, это необходимо рассматривать как негатив.

- Debt: Долг компании. Для того чтобы понять имеет ли компания огромную долговую нагрузку, достаточно посмотреть «long term debt». Для крупных промышленных компаний высокий уровень долга — это нормальное явление (хотя и негативное с позиции долгосрочных покупок акций). Этот показатель можно сравнить с прибылью и понять, как быстро компания может рассчитаться как с краткосрочными долгами, так и долгосрочными. Но для этого уже необходимы определять ликвидность предприятия, что немного рознится с нашей сегодняшней тематикой.

- Dividend: Дивиденды, которые платит компания. Конечно, не все компании выплачивают дивиденды своим акционерам. Если же компания «балует» инвесторов дивидендами – это хороший знак. Размер дивидендов можно сравнить со стоимостью ценной бумаги и таким образом рассчитать рентабельность от дивидендов, но сам факт выплаты уже приятен.

Еще ОЧЕНЬ важным моментом является тот факт, что если мы анализируем квартальные данные, то их не нужно анализировать как квартал к кварталу. То есть, если вышли данные за второй квартал, нет смысла смотреть на результаты первого квартала, ведь в каждой компании присутствует сезонность и это также необходимо закладывать в анализ. Поэтому если смотреть данные за второй квартал, то обязательно нужно их сравнивать со вторым кварталом прошлого года. К примеру, 2Q 2018 с 2Q 2017. Квартал к кварталу можно посмотреть только, чтобы увидеть динамику. Но сравнивать данные не стоит.

И еще один момент: если же компания получает убыток, в отчете не пишется -1000, а ставится число в скобки (1000), что значит, что компания получила отрицательный результат.

Возвращаясь к нашему отчету, все необходимы данные для нас уже удобно собрали бухгалтера/финансисты компании Boeing. Тут нам и чистая прибыль, и доходность на акцию и даже прогнозы. Но я предлагаю копнуть еще глубже;)

Промежуточный итог:

На данный момент мы нашли ответы на два самых популярных вопроса «Где смотреть?» и «На что смотреть?» при публикации финансового отчета. Материала получилось уж очень много, поэтому я решил разделить контент на две части. В следующей статье мы на конкретном примере Boeing рассмотрим его отчет и дадим предварительную оценку дальнейших перспектив компании.

Если у вас остались вопросы – пишите в комментарии! И следите за обновлениями ;)

теги блога Повторенко Денис

- Apple

- AUDCAD

- audjpy

- audnzd

- audusd

- bitcoin

- Brent

- CADJPY

- Cisco

- DCF

- Dow Jones

- dropbox

- EURAUD

- EURCAD

- EURGBP

- EURJPY

- EURNZD

- EURUSD

- fedex

- forex

- gbpjpy

- GBPUSD

- Gold

- GoPro

- IT

- long

- NASDAQ

- Nike

- NVDA

- NZDJPY

- NZDUSD

- Profitable Day

- ProfitableDay

- ProfitableDay.biz

- QE

- S&P500

- S&P500 фьючерс

- short

- signal

- UKOIL

- USA

- USDCAD

- usdchf

- usdjpy

- usdjpy прогноз

- USDRUB

- Visa

- Walt Disney

- WTI

- xauusd

- Агропромышленный комплекс

- акции

- анализ

- анализ отчета

- аналитика

- ЕС

- ЕЦБ

- Золото

- ИГИЛ

- инестиции

- Иран

- какао-бобы

- Китай

- Кофе

- криптовалюта

- кукуруза

- ликбез

- мнение по рынку

- Монетарная политика

- НБК

- Нефть

- новости

- обзор рынка

- опек+

- отчетность компаний

- полезное

- прибыль

- прогноз

- пшеница

- Саудовская Аравия

- Сахар

- сделка

- серебро

- сигнал

- соевые бобы

- технический анализ

- Товарно-сырьевой рынок

- товарно-сырьевые рынки

- торговые сигналы

- торговые сигналы

- торговый план

- торговый план на неделю

- торговый сигнал

- Трамп

- трейдинг

- Тренд

- фондовый рынок

- форекс

- ФРС

- футбол

IAS — международные

:)

результат тот же самый