Блог им. TRADERAAR

ИНВЕСТГРАМ#23. Разбор основных отраслей по мультипликаторам.

- 21 февраля 2019, 13:50

- |

Доброго времени суток, коллеги!

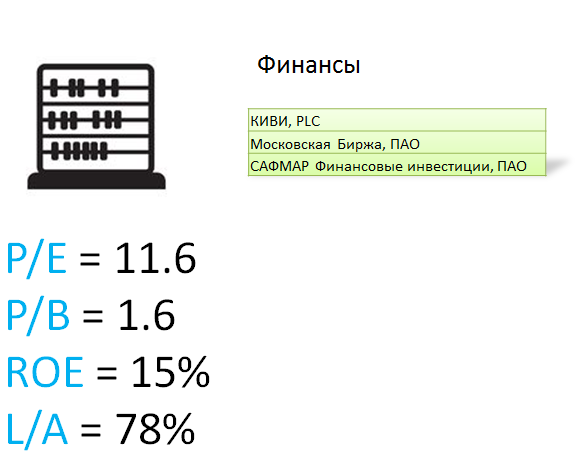

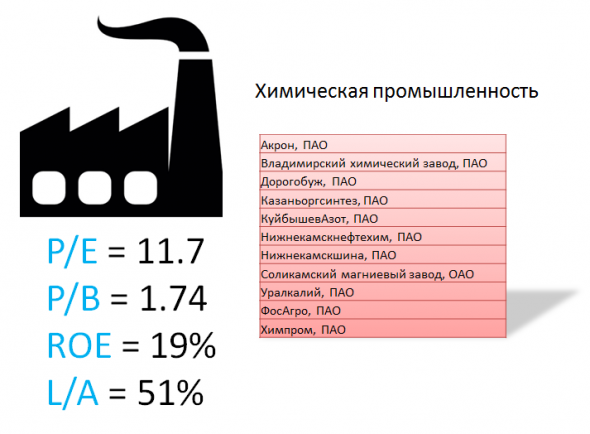

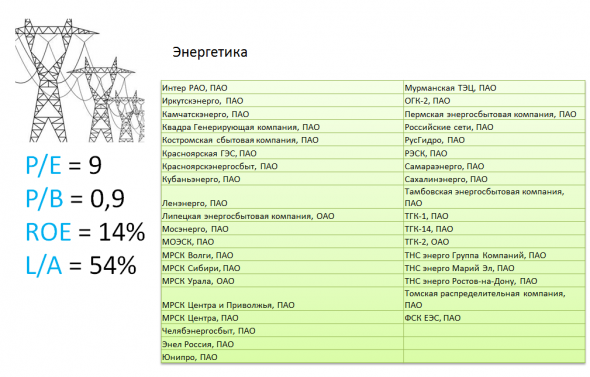

В данной статье будут рассмотрены основные мультипликаторы фундаментального анализа, которые были посчитаны относительно отраслей.

Я являюсь сторонником сравнительного подхода. Это когда мы основные мультипликаторы фундаментального анализа по конкретной компании сравниваем с аналогичными показателями другой компании – конкурента из аналогичной отрасли.

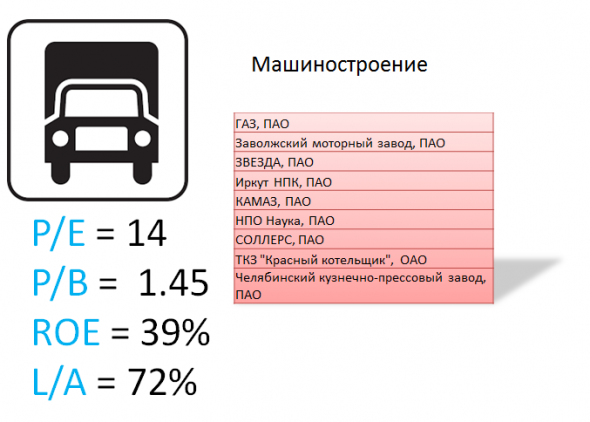

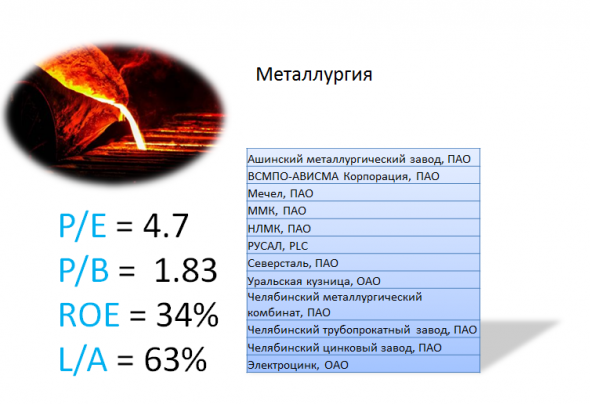

Есть отрасли, в которых компаний – конкурентов очень много и хочется понять среднее значение. Так вот в данной статье рассчитаны средние значения по отраслям. В расчет брались все компании, которые входят в ту или иную отрасль.

Соответственно при оценке конкретной компании (ее мультипликаторы) можно сравнивать с аналогичным средним отраслевым показателем*

При подсчетах использовалась информация промежуточных финансовых отчетов по МСФО за 2018 год (2/3 квартал).

*В расчет не брались убыточные компании, они нам как инвесторам не интересны, а также компании с неразумными показателями p/e, p/b, например, выше 100.

Вспомним, что означает каждый из показателей.

P/E = Капитализация/Чистую прибыль

Данный мультипликатор показывает за сколько лет окупятся инвестиции инвестора при условии, что вся чистая прибыль будет направляться на дивиденды акционерам. Также необходимо учитывать, что она меняется ежегодно. Следовательно, значения также могут корректироваться. Чем показатель меньше, тем лучше.

Бенчмарк (ориентир/с чем сравнить) = 100% (окупаемость)/банковский депозит

или 100% (окупаемость)/доходность облигаций

P/B = Капитализация/Капитал

Показывает, сколько рублей инвестор платит за 1 рубль компании. Чем показатель меньше, тем лучше.

ROE = Прибыль/Капитал = E/B

Показывает отдачу на инвестиции в капитал компании или какую доходность получает компания от управления своим имуществом. Например, значение 10% означает, что компания заработала 10 копеек на 1 рубль капитала.

L/A = Обязательства/Активы

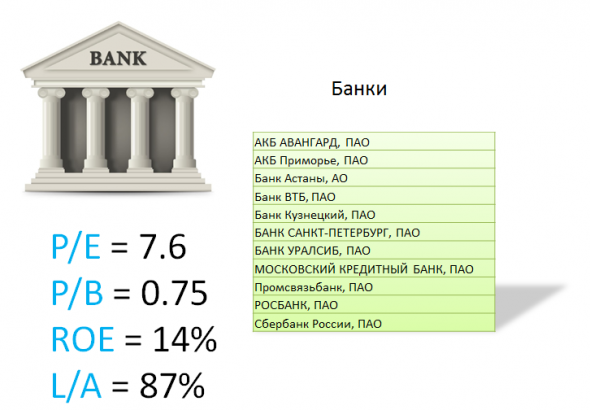

Показывает уровень закредитованности компании. Значение менее 50% — хорошо, значит компания финансируется по большей части за счет собственных денежных средств. Нужно учитывать также, что сферы, например, строительства, банковского сектора и финансового сектора имеют значение выше 0.7 – это нормально. Бизнес таких компаний подразумевает повышенную закредитованность. В случае, если у компании из, например, энергетики или нефтегазового сектора будет закредитованность выше 70%, стоит задуматься о приобретении данного бизнеса.

Сначала предлагаю рассмотреть сводную таблицу, ниже будет представлен каждый сектор отдельно с компаниями, которые в него входят.

На сегодняшний день можно считать недооцененными следующие отрасли экономики:

- Банковский сектор

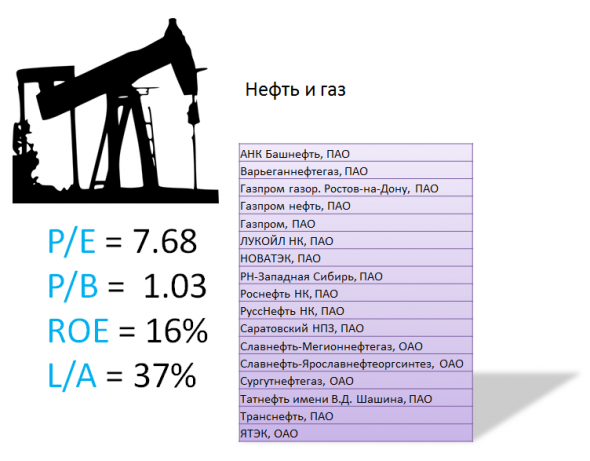

- Нефть и газ

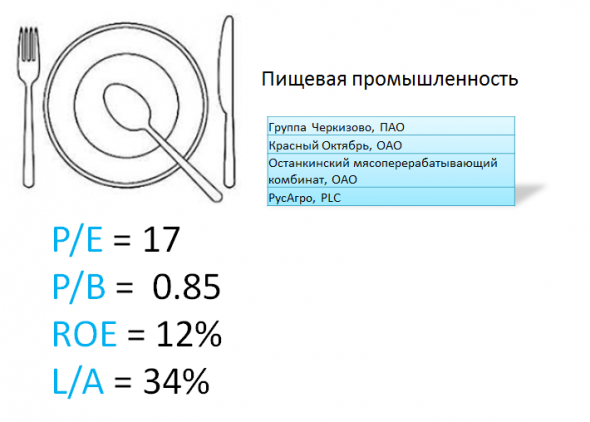

- Пищевая промышленность

- Энергетика

Нас, как разумных инвесторов интересуют именно недооцененные бизнесы компаний. Следовательно, можно поискать кандидатов на покупку среди них.

Сохраните, чтобы не потерять ;))

Спасибо за внимание и успешных Вам инвестиций!

______________

Проект Инвестграм:

1) Сайт о финансовой и инвестиционной грамотности. В процессе завершения.

2) Группа ВКонтакте: https://vk.com/investgramm

3) Instagram-канал: instagram.com/1nvestgram

теги блога Moneynomics

- FORTS

- Иран

- фьючерсы

- Bitcoin

- Ozon

- Quik

- US500

- Whoosh

- yandex

- Акции

- АЛРОСА

- Аэрофлот

- банки

- биржа

- Биржевой стакан

- внутридневной трейдинг

- ВТБ

- Газпром

- Газпромнефть

- ГМК Норникель

- Депозитарий

- дивиденды

- дивиденды 2024

- дневник

- Дневник Биржевого Трейдера

- дневник сделок

- Дневник трейдера

- долгосрочное инвестирование

- доллар

- Израиль

- Инвестграм

- инвестирование

- Инвестиции

- Исследование

- кризис

- кризис 2008

- Лукойл

- ЛЧИ 2018

- Магнит

- Маржинальная торговля

- Мегафон

- ММК

- МТС

- Налоги

- Налогообложение на рынке ценных бумаг

- нефть

- новый год

- Норникель

- НРД

- Облигации

- опрос

- открытые позиции

- отчеты МСФО

- портфель

- портфель акций

- Распадская

- реестр

- Россети

- скальпинг

- сложный процент

- спекуляции

- срочный рынок

- стратегия

- Технический анализ

- торговля

- торговые сигналы

- Торговые системы и стратегии

- трейд

- трейдинг

- финансовое планирование

- ФОРТС

- ФСК Россети

- фундаментальный обзор

- фундаментальный анализ

- фьючерс

- ценные бумаги

- яндекс банк

самолет группа компаний таких вроде нет на бирже?

у вас отдельно банки и финансы. ок