Избранное трейдера Arhilok

Экспертное мнение о ПАО «Саратовский НПЗ»

- 15 декабря 2023, 11:38

- |

Экспертное мнение

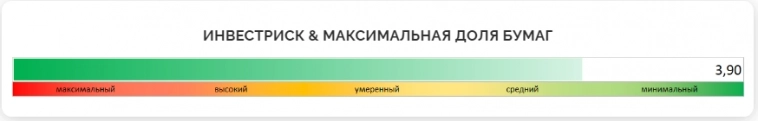

ПАО «Саратовский НПЗ» — компания низкого инвестиционного риска. Финансовое состояние и финансовая устойчивость на высоком уровне. Динамика финансового состояния стабильная много лет, выше порога надёжности. Динамику чистой прибыли отследить проблематично из-за отсутствия отчётов по финансовым результатам за 2021-2022 гг. Однако можно предположить, что компания закончит год с результатом по чистой прибыли не хуже 2020 года. Контора не закредитована, но сильно неликвидна. Ликвидность достигается, по всей видимости, дебиторской задолженностью, так как она и кредиторская задолженность относительно стабильны в объёмах. Структура капитала, большей частью, состоит из собственных денег, распределение капитала по статьям, сбалансированно. Замечено, что конторы с подобной структурой капитала не сильно нуждаются в долгосрочных облигационных займах и стараются обходиться своими силами плюс, конечно же, акциями.

- комментировать

- ★1

- Комментарии ( 4 )

Экспертное мнение о ПАО "Инарктика"

- 07 декабря 2023, 11:05

- |

Экспертное мнение

ПАО «Инарктика» — компания среднего инвестиционного риска. Финансовое состояние и финансовая устойчивость удовлетворительные. Динамика финансового состояния переменная, выше порога надёжности. Динамика чистой прибыли относительно стабильная, с перспективой роста. Нестабильность чистой прибыли и финансового состояния связано с тем, что контора отчасти финансовая. Около половины всего капитала находится в долгосрочных финансовых вложениях. Вторая половина в дебиторской задолженности и в прочих оборотных активах (каких?) Контора незакредитованная и неликвидная. Ликвидность нулевая. Это значит, что в конторе денег нет. Небольшие долги по краткосрочным и долгосрочным обязательствам погашаются за счёт дебиторской задолженности. То есть контора сильно зависима от внешних факторов. Глядя на графики, складывается впечатление, что контора упёрлась в финансовый потолок. И если это так, то ближайшие год-два контора будет падать. Инвестировать в компанию следует с осторожностью, объёмом 2-3% от портфеля и ежеквартальным просмотром финансовой отчётности компании. Особое внимание следует уделить изучению отчётности по итогам 3 квартала 2023 года, так как в марте у конторы намечается погашение, конторе пора начинать доить дочек, иначе удачи не видать всем.

( Читать дальше )

Прогноз акций АО «АФК Система» на 2024 г

- 06 декабря 2023, 12:45

- |

Экспертное мнение

АО «АФК Система» — малоперспективная компания с точки зрения инвестиций в акции. Финансовое состояние конторы слабое. С 2016 года контора 5 лет была убыточной. Убытки закрываются периодическим доением дочек. Контора финансовая и никогда не будет показывать стабильных финансовых результатов. С 2016 года контора заработала немногим больше, чем принесла убытков. На таком фоне, ни о каких прогнозах роста акций говорить не приходится. Стоимость акций всегда была и будет спонтанной. На подобных конторах в долгосроке зарабатывать не получится. В акции компании входить не рекомендую по любой цене, особенно сейчас. Если не убедил, то можно попробовать войти от линии входа на графике, но и в этом случае, доходность на ближайшие 6 лет не превысит 10% в год, без учётов дивов и при условии, что контора будет работать не хуже чем работала последние 6 лет. Однако динамика выручки компании говорит о том, что лучше контора работать не может, только хуже, да и 5 убыточных лет из 7-и говорят сами за себя.

( Читать дальше )

Прогноз акций ПАО «НоваБев Групп» на 2024 г

- 04 декабря 2023, 14:32

- |

Экспертное мнение

ПАО «Новабев Групп» — малоперспективная компания с точки зрения инвестиций в акции. Финансовое состояние компании резко окрепло и перспективы роста конторы стали более очевидными. Однако над ростом акционерного капитала компания стала работать последний год-полтора, поэтому о дальнейшём и надёжном росте компании говорить преждевременно. Контора несколько перекуплена и можно ожидать дальнейшее снижение цены. Чтобы достичь на отрезке 6 лет среднегодовую 20%-ю доходность и при условии, что контора будет работать так же, как работала последние 6 лет, необходимо дождаться когда цена снизится до точки входа и консолидируется на этой линии, как минимум на 5-7 дней.

Экспертное мнение о ПАО "Южуралзолото" (ЮГК)

- 22 ноября 2023, 11:44

- |

Экспертное мнение

ПАО «ЮГК» — компания максимального инвестиционного риска. Финансовое состояние и финансовая устойчивость минимально допустимого уровня. Динамика финансового состояния нисходящая, со слабой перспективой на рост. Динамика чистой прибыли нисходящая. Не кидайтесь на то, что контора вроде как золотодобывающая. Это не совсем так. Иначе как объяснить, что 2021, 2022 и половину 2023 года компания убыточная? Компания максимально закредитованная. Объём долга не просто превышает собственные средства, а собственных средств у конторы минус 4 млрд рублей. То есть, если оценить всё, что есть у конторы — это на 60 млрд рублей, а должна она 64 млрд. Именно поэтому, контора и залезла в акции. Акция такая замечательная вещь, что деньги за проданные акции можно не возвращать и тебе за это ничего не будет. Одним словом, я не знаю кто полезет в акции этой компании, но инвестировать в неё категорически не рекомендуется.

Экспертное мнение о ПАО "Ростелеком"

- 06 ноября 2023, 14:50

- |

Экспертное мнение

ПАО «Ростелеком» — компания высокого инвестиционного риска. Финансовое состояние и финансовая устойчивость неудовлетворительные. Динамика финансового состояния нисходящая, ниже порога надёжности. Динамика чистой прибыли переменная, то густо, то падаем, то пусто. Оно и понятно, что такому монстру как Ростелеком, не особо можно беспокоится о том, что и как растёт. Погубить этого монстра не так просто, а случись чего, ему всегда займут, а не займут, то государство поможет всяко разно. Уж много чего завязано на этой конторе. Компания закредитована и неликвидна. Долгосрочная долговая нагрузка очень высокая, но это не помешает конторе выпускать новые облигации, общий объём которых на текущий момент составляет порядка 180 млрд рублей. Но новым долгам быть, это однозначно, потому что весь бизнес компании построен на заёмном капитале. Справедливости ради стоит отметить, что 1/3 капитала — свои деньги. Практически всю ресурсную базу компании представляют внеоборотные активы и половина всех средств сосредоточена в основных средствах, которые слабо генерируют денежные потоки, на которых можно было бы улететь в космос.

( Читать дальше )

Прогноз по акциям ПАО "Группа Астра"

- 13 октября 2023, 08:41

- |

Экспертное мнение

Инвестирование в акции ПАО «Группа Астра», при оптимальном соотношении доходность/риск на отрезке до 6 лет, является рискованным, малодоходным, малоперспективным. Контора очень молодая и за 2.5 года не показала никаких выдающихся финансовых результатов. Уставный капитал 10 тыс рублей. 800 млн рублей долгосрочного долга и это при том, что собираясь на фондовый рынок контора увеличила добавочный капитал с 0 до 18 млрд рублей. Другими словами, чтобы компания не говорила о своей успешности, успешность эта бумажная и ничем не подкреплённая. Все эти 18 млрд денег тут же пошли на долгосрочное финансирование дочерних структур. То есть, сама по себе контора ни на что не способна и у неё ничего нет. Это финансовая структура, которая никогда не будет показывать финансовые результаты и рост, у неё задачи другие, а следовательно — нет роста конторы, нет роста акций. Контора абсолютно не представляет интереса для инвестиций. Непонятных контор на рынке полно, но у них есть хотя бы история, а тут вы явно покупаете даже не кота в мешке, а абсолютный шишь без мака. Входить в бумаги не рекомендуется. Стабильно зарабатывать на конторе невозможно.

( Читать дальше )

Экспертное мнение о ПАО "Селигдар"

- 12 октября 2023, 08:59

- |

Экспертное мнение

Компания умерено-высокого инвестиционного риска. Финансовое состояние и финансовая устойчивость неудовлетворительные. Динамика финансового состояния и чистой прибыли переменная нисходящая, а это говорит о том, что компанию не очень беспокоит сколько она денег взяла в долг. Главное их найти и взять, а потом раздать по дочерним структурам и ждать возврата. Компания не закредитована, а значит всегда будет рада новым инвесторам, у которых можно взять денег в долгосрок. Тем не менее, долговая нагрузка растёт и уже ощущается в моменты раздачи долгов. Ликвидность компании недостаточная, хотя на чёрный день компания придерживает на счетах денежные средства. В случае нехватки средств, будет рассчитывать на дебиторскую задолженность, которая, кстати, возвращается неохотно и растёт. Структура капитала состоит в равных пропорциях из своих и заёмных денег. Практически все деньги сосредоточены в долгосрочных финансовых вложениях. А это говорит о том, что компания сколько бы не занимала, никогда не вырастит. Слишком много у неё зависимостей, да и задачи у неё не связаны с ростом. Инвестировать в компанию не рекомендуется или с большой осторожностью с постоянным мониторингом финансовой отчётности.

( Читать дальше )

Экспертное мнение об ООО "ВУШ"

- 06 октября 2023, 17:22

- |

Экспертное мнение

Компания умеренно-высокого инвестиционного риска. Финансовое состояние и финансовая устойчивость удовлетворительные. Динамика финансового состояния стабильная, на уровне порога надёжности. Динамика чистой прибыли нисходящая, обусловлена резким ростом в 2021 году. Контора закредитованная, ликвидная. Ликвидность обеспечена денежными средствами. Структура капитала большую часть занимает заёмными средствами. Ресурсная база растёт большей частью только за счёт заёмных средств. Долговая нагрузка высокая. Если в компанию и инвестировать, то не более 1.5-2% от объёма инвестиционного портфеля.

Пара слов об ООО "А ДЕВЕЛОПМЕНТ"

- 30 сентября 2023, 07:46

- |

Экспертное мнение

Компания среднего инвестиционного риска. Финансовое состояние удовлетворительное. Финансовая устойчивость хорошая. Динамика финансового состояния на уровне пограничного состояния. Если чистая прибыль не будет расти, то контора начнёт падать. Компания не закредитованная, ликвидная. Активы равномерно распределены между оборотными и внеоборотными. Заёмный капитал превышает собственный. Долговая нагрузка высокая, может быть снижена только за счёт увеличения чистой прибыли. Инвестировать в облигации компании можно на просадке и не выше номинала небольшими частями отслеживая динамику цены. После входа обязательный контроль промежуточной отчётности.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал