SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

stanislava

Окончательное решение в отношении дивидендов Россетей еще не принято.

- 21 февраля 2017, 10:56

- |

МИНЭНЕРГО ПРЕДЛАГАЕТ КОМПАНИЯМ РОССЕТЕЙ ВЫПЛАЧИВАТЬ В КАЧЕСТВЕ ДИВИДЕНДОВ 25% ОТ ЧИСТОЙ ПРИБЫЛИ ПО РСБУ; НЕГАТИВНО ДЛЯ РОССЕТЕЙ И ФСК

Как сообщает Интерфакс, Минэнерго предложило, чтобы дочерние компании Россетей выплачивали в качестве дивидендов 25% от чистой прибыли по РСБУ. В то же самое время совет директоров сохранит за собой право выплачивать и больше, чем 25%.

Как сообщает Интерфакс, Минэнерго предложило, чтобы дочерние компании Россетей выплачивали в качестве дивидендов 25% от чистой прибыли по РСБУ. В то же самое время совет директоров сохранит за собой право выплачивать и больше, чем 25%.

View: В случае с ФСК (самая крупная дочерняя компания Россетей, выплачивающая дивиденды), ограничение выплаты 25% от чистой прибыли по РСБУ будет предполагать очень низкую дивидендную доходность 2-3% за 2016, по нашим оценкам. Это намного ниже ожиданий рынка, который рассчитывает, что компания выплатит 25-50% от своей консолидированной чистой прибыли по МСФО, что соответствует более высокой дивидендной доходности 7-15%, согласно нашим подсчетам. Более того, 50% от чистой прибыли по РСБУ обеспечит доходность 4-6%. Подчеркнем, что это позиция всего лишь одного министерства, которое обычно защищает компании. Тем временем, учитывая, что: 1). Минфин по-прежнему настаивает на выплате госкомпаниями 50%; 2). ФСК заплатила 95% от чистой прибыли по РСБУ в прошлом году (рекордно высокие дивиденды), или 83% от скорректированной чистой прибыли по РСБУ, или 38% от консолидированной чистой прибыли по МСФО; 3). Россети по-прежнему заинтересована в высоких дивидендах от ФСК, которые являются источником финансирования для решения проблем ее «дочек» в неблагополучных регионах; 4). Минэнерго дает совету директоров свободу выплачивать больше 25%, мы считаем, что реакция рынка — акции ФСК упали на 5%, акции Россетей упали на 6% — оказалась преувеличенной. Напомним, что окончательное решение в отношении дивидендов Россетей еще не принято, и мы не исключаем, что инвесторы, обладающие высокой терпимостью к рискам, могут рассматривать это снижение котировок ФСК хорошей возможностью для покупки.АТОН

- комментировать

- 11

- Комментарии ( 1 )

Газпром нефть отчитается в среду 22 февраля и проведет телеконференцию в 14:00 по московскому времени.

- 21 февраля 2017, 10:34

- |

Газпром нефть опубликует финансовые результаты по МСФО завтра 22 февраля. Мы ожидаем, что выручка составит 477,8 млрд руб. (+6% кв/кв, +14% г/г) благодаря восстановлению цен на нефть и дальнейшему росту добычи нефти, наблюдаемому в 4К16. Показатель EBITDA составит 99,4 млрд руб. (+2% кв/кв, рост почти в два раза г/г). Чистая прибыль должна составить 52,6 млрд (-8% кв/кв, но выше по сравнению с чистым убытком в 21,2 млрд руб., зарегистрированным в 4К15) — высокая прибыль от курсовых разниц в размере 8,8 млрд руб. поддержит показатель чистой прибыли.АТОН

На телеконференции, намеченной на 14:00 по московскому времени в тот же день, мы ожидаем услышать новую информацию о том, как идет сокращение добычи в компании в соответствии с соглашением с ОПЕК и странами, не входящими в ОПЕК. Мы также считаем, что Газпром нефть может представить некоторые прогнозы относительно 2017, в том числе, планы по добыче, капзатратам и дивидендам. Номера для набора: Россия +4 495 213 1767; Великобритания: 0800 368 0937; США +1 719 325 2213, ID конференции (англ.) 2939297; ID конференции (русс.) 7547324.

Новатэк отчитается в среду 22 февраля и проведет телеконференцию в 16 : 00 по московскому времени.

- 21 февраля 2017, 10:22

- |

Новатэк в среду 22 февраля должен опубликовать финансовые результаты за 4К16 по МСФО, положив начало следующему сезону публикации финансовой отчетности в нефтегазовом секторе наряду с Газпром нефтью. Мы ожидаем, что выручка достигнет 143,6 млрд руб. (+14% кв/кв и +9% г/г) за счет сезонного роста продаж газа, которым также оказал поддержку аномально холодный декабрь 2016 года, стимулировавший Новатэк закупать больше газа у своих СП. Мы ожидаем, что EBITDA достигнет 47,6 млрд руб. (+10% кв/кв и +15% г/г), отражая рост выручки. Полагаем, что чистая прибыль получила очень сильную поддержку от укрепления рубля к евро в 4К16 за счет роста дохода от аффилированных компаний — Ямал СПГ является СП Новатэка с долгом в евро — хотя он будет частично нейтрализован убытком по курсовым разницам. Учитывая все это, мы ожидаем увидеть сильный показатель чистой прибыли на уровне 59,4 млрд руб. (рост в 3,9x г/г и на 3% кв/кв).АТОН

На телеконференции, намеченной на среду 22 февраля в 16:00 по московскому времени, мы ожидаем услышать новую информацию по планам компании в 2017 — добыче газа и жидких углеводородов, капзатратам, дивидендам от СП (Нортгаз и СеверЭнергия), а также информацию о том, когда компания намерена провести День стратегии. Телефоны для участия в телеконференции: Россия +7 495 213 1767; Великобритания +44 330 336 9105; США +1 719 325 2226. Код подтверждения: 1168317. Телеконференцию проведут Леонид Михельсон, гендиректор и основной акционер, Марк Джетвей, финансовый директор и Александр Назаров, начальник Управления по связям с инвесторами.

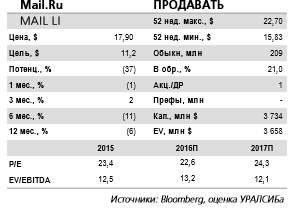

22 февраля, Mail.Ru Group опубликует финансовую отчетность за 2 п/г 2016 г. по МСФО. Аналитики считают нынешнюю стоимость акций слишком высокой.

- 20 февраля 2017, 11:56

- |

В среду, 22 февраля, Mail.Ru Group опубликует финансовую отчетность за 2 п/г 2016 г. по МСФО. По нашим прогнозам, совокупная сегментная выручка компании составит 21,6 млрд руб. (338 млн долл.), а EBITDA – 9,6 млрд руб. (151 млн долл.), что предполагает рост на 2% год к году и рентабельность по EBITDA в размере 44,5%. Мы также ожидаем чистую прибыль на уровне 6,4 млрд руб. (100 млн долл.) при чистой рентабельности в 29,7%.

Доходы от онлайн-рекламы останутся главным фактором роста выручки. По нашим прогнозам, выручка компании от онлайн-рекламы увеличилась на 19% год к году до 9,0 млрд руб. (141 млн долл.), а выручка от MMO-игр осталась на уровне прошлого года (5,0 млрд руб., или 78 млн долл.). Мы ожидаем, что выручка от социальных сервисов (community IVAS) возрастет на 5% до 6,6 млрд руб. (103 млн долл.). Что касается затрат, мы прогнозируем расходы на персонал в размере 3,9 млрд руб. (60 млн долл.), на аренду офисных помещений и техобслуживание – 1,1 млрд руб. (17 млн долл.), а агентские и партнерские комиссии на уровне до 2,8 млрд руб. (44 млн долл.).

( Читать дальше )

ЧТПЗ - ждем восстановления рынка в 2017 году.

- 20 февраля 2017, 10:52

- |

Группа ЧТПЗ в 2016 г. сократила поставки труб на 15% — до 1,7 млн т

Челябинский трубопрокатный завод и Первоуральский новотрубный завод, предприятия трубного дивизиона группы ЧТПЗ, в 2016 году отгрузили потребителям 1,713 млн тонн труб, что на 15% меньше показателя 2015 года, сообщается в пресс- релизе ЧТПЗ. Как отмечается в сообщении, наибольшее падение наблюдается в сегменте труб большого диаметра — на 27%.

Челябинский трубопрокатный завод и Первоуральский новотрубный завод, предприятия трубного дивизиона группы ЧТПЗ, в 2016 году отгрузили потребителям 1,713 млн тонн труб, что на 15% меньше показателя 2015 года, сообщается в пресс- релизе ЧТПЗ. Как отмечается в сообщении, наибольшее падение наблюдается в сегменте труб большого диаметра — на 27%.

Снижение капитальных затрат нефтегазовых компаний, заморозка строительства крупных трубопроводов негативно повлияло на потребление трубной продукции (особенно ТБД). ЧТПЗ частично удалось нивелировать падение другими сегментами, тем не менее, снижение поставок достаточно существенное. В 2017 году мы ждем восстановления рынка. Этому будет способствовать как рост цен на нефть, так и планы Газпрома по строительству трубопроводов. На этом фоне ЧТПЗ может показать рост поставок на 5-10% к уровню 2016 года.Промсвязьбанк

Аналитики не ждут какой-либо реакции в акциях РусГидро из-за допэмиссии.

- 20 февраля 2017, 10:40

- |

Сделка по докапитализации РусГидро на 55 млрд руб. может быть закрыта в течение 2-3 недель — Трутнев

Сделка по докапитализации РусГидро за счет средств ВТБ может быть закрыта в течение 2-3 недель, сообщил вице-премьер РФ Юрий Трутнев журналистам в пятницу. «В течение 2-3 недель сделку можно будет закрыть, надеюсь», — сказал он. «Там есть технические детали, но достаточно важные, их надо отработать. Нельзя принимать в ситуации разных позиций (решение по закрытию сделки — ИФ). Мы находим ответы на все вопросы, которые у коллег возникли», — сказали Ю.Трутнев.

Сделка по докапитализации РусГидро за счет средств ВТБ может быть закрыта в течение 2-3 недель, сообщил вице-премьер РФ Юрий Трутнев журналистам в пятницу. «В течение 2-3 недель сделку можно будет закрыть, надеюсь», — сказал он. «Там есть технические детали, но достаточно важные, их надо отработать. Нельзя принимать в ситуации разных позиций (решение по закрытию сделки — ИФ). Мы находим ответы на все вопросы, которые у коллег возникли», — сказали Ю.Трутнев.

Средства дополнительной эмиссии будут направлены на рефинансирование «дочки» компании РАО ЕЭС Востока. Сделка должна была быть закрыта 7 февраля. С учетом того, что информация о дополнительной эмиссии была известна давно, мы не ждем какой-либо реакции в акциях РусГидро.Промсвязьбанк

Выручка Яндекса превзошла прогнозы рынка.

- 20 февраля 2017, 10:29

- |

Яндекс в IV квартале увеличил выручку на 22%, до 22,1 млрд рублей

Выручка Яндекса по US GAAP в IV квартале 2016 года составила 22,1 млрд рублей, что на 22% больше показателя за аналогичный период 2015 года, говорится в сообщении компании. Скорректированный показатель EBITDA вырос на 2%, до 6,7 млрд рублей. Рентабельность показателя EBITDA в IV квартале составила 30,3% против 36,3% годом ранее. Скорректированная чистая прибыль сократилась на 11%, до 3,2 млрд рублей.

Выручка Яндекса по US GAAP в IV квартале 2016 года составила 22,1 млрд рублей, что на 22% больше показателя за аналогичный период 2015 года, говорится в сообщении компании. Скорректированный показатель EBITDA вырос на 2%, до 6,7 млрд рублей. Рентабельность показателя EBITDA в IV квартале составила 30,3% против 36,3% годом ранее. Скорректированная чистая прибыль сократилась на 11%, до 3,2 млрд рублей.

Выручка компании превзошла прогнозы рынка, EBITDA – оказалась на уровне ожиданий, а чистая прибыль – хуже. В целом, динамику выручки компании можно назвать умеренной. Доходы от основной деятельности Яндекса интернет- рекламы выросли на 20%. Помимо того, что этот рынок приходит в состояние равновесия, негативным моментом для компании является снижение доли на российском поисковом рынке. В IV квартале 2016 года она составила в среднем 55,4%, в третьем квартале этого года — 57,9% (по данным LiveInternet).Промсвязьбанк

Аналитики ожидают, что другие банки последуют примеру Сбербанка и ставки по ипотеке упадут ниже 10% к концу 2017 г.

- 20 февраля 2017, 10:16

- |

СБЕРБАНК СНИЗИТ СТАВКИ ПО ИПОТЕКЕ НА 1,1%: ПОЗИТИВНО ДЛЯ ДЕВЕЛОПЕРОВ (LSR, ETLN, PIKK)

Сбербанк планирует предложить минимальную ставку по ипотечным кредитам на уровне 10,5% для первичного рынка (т.е. при покупке жилья у застройщика) и 10,75-12,25% для вторичного рынка. В общей сложности портфель ипотечных кредитов Сбербанка вырос в 2016 году на 11% до 2,47 трлн руб. Доля банка на ипотечном рынке увеличилась на 1% до 55%.

Сбербанк планирует предложить минимальную ставку по ипотечным кредитам на уровне 10,5% для первичного рынка (т.е. при покупке жилья у застройщика) и 10,75-12,25% для вторичного рынка. В общей сложности портфель ипотечных кредитов Сбербанка вырос в 2016 году на 11% до 2,47 трлн руб. Доля банка на ипотечном рынке увеличилась на 1% до 55%.

Новость нейтральна для Сбербанка, но позитивна для девелоперов: ЛСР, Эталона и Группы ПИК. Снижение ставок по ипотечным кредитам для них является основным катализатором роста. Мы ожидаем, что другие банки последуют примеру Сбербанка, и считаем, что ставки упадут ниже 10% к концу 2017. По нашим оценкам, в настоящий момент ипотечные кредиты имеют около 3 млн россиян. Это всего лишь 4% от экономически активного населения. При средней ставке по ипотеке в настоящее время (11-12%) около 15% россиян (12,1 млн) могут позволить себе взять ипотечный кредит, с учетом их доходов. Как только ставка снизится до 8-9%, доля экономически активных россиян, которые могут взять ипотечный кредит, вырастет до 30% (23 млн).АТОН

Аналитики не исключают роста волатильности акций Алросы на новости смены президента компании.

- 20 февраля 2017, 10:02

- |

АЛРОСА МОЖЕТ СМЕНИТЬ ПРЕЗИДЕНТА

Как сообщает Коммерсант, правительство может заменить президента Алросы Андрея Жаркова на Сергея Иванова, сын экс-главы администрации президента. По имеющейся информации, Иванов является вице-президентом Сбербанка и был председателем правления страховой компании Согаз. По словам издания, идея заменить президента появилась в связи с разногласиями с Министерством финансов и после смены стратегии предыдущего президента Федора Андреева.

Как сообщает Коммерсант, правительство может заменить президента Алросы Андрея Жаркова на Сергея Иванова, сын экс-главы администрации президента. По имеющейся информации, Иванов является вице-президентом Сбербанка и был председателем правления страховой компании Согаз. По словам издания, идея заменить президента появилась в связи с разногласиями с Министерством финансов и после смены стратегии предыдущего президента Федора Андреева.

Новый президент — новая неопределенность для стратегии компании, что в краткосрочной перспективе может стать негативным фактором для акций Алросы. Для акционеров важно, чтобы при смене президента компания продолжала фокусирования на профильной деятельности по добыче алмазов (а не приобретении и разработке непрофильных активов) и сохраняла высокие дивиденды (рынок ожидает 50% от чистой прибыли за 2016, что соответствует доходности 9%). Мы не исключаем роста волатильности акций Алросы на этой новости, однако подтверждаем рекомендацию ПОКУПАТЬ с учетом оценки и дивидендов.АТОН

Результаты Ленты выигрывают на фоне отчетности Магнита и Группы Дикси.

- 17 февраля 2017, 12:52

- |

Хорошие финансовые результаты за 2016 г.

Выручка возросла на 21% год к году, EBITDA на 13% – на уровне прогноза. Вчера Лента опубликовала достаточно хорошие результаты за 2016 г. по МСФО, оправдавшие ожидания рынка на уровне выручки и прибыли. Так, выручка увеличилась на 21% (здесь и далее – год к году) до 305 млрд руб. (4,6 млрд долл.). Скорректированная EBITDA выросла на 13% до 31,8 млрд руб. (474 млн долл.), что на 0,4% больше консенсуспрогноза. Скорректированная рентабельность по EBITDA снизилась на 0,7 п.п. до 10,4%. Чистая прибыль увеличилась на 9% до 11,2 млрд руб. (167 млн долл.).

Валовая рентабельность несколько снизилась. Валовая рентабельность Ленты снизилась на 0,2 п.п. до 22,1% из-за негативного влияния ценовых инвестиций, которое не было полностью компенсировано улучшившимися условиями поставок и ростом эффективности. Общие и административные расходы в процентах от выручки составили 11,4%, увеличившись на 0,5 п.п. и отразив открытие большого количества новых магазинов, а также приобретение активов сети Kesko в России в конце прошлого года. Чистый долг компании был равен на конец года 89,2 млрд руб. (1,4 млрд долл.), что эквивалентно 2,8 скорректированной EBITDA за предыдущие 12 мес. Согласно новой стратегии, Лента ставит цель к 2020 г. удвоить свою торговую площадь и стать третьим по величине ритейлером в России. В 2017 г. компания планирует открыть 30 новых гипермаркетов, около 50 супермаркетов и прогнозирует капзатраты на уровне 40 млрд руб.

( Читать дальше )

Выручка возросла на 21% год к году, EBITDA на 13% – на уровне прогноза. Вчера Лента опубликовала достаточно хорошие результаты за 2016 г. по МСФО, оправдавшие ожидания рынка на уровне выручки и прибыли. Так, выручка увеличилась на 21% (здесь и далее – год к году) до 305 млрд руб. (4,6 млрд долл.). Скорректированная EBITDA выросла на 13% до 31,8 млрд руб. (474 млн долл.), что на 0,4% больше консенсуспрогноза. Скорректированная рентабельность по EBITDA снизилась на 0,7 п.п. до 10,4%. Чистая прибыль увеличилась на 9% до 11,2 млрд руб. (167 млн долл.).

Валовая рентабельность несколько снизилась. Валовая рентабельность Ленты снизилась на 0,2 п.п. до 22,1% из-за негативного влияния ценовых инвестиций, которое не было полностью компенсировано улучшившимися условиями поставок и ростом эффективности. Общие и административные расходы в процентах от выручки составили 11,4%, увеличившись на 0,5 п.п. и отразив открытие большого количества новых магазинов, а также приобретение активов сети Kesko в России в конце прошлого года. Чистый долг компании был равен на конец года 89,2 млрд руб. (1,4 млрд долл.), что эквивалентно 2,8 скорректированной EBITDA за предыдущие 12 мес. Согласно новой стратегии, Лента ставит цель к 2020 г. удвоить свою торговую площадь и стать третьим по величине ритейлером в России. В 2017 г. компания планирует открыть 30 новых гипермаркетов, около 50 супермаркетов и прогнозирует капзатраты на уровне 40 млрд руб.

( Читать дальше )

теги блога stanislava

- Globaltrans

- IPO

- Mail.ru Group

- Ozon

- TCS Group

- Veon

- VK

- X5 Retail Group

- Акрон

- акции

- Алроса

- Арктик СПГ-2

- АФК Система

- АЭРОФЛОТ

- Банк Санкт-Петербург

- банки

- Башнефть

- ВТБ

- Газпром

- Газпромнефть

- ГМК НорНикель

- Детский мир

- диввыплаты

- дивдоходность

- дивидендная политика

- дивидендные выплаты

- дивиденды

- дивполитика

- доллар рубль

- доллар-рубль

- доходность

- Евраз

- ЕС

- Интер РАО

- ИнтерРАО

- Китай

- Лента

- ЛСР Группа

- ЛУКОЙЛ

- М.Видео

- Магнит

- Мегафон

- Мечел

- ММК

- мосбиржа

- Московская биржа

- МТС

- НДПИ

- нефть

- нефть Brent

- НЛМК

- НМТП

- Новатэк

- Норникель

- облигации

- опек+

- операционные результаты

- отчеты МСФО

- ОФЗ

- ПИК СЗ

- Полиметалл

- Полюс Золото

- прогноз по акциям

- прогноз финрезультатов

- Распадская

- редомициляция

- РЖД

- Роснефть

- Россети

- Ростелеком

- Русагро

- Русал

- Русгидро

- самолет

- санкции

- Сбербанк

- сделки M&A

- Северный поток-2

- Северсталь

- Совкомфлот

- СПГ

- Сургутнефтегаз

- США

- Татнефть

- Тинькофф

- Тинькофф Банк

- ТМК

- Транснефть

- финрезультаты

- ФосАгро

- ФСК Россети

- Х5 Retail Group

- ЦБ

- цена на нефть

- ЭНЕЛ Россия

- Эталон

- Юнипро

- Ямал СПГ

- Яндекс

- Яндекс компания