Блог им. point_31 |Ленэнерго - дивиденды и лазейки в отчете за 9 месяцев 2020 года

- 12 ноября 2020, 20:52

- |

Традиционно, компании энергетического сектора вызывают у меня скептицизм. Я не вижу единого тренда в этом секторе и продолжаю точечно выбирать компании. Из всезнаний пока меня интересуют всего две: ФСК и Ленэнерго. О последней мы и поговорим сегодня. В первую очередь нас будет интересовать отчет по РСБУ компании за 9 месяцев и расчетные дивиденды.

Компании энергетического сектора не являются защитным активом в период локдаунов и пандемии. Непростая ситуация довлеет и над результатами сетевой компании. Однако, выручка держится на уровне прошлого года. Выросла она на 0,6% до 58,8 млрд рублей. Как заявляет руководство компании: «Финансовое состояние остаётся стабильно устойчивым»

Себестоимость оказанных услуг незначительно выросла на 2,2%. А вот что вызывает тревогу, так это перенос части плановых расходов на 4 квартал. Рост вышеуказанных расходов может увеличиться в следующие периоды. Управленческие расходы также увеличились на 58% до 155 млн рублей.

Рост расходов и перенос их части на 4 квартал оказало положительный эффект на чистую прибыль, которая увеличилась на 18,7% до 11,8 млрд рублей. С первого взгляда может показаться, что квартал завершился успешно. Правда нужно заложить негативный эффект от этих манипуляций в 4 квартал.

Если на коленке посчитать промежуточные дивиденды за 9 месяцев, то выплата составит 10% от чистой прибыли. То есть 12,68 рублей на одну привилегированную акцию. Доходность по текущим составит 8,34%. В 4 квартале предположительно чистая прибыль будет ниже из-за переноса расходов. Но снижение будет незначительным. Если учесть этот фактор, то годовая доходность подберется к 10%.

Ленэнерго по-прежнему остается дивидендной историей. Стабильные денежные и дивидендная политика будут привлекать частных инвесторов и далее. Я также не удержался от соблазна купить хороший актив в свой портфель. Как и по ФСК основным триггером роста считаю дивидендную доходность. Подбирал акции в районе 151 рубля. При снижении в район 132 буду доформировывать позицию с горизонтом от 3-х лет.

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 6 )

Блог им. point_31 |Детский мир - одним онлайном сыт не будешь

- 11 ноября 2020, 17:52

- |

Оглядываясь назад в первое полугодие становится понятно, что Детский мир достаточно сильная компания, чтобы пережить условия пандемии. Сегмент онлайн продаж поддержал показатели первого квартала. А лишь частичное закрытие магазинов в условиях карантина позволило финансовым показателям даже немного подрасти. Давайте посмотрим на 3 квартал, и как изменились цифры уже в стабильный период.

3 квартал для компании завершился на позитивной ноте. Выручка составила 38,5 млрд рублей, что больше показателей 2019 года на 13,5%. Продолжил расти онлайн-сегмент. Его выручка составила 8 млрд рублей, увеличившись к 2019 году в 2,4 раза. Доля в общих продажах достигла 21,4%, подтверждая приверженность руководства к наращиванию продаж на сайте. А вот Казахстан остается под давлением. Выручка снижается на 26,7%. За 9 месяцев Группе удалось нарастить выручку на 9,5% в условиях локдауна.

Операционные расходы, включая арендные платежи остались на уровне прошлого года. Этот показатель напрямую повлиял на чистую прибыль в 3 квартале, которая упала на 1,5% до 2,3 млрд рублей. За 9 месяцев показатель еще хуже минус 24,7% и 3,4 млрд рублей соответственно. В части прибыли прослеживается влияние пандемии. Ну хоть чистый долг в 3 квартале показал снижение. На конец сентября ND/EBITDA LMT составила 1,1x.

( Читать дальше )

Блог им. point_31 |Новатэк, 15 танкеров СПГ и отчет за 3 квартал

- 03 ноября 2020, 21:43

- |

Сезон отчетов российских компаний в самом разгаре и на этой неделе сосредоточимся на них. Посмотрим на динамику результатов и обновлю свой взгляд по компаниям. Сегодня у нас на очереди Новатэк.

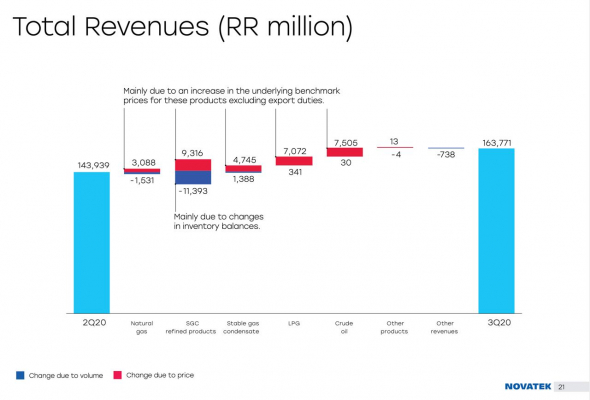

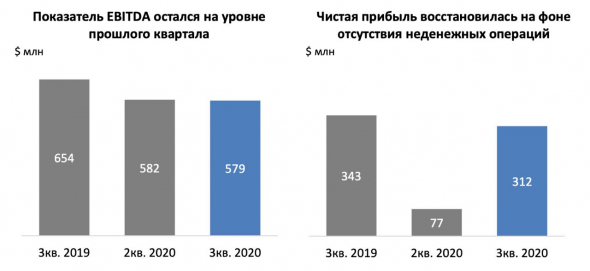

Первое полугодие оказалось настоящим испытанием для всех компаний сектора. Падение цен на углеводороды, снижение спроса на нефть, природный газ и нефтепродукты привели к значительному снижению показателей Новатэка. Все же компании удалось завершить полугодие без убытков. В третьем квартале, благодаря восстановлению деловой активности и цен на углеводороды часть потерь было компенсировано. Выручка по итогам третьего квартала снизилась на 13,9% до 161,2 млрд рублей. За 9 месяцев динамика еще более слабая, -23% или 484 млрд рублей.

Самая оперативная информация в моем Telegram

Руководство компании вовремя оценило весь масштаб отраслевых проблем и снизило операционные расходы на 17,9%. Это частично компенсировало потери выручки. Напомню, что Новатэк в 2019 году получил прибыль от продажи доли в проекте «Арктик СПГ-2». Отсутствие этой статьи доходов резко увеличивают отставание по чистой прибыли, поэтому далее буду считать скорректированные показатели на эту статью доходов.

Положительные курсовые разницы в 179 млрд рублей нивелировались убытком от совместных предприятий в 160 млрд рублей. Убыток был получен в противовес материнской компании за счет курсовых переоценок. В основном по проекту Ямал СПГ. Если исключить денежные доход 2019 года за счет продажи «Арктик СПГ-2», то скорректированная чистая прибыль за 3 квартал наоборот выросла практически в два раза. А за 9 месяцев 2020 года составила 31,5 млрд рублей, что на 80,4% ниже показателей 2019 года.

Новатэк не может похвастаться дивидендными выплатами. За 2019 год суммарная выплата составила 32,33 рубля, что соответствует доходности в 2,8%. Промежуточные выплаты дали доходность в 1,1%, что полностью соответствует политике руководства, связанной с развитием бизнес-направлений и новых проектов.

Несмотря на структурные проблемы в отрасли продолжаю позитивно смотреть на будущее Новатэка. Направление деятельности компании очень перспективное. На отчетность сильное влияние оказали денежные переоценки и выбитые Арктик СПГ-2 в прошлом году. Выход из кризиса для всех компаний нефтегазового сектора затянется. Но в перспективе 2-3 года Новатэк может показать позитивную динамику и вновь перейти к штурму своих максимумов.

Результаты деятельности в 2020 году сильно искажают курсовые переоценки. Они повлияли почти на все важные статьи отчета. Результаты дочерних предприятий сильно подверглись переоценкам. В общей сложности потеряно 273 млрд рублей в фин отчетности. Еще и пресловутая статья дохода от выбытия Арктик СПГ-2. Все это искажает цифры, а неподготовленный инвестор может остро отреагировать.

Дабы этого не произошло, нужно более вдумчиво смотреть на бизнес. А вот как раз с ним все хорошо. Производство и потребление СПГ в мире растет (исключая кризисный год) У компании есть множество современных проектов, которые запущены, либо на стадии запуска. В августе Новатэк поставил первую партию СПГ в ОАЭ, расширяя свою географию деятельности. Зафрахтовал 15 танкеров ледового класса Arc7, которые позволят круглогодично использовать Севморпуть для транспортировки СПГ.

( Читать дальше )

Блог им. point_31 |Какого металлурга выбрать: НЛМК?

- 26 октября 2020, 21:33

- |

Продолжаем изучать отчеты металлургов. Северсталь меня немного расстроила, а что по НЛМК? Давайте взглянем на отчет, а в конце сделаем выводы.

По результатам 3 квартала компания увеличила выручку на 3% кв/кв. Так начинается презентация отчета. Но мы будем более объективными и провалимся к результатам в сравнении с прошлым годом. Тут динамика отрицательная. Минус 13% по сравнению с 2019 годом и $4,4 млрд. Снижение было вызвано падением цен на металлопродукцию и увеличением доли полуфабрикатов в структуре продаж. За 9 месяцев продажи еще хуже, -16,8%. Пандемия оказала значительное влияние на бизнес компании.

А вот с ростом операционных расходов руководству удалось справиться. Получают мой респект и оставляют эти статьи расходов на уровне прошлого года. К тому же, в отличие от Северстали, компания получила прибыль от курсовых переоценок за 3 квартал. Они же не оказали давление и за 9 месяцев. В итоге, чистая прибыль НЛМК за 3 квартал сократилась всего на 9,3% до $0,3 млрд, а за 9 месяцев на 40,5%. Напомню, что Северсталь кратно снизила свою прибыль по итогам всех периодов 2020 года.

Меня приятно удивили результаты НЛМК, и расстроили Северстали. Логично, что при добавлении в свой портфель, некоторые инвесторы используют диверсификацию по металлургам. Добавляют их в равных частях в свой портфель, дабы избежать вот таких перекосов. Ту наверное лаконично бы смотрелась еще и ММК, но о ней в другой статье.

Что касается дивидендов, то тут ситуация аналогичная. Руководство рекомендует к выплате по итогам квартала 6,43 рубля, что дает доходность в 3,7%. Предполагаемая годовая доходность составит 10,4%. Двузначная доходность сыграла на руку компании. Предвкушая солидные дивиденды, частные инвесторы ринулись скупать акции, что привело к росту на 27%, начиная с июля 2020 года.

Такой рост в акциях уместен, если принять во внимание сильные результаты за 3 квартал. Сильными их можно назвать с натяжкой. Все равно события 2020 года оказывают негативное влияние на бизнесы почти всех компаний. Однако, на их фоне НЛМК выглядит сильнее остальных.

*Не является индивидуальной инвестиционной рекомендацией.

Моя группа ВКонтакте - ИнвестТема

Мой Telegram-канал — ИнвестТема

Блог им. point_31 |Какого металлурга выбрать: Северсталь?

- 26 октября 2020, 21:26

- |

Металлурги одни из первых отчитываются за 3 квартал и 9 месяцев 2020 года по МСФО. Сегодня остановимся на Северстали. Посмотрим на финансовые показатели и объявленные дивиденды.

Так результаты комментирует гендиректор компании Александр Шевелев:

«Восстановление на глобальных рынках позитивно отразилось на динамике цен на сталь. Рост выручки в третьем квартале позволил нам заработать $656 млн. EBITDA. Рентабельность выросла с 31.5% до 35.0%, что является самым высоким показателем для металлургической компании во всём мире»

Действительно, одним из главных драйверов роста выручки стал рост цен на продукцию компании. Объем продаж также вырос, позволив нарастить выручку квартал к кварталу на 17,9% до $1,8 млрд. Тут нужно заметить, что рост компания считает к результатам 2 квартала. Если считать к 2019 году, то все равно заметно снижение. За 9 месяцев динамика по-прежнему отрицательная -17%. Локдауны первого полугодия говорят о себе.

С ростом операционных расходов руководству не удалось справиться в 3 квартале. Они выросли на 45,1%, а вот расходы на сбыт удалось сдержать. Они остались на уровне прошлого года. В добавок компания зафиксировала убыток по курсовым разницам в размере $262 млн, что еще больше сократило чистую прибыль. По итогам 3 квартала она сократилась в 3 раза, а по итогам 9 месяцев в два.

( Читать дальше )

Блог им. point_31 |Русагро - операционные результаты за 9 месяцев 2020 года

- 20 октября 2020, 17:18

- |

Всем привет, Друзья. Вчера компания Русагро сообщила операционные результаты за третий квартал 2020 года. Как и полагается растущей компании, результаты сильные. Рост виден практически по всем сегментам бизнеса. Выход из карантинного периода оказался для компании успешным. Если второй квартал был под давлением снижающихся цен, то второй подтвердил, как рост объемов продаж, так и рост цен реализации.

🧀 Масложировой сегмент — самый большой для компании. Выручка за 3 квартал 2020 года выросла на 12% до 17,5 млрд рублей. В этом сегменте наблюдалось падение объемов продаж, однако это было компенсировано ростом цены реализации.

🥩 Вторым по значимости является мясной сегмент. Во втором квартале мы наблюдали снижение динамики роста продаж. Однако, уже в 3 квартале компания снова вышла на значительный прирост выручки в этом сегменте. 23% год к году или 8,8 млрд рублей выручки. Причиной стал резкий рост объемов продаж по всей продукции сегмента.

🍚 Сахарный сегмент продолжает испытывать трудности. Огромная конкуренция не дает в полной мере раскрыться потенциалу. Объемы продаж падают несколько кварталов подряд. В третьем падение компенсировано ростом опять же цен на сахар. По итогу, минус 10% выручки или 6,8 млрд рублей.

( Читать дальше )

Блог им. point_31 |ГМК Норникель - обзор производственных результатов за 9 месяцев 2020 года

- 20 октября 2020, 16:49

- |

ГМК Норникель представил результаты деятельности за третий квартал и 9 месяцев 2020 года. Начался пресс релиз со слов первого вице-президента компании Сергея Дяченко о воздействии на окружающую среду и существенном прогрессе в устранении негативных последствий разлива топлива на ТЭЦ-3 в Норильске. А так он прокомментировал итоги деятельности:

«С учетом производственных результатов первых девяти месяцев, у Компании есть все предпосылки для выполнения производственного плана 2020 года»

Действительно, Норникелю удалось даже в непростых кризисных условиях нарастить объемы производства основных металлов. Так, объем производства никеля составил 60 тыс. тонн, что на 8% выше второго квартала. Объем производства меди оказался чуть хуже прошлых периодов, однако мы помним, что медь занимает в выручке компании всего 18%. А вот палладий более 50%. Как раз его производство выросло на 8% до 783 тыс. унции, а платины на 10% до 190 тыс. унций. В отчетном периоде наблюдался выход на проектную мощность Быстринского ГОКа и новой рафинировочной площадки на Кольском ГМК.

( Читать дальше )

Блог им. point_31 |АЛРОСА - результаты продаж и встреча с Путиным

- 13 октября 2020, 09:52

- |

Отрасль алмазодобычи, огранки и продажи ювелирных украшений испытала в первом полугодии стресс-тест. После выхода отчетов за период многие аналитики пророчили резкий рост чистого долга и отмену дивидендов компаниями отрасли. АЛРОСА, хоть и получила значительный удар со стороны пандемии, все же выстояла и второй месяц подряд публикует отличные результаты продаж.

Самая оперативная информация в моем Telegram

В сентябре 2020 года компания реализовала алмазно-бриллиантовой продукции на $336 млн, в том числе алмазного сырья – $328,2 млн, бриллиантов − $7,8 млн. Рост по сравнению с августом составил 55%. А к сентбярю 2019 года продажи выросли на 29,8%. Компании удалось уверенно прирасти в показателях и немного сократить отставание по итогам 9 месяцев. Однако, пока результаты 2019 года на 34,7% выше текущего. Из позитивных моментов стоит учитывать падение национальной валюты в этом году, и как следствие, будущие положительные курсовые переоценки.

( Читать дальше )

Блог им. point_31 |Обувь России, как пример плохой инвестиции

- 22 сентября 2020, 10:40

- |

Обувь России — федеральная компания fashion-ритейла. Занимает розничной торговлей обувью, аксессуарами и сопутствующими товарами. Компания насчитывает более 700 магазинов в 232 городах России.

Среди инвесторов не так популярна. Основной ажиотаж наблюдался после заявлений руководства о намерении провести допэмиссию акций по цене намного выше текущей. Сама допэмиссия негативный момент. В первую очередь это размытие долей, что приводит к уменьшению доходности акционеров и уменьшению дивидендной доходности на одну акцию.

Компанию нельзя назвать защитным активом. В период пандемии магазины были закрыты. Это повлекло падение доходов, а снижение покупательской способности негативно влияет на результаты компании.

За первое полугодие 2020 года выручка упала на 26,4% до 4 млрд рублей. Операционные расходы остались на уровне прошлого года, а финансовые расходы, в виде процентов по кредиту, наоборот выросли. Также компания сформировала резерв по ожидаемым кредитным убыткам в сумме 0,4 млрд рублей. Все это привело к убытку за полугодие в размере 0,31 млрд рублей, против прибыли годом ранее.

( Читать дальше )

Блог им. point_31 |АЛРОСА - позабытая, но несломленная

- 10 сентября 2020, 18:41

- |

Всеми позабытая и похороненная АЛРОСА сегодня в лидерах роста. Поводом для такого скачка послужил отчет о продажах компании за август. Даже на фоне стагнации отрасли и цен на алмазы, компании удалось показать хорошие результаты. Драйвером послужили отложенные продажи.

В августе текущего года АЛРОСА реализовала алмазно-бриллиантовой продукции на сумму $216,7 млн. Это выше показателей 2019 года на целых 19%. По сравнению с июлем 2020 года продажи выросли в 10 раз. Такие цифры превышают все ожидания аналитиков. Партнеры АЛРОСА, которые воздерживались от покупок большими партиями, потихоньку приходят в себя после пандемии и в августе решили восполнить запасы.

Вот, как комментирует результаты зам гендира АЛРОСА Евгений Агуреев:

«На фоне постепенного восстановления спроса на ювелирные изделия с бриллиантами, который наблюдался в последние месяцы, особенно в США и Китае, а также снижения уровня запасов продукции в ритейле и мидстриме, мы отмечаем увеличение спроса на алмазы…»

Всего в январе-августе продажи составили $1,24 млрд, против $2,2 млрд в 2019 году. Первый и второй квартал внесли свои коррективы. О проблемах в отрасли я писал ранее. Это и падение цен на алмазы, и кризис в огранкой отрасли в Индии. Наконец, развитие рынка синтетических алмазов. Все это органические проблемы, которые влияют на компанию долгие годы. А вот пандемия, карантин, закрытие аукционов — напрямую завалили продажи первого полугодия.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс