Блог им. point_31 |Лукойл и «розовые очки» аналитиков

- 15 августа 2022, 21:14

- |

Компании нефтегазового сектора всегда считались лакомым кусочком для отечественных инвесторов, а Лукойл — одной из лучших идей. Сейчас я скептически смотрю на эту историю, но аналитики наперебой кричат о безмерном потенциале роста. В этой статье хочу свести всю информацию к единому знаменателю.

А начну с комментария одного из аналитиков. «Мы продолжаем рассматривать акции Лукойла и Татнефти, как наиболее интересные с фундаментальной точки зрения защитные бумаги нефтегазового сектора» — Корнеев Александр, Газпромбанк.

Во-первых, я бы посоветовал Александру не разбрасываться голословными утверждениями. Ему бы стоило учитывать свою должность аналитика Газпромбанка. Называть акции нефтегазовых компаний «защитными» по крайней мере не профессионально.

Напомню, что Лукойл является классическим экспортером, доля продаж на экспорт которого превышает 83%. Основные продажи приходятся на Швейцарию с долей 48,8%, США 12,7% и Сингапур 6,6%. В рамках шестого пакета санкций, ЕС согласовало эмбарго на импорт российской нефти морским путем. Именно этот канал продаж является ключевым для Лукойла.

( Читать дальше )

- комментировать

- ★7

- Комментарии ( 17 )

Блог им. point_31 |Меняем доллары на юани. Сбербанк все еще жив

- 14 августа 2022, 10:55

- |

Друзья, рад представить вам очередное видео с фрагментом вебинара от 11 августа, который я проводил для подписчиков ИнвестТема Premium. Сегодня разберемся со всеми валютными инструментами на бирже, доступными в юанях. Поговорим о том, зачем вообще уходить из долларов в китайскую валюту, а также актуализируем идею в Сбербанке. Кажется мне, что она еще жива.

( Читать дальше )

Блог им. point_31 |X5 Retail Group и «налог на выход»

- 13 августа 2022, 14:41

- |

Пару недель назад мы с вами разбирали операционный отчет Пятерочки. Тогда выделили основные апсайды. Сегодня же хочу пробежаться по отчету МСФО и взглянуть на расходную его часть. Именно эти отчеты раскрывают реальное положение дел в компании, играют ключевую роль в моей системе принятия решений, и надеюсь в вашей.

Итак, выручка за отчетный период выросла на 18,8% до 1,3 трлн рублей. Основной вклад по-прежнему вносит Пятерочка, занимая долю в 82% от общей выручки. Отличную динамику показывает «Чижик» — сеть жестких дискаунтеров. Это самый маржинальный бизнес, но его доля не превышает 1%. Низкорентабельная Карусель успешно трансформируется в Перекрестки.

Операционные расходы растут на 13,9% год к году, уступая по динамике выручке. Также компания получила доход от курсовых разниц в размере 2,9 млрд рублей, благодаря переоценке валютных обязательств и за счет укрепления рубля. В итоге чистая прибыль выросла на 29,7% до 29,3 млрд рублей.

( Читать дальше )

Блог им. point_31 |Итоги недели на рынке РФ

- 13 августа 2022, 11:02

- |

🇷🇺 Невыразительным ростом закончилась неделя на рынке РФ. Хоть Индекс Мосбиржи фактически и прибавил 4,53%, но все еще остался в диапазоне прошлой недели. Без значимых драйверов роста, склиз вниз еще возможен, а позитив рынку обеспечила лишь отмена доступа дружественных нерезидентов.

На фоне дедолларизация, деевровизации и прочих «де…», начинаю присматриваться к китайской валюте. Юань полностью коррелирует с долларом через кросс-курсы, поэтому интерес к этой валюте обусловлен лишь токсичностью доллара. В целом пора снова начинать хеджировать валютные риски.

Правда хранить цифровой юань придется либо в самой валюте без процентов, либо в облигациях Русала, номинированных в юанях. С купонным доходом в 3,8%, они становятся единственным инструментом, который доступен. Для любителей корпоративных облигации выбор может пасть на БО06 и БО05.

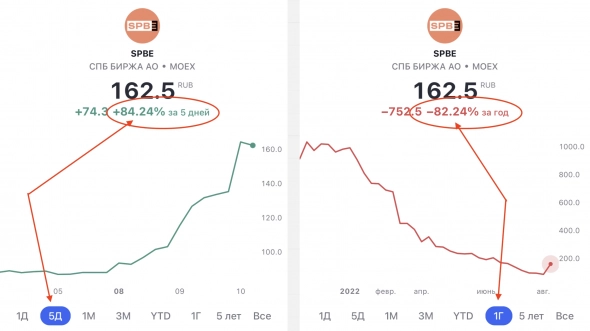

В лидеры роста недели врываются бумаги СПБ Биржи и некоторые расписки. Если первые устроили

( Читать дальше )

Блог им. point_31 |Текущая ситуация на рынке

- 11 августа 2022, 07:43

- |

Индекс Мосбиржи в среду подрос на 0,7%. В лидерах роста были золотодобытчики и транспортные компании. Производители желтого металла были сильно перепроданы в последние месяцы и назрела техническая коррекция. Цены на драгметалл растут последние 4 недели, а золотодобытчики всё это время падали и на рынке образовалась дивергенция, которую сейчас начинают отыгрывать. Бумаги Polymetal по итогам торгов потяжелели на 20,9%, а Полюса на 4,7%.

Среди транспортных компаний неплохо смотрятся Группа FESCO и Globaltrans. Первая является бенефициаром роста товарооборота между Россией и Китаем, который по итогам января-июля вырос на 29% г/г. От Globaltrans инвесторы ждут позитивной финансовой отчётности за первое полугодие, публикация которой намечена на конец августа. Ставки аренды полувагонов хоть и снижались последние два месяца, но по-прежнему в 2 раза выше, чем годом ранее, что позволит компании получить хороший профит.

📈НОВАТЭК продолжает отыгрывать ценовое ралли на рынке природного газа. Конкуренция между Европой и Азией за поставки СПГ набирает обороты и будет усиливаться с каждым днем, поскольку через 2 месяца начнется отопительный сезон, что толкает вверх цены на голубое топливо. НОВАТЭК, в отличие от Газпрома, не обманул миноритариев с дивидендами и обещает сохранить практику промежуточных выплат акционерам.

USDRUB по-прежнему торгуется чуть выше отметки 60. Предпосылок для девальвации рубля в этом месяце не видно. Центробанк опубликовал отчет по платежному балансу за июль, где вновь зафиксировал рекордный профицит счета текущих операций. Вроде бы должна быть иная ситуация, поскольку объемы поставок природного газа в Евросоюз сократились, а ценник на нефть упал на 5%, но профицит растет как на дрожжах.

💰Распадская сегодня опубликует финансовые результаты за полугодие. На прошлой неделе отчитался EVRAZ, который отрапортовал о росте выручки своего угледобывающего дивизиона на 132,2% до $1,9 млрд. Поскольку компания не может выплачивать дивиденды из-за иностранной прописки мажоритария, то не исключено, что менеджмент может анонсировать buy back на фоне отсутствия чистого долга.

❗️Не является инвестиционной рекомендацией

( Читать дальше )

Блог им. point_31 |Юнипро списала всю прибыль

- 10 августа 2022, 21:08

- |

Электроэнергетический сектор в 2022 году оказался в огне. Кто бы мог подумать, что компании сектора столкнутся с рисками, связанными со структурой акционеров. Тем не менее продолжаем изучать компании и их отчеты. На этот раз Юнипро порадовал нас публикацией своего отчета и расстроил результатами. Давайте разбираться.

Итак, выручка компании за первое полугодие выросла на 22% до 51,4 млрд рублей. Рост энергопотребления стал драйвером для выработки электроэнергии и цен РСВ, которые проиндексировались на 3% за период. Березовская ГРЭС внесла свою лепту благодаря сохраняющимся платежам по договору о предоставлении мощности (ДПМ) и максимальному росту выработки электроэнергии.

На этом позитивные моменты заканчиваются. Погружаемся в расходную часть. За 6 месяцев операционные расходы выросли на 72% до 54,7 млрд рублей, что полностью сожрало всю прибыль. И проблема даже не в расходах на топливо, которые увеличились до 21,9 млрд рублей за счет повышения цен на энергоносители на внешних и внутренних рынках. Главный вопрос в обесценении основных средств и нематериальных активов в отчетном периоде на сумму 19,8 млрд рублей.

Основной вклад в переоценку внесла Березовская ГРЭС, активы которой в сумме 18,2 млрд отнесли к убыткам. Если скорректировать показатели на неденежную статью расходов, то получим 17,7 млрд рублей прибыли против 8,5 ярдов годом ранее.

Также негативным моментом является структура акционеров. Основным мажоритарием с долей в 83,7% является финская Fortum через свою дочку — немецкую Uniper. Подробности выхода недружественного собственника не ясны, как и возможная цена выкупа по оферте. Для акционеров очень важный момент, ведь компания должна предложить оферту своим акционерам в случае выкупа по средней цене за последние 6 месяцев.

Дивиденды компания также не может выплатить, так как основной акционер — нерезидент. Поэтому инвестиционную идею искать в Юнипро не представляется возможным. Спекулировать и ждать отскока к цене оферты крайне рискованно. Несмотря на сильные скорректированные результаты, лучше дождаться раскрытия информации по списаниям и судьбе выкупа у немецкой Uniper.

❗️Не является инвестиционной рекомендацией

( Читать дальше )

Блог им. point_31 |Танцы на костях отечественных инвесторов

- 10 августа 2022, 12:39

- |

Вот это я понимаю история роста СПБ Биржи. За неделю акции прибавили больше 84% капитализации. Только вот это слабое утешение для тех инвесторов, которых втянули в IPO по цене выше текущих значений на 82% (это учитывая даже текущий рост). Бизнес компании почти разрушен, а на руинах орудуют стервятники… Без идей по компании. Манипуляция, не более.

Блог им. point_31 |Магнит продолжает уверенный рост

- 09 августа 2022, 21:17

- |

В текущее время, когда рынок лихорадит от кризиса, а экспортеры испытывают трудности из-за валютных ограничений и укрепления рубля, инвесторы находятся в поисках «тихой гавани». Понятно, что на таком рынке трудно найти «тихую», но вот в качестве гавани можно обратить внимание на ритейл. Как раз Магнит выпустил отчетность за первое полугодие.

Общая выручка выросла на 39% г/г с учетом результатов “Дикси” и на 19% без. Стоит отметить, что продуктовый ритейл пусть и не сильно, но обгоняет официальную инфляцию по LFL продажам. С учетом инвестиций – открытие новых магазинов и покупка сетей, к инфляции получается хорошая премия.

Торговая площадь показала прирост на 19,5%, если не считать “Дикси”, то на 9%. В основном идет ставка на Магазины у дома, а супермаркеты продолжают сокращаться. В целом ничего нового, подобный тренд существует уже давно.

В настоящий момент

( Читать дальше )

Блог им. point_31 |Норникель и его успехи в 2022 году

- 08 августа 2022, 21:21

- |

Июнь месяц отметился рекордным уровнем экспорта российского палладия в Китай. 77,6 тыс. унций в июне против 17,6 тыс. годом ранее. При этом «недружественные» страны продолжают закупать наши редкорудные металлы. С производственными показателями у Норникеля все хорошо. Производство всех металлов растет, особенно никеля. Плюс 26% за полугодие. Сегодня давайте разберемся с финансовыми показателями.

Итак, выручка компании растет несмотря на санкционные ограничения. За период прибавила 4,1% до 665,6 млрд рублей. Устранение последствий аварий на рудниках «Октябрьский» и «Таймырский» и Норильской обогатительной фабрике позволяют нарастить продажи. Перестройка логистических цепочек также благоприятна для бизнеса.

Себестоимость реализованных металлов растет вслед за выручкой. За 6 месяцев добавила 25,3%, что снизило валовую прибыль. Значимый вклад в финансовый результат внесли курсовые переоценки долговых обязательств на фоне укрепления рубля в сумме 171,6 млрд рублей. Благодаря этому Норникелю удалось нарастить чистую прибыль на 19,4% до 378 ярдов.

Отличные показатели на фоне остальных экспортеров. Только надо учесть, что большую часть прибыли составили неденежные статьи доходов. Важным моментом является рост средних цен реализации. Цена палладия на спотовом рынке на NYMEX уже находится на своих средних за последний год значениях в пределах $2128 за тройскую унцию. Напомню, что это гораздо выше уровней 2018-2020 годов. Цены на никель и медь чуть слабее, но именно палладий играет ключевую роль в выручке.

💰Камнем преткновения могут служить дивиденды. В конце года заканчивается соглашение с Русалом по дивидендам. Инвесторам стоит готовиться к снижению уровня выплат. Если за 2021 год мы получили рекордную сумму в 2689,39 рублей на акцию, что составило 12,1% доходности, то за 2022 мы увидим кратное падение.

Норникель один из немногих экспортеров продолжает публиковать отчет и не стесняется своих результатов. Это не удивительно, ведь выручка и прибыль показывают хороший прирост. Пока нет поводов для паники и выхода из акций, но именно дивидендный фактор может задержать рост котировок. Весь вопрос в вашей стратегии. Есть ли у вас время ждать восстановления? Не знаю, как вы, а я хотел бы переждать сложный период оставаясь акционером компании.

❗️Не является инвестиционной рекомендацией

( Читать дальше )

Блог им. point_31 |"Нервным" инвесторам посвящается

- 06 августа 2022, 11:06

- |

Панические настроения на рынке РФ привели к просадке за неделю на 7,21% по индексу. Вызваны они были опасениями выхода «дружественных» нерезидентов из наших активов 8 августа. Только вот инвесторы забыли, что объем торгов этих самых нерезидентов не превысил бы и 1%. Да и почему они должны были сразу выходить из активов? Одним из вариантов было сохранение долей владения в наших компаниях.

💬 К тому же в пятницу вечером стало известно, что для предоставления доступа клиентам-нерезидентам на фондовый рынок Мосбирже требуется дополнительная настройка биржевых систем, чтобы это не значило. Впечатлительным инвесторам можно выдохнуть и провести выходные в приподнятом настроении в ожидании позитивного открытия понедельника.

Весь нефтегазовый сектор оказался в красной зоне. Наиболее капиталоемкие теряли больше других. Именно в них, по мнению «нервных» инвесторов, находятся нерезиденты с табличками «exit». Газпром похудел за неделю на 9,4%, Роснефть на 8,6%, Новатэк 7,3%. Сургутнефтегаз живет своей жизнью и теряет всего 1% по префам.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс