Блог им. point_31

Лукойл и «розовые очки» аналитиков

- 15 августа 2022, 21:14

- |

Компании нефтегазового сектора всегда считались лакомым кусочком для отечественных инвесторов, а Лукойл — одной из лучших идей. Сейчас я скептически смотрю на эту историю, но аналитики наперебой кричат о безмерном потенциале роста. В этой статье хочу свести всю информацию к единому знаменателю.

А начну с комментария одного из аналитиков. «Мы продолжаем рассматривать акции Лукойла и Татнефти, как наиболее интересные с фундаментальной точки зрения защитные бумаги нефтегазового сектора» — Корнеев Александр, Газпромбанк.

Во-первых, я бы посоветовал Александру не разбрасываться голословными утверждениями. Ему бы стоило учитывать свою должность аналитика Газпромбанка. Называть акции нефтегазовых компаний «защитными» по крайней мере не профессионально.

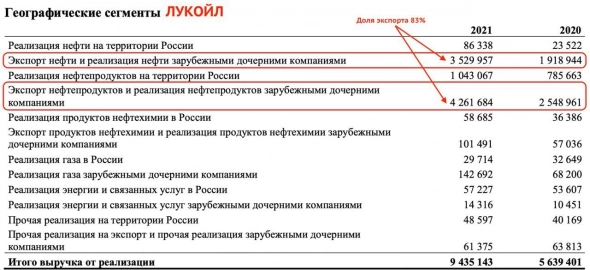

Напомню, что Лукойл является классическим экспортером, доля продаж на экспорт которого превышает 83%. Основные продажи приходятся на Швейцарию с долей 48,8%, США 12,7% и Сингапур 6,6%. В рамках шестого пакета санкций, ЕС согласовало эмбарго на импорт российской нефти морским путем. Именно этот канал продаж является ключевым для Лукойла.

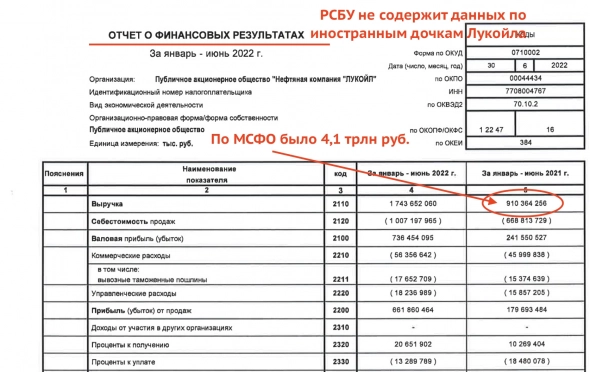

Еще одним базисом аналитиков является отличный отчет компании по РСБУ за первое полугодие. По нему Лукойл нарастил выручку почти в 2 раза до 1,74 трлн руб., а прибыль выросла вообще в 3,6 раза до 0,5 трлн рублей.

Но и тут я могу найти слабые места. Учитывать отчет РСБУ при разборе экспортера неправильно. РСБУ не содержит данных по дочкам Лукойла, на которые приходится львиная доля продаж. К примеру, выручка компании по МСФО за аналогичный период 2021 года составила 4,1 трлн против 0,9 трлн по РСБУ. Именно поэтому притягивать цифры к носу нельзя. Объем продаж снизится кратно и может быть лишь частично компенсирован ценой на нефть.

Она, к слову, оказалась всего на 33% выше, чем за январь – июнь 2021 года. Если предположить, что экспорт будет схлопываться во втором полугодии, то результаты окажутся куда хуже, чем аналитики могли себе представить. Причем я не исключу, что продажа нефтепродуктов продолжается. Недавно выходила статья на Bloomberg о том, что Европа тайно импортирует нефть из России. Только хватит ли этого для роста?..

Все это не дает мне повода рассматривать компанию в свой инвестиционный портфель. Компанию, чей экспорт может быть разрушен, показатели могут значительно просесть, а возврат инвестиций через дивиденды отложится на неопределённый срок. Считаю текущие значения справедливыми для акций Лукойла, без значимых апсайдов.

*Не является инвестиционной рекомендацией

Непредвзятая аналитика у меня в блоге ИнвестТема. Подписывайтесь!

- 15 августа 2022, 21:39

- 15 августа 2022, 21:50

- 15 августа 2022, 21:58

- 15 августа 2022, 21:59

- 15 августа 2022, 23:16

- 15 августа 2022, 23:08

- 15 августа 2022, 23:30

- 16 августа 2022, 20:33

- 15 августа 2022, 23:44

- 16 августа 2022, 00:13

- 16 августа 2022, 03:17

- 16 августа 2022, 04:26

- 16 августа 2022, 09:42

- 16 августа 2022, 10:10

- 16 августа 2022, 11:28

- 16 августа 2022, 14:20

- 21 августа 2022, 19:06

теги блога Владимир Литвинов

- Fix Price

- Globaltrans

- IMOEX

- IPO

- IPO 2024

- Mail.Ru Group

- Ozon

- Polymetal

- Positive Technologies

- SWOT-анализ

- VK

- X5

- X5 Retail Group

- Акрон

- акции

- Алроса

- анализ

- аналитика

- Астра

- АФК Система

- аэрофлот

- банки

- Башнефть

- Белуга Групп

- Владимир Литвинов

- ВТБ

- газпром

- Газпромнефть

- ГМК НорНикель

- Группа Позитив

- Делимобиль

- Детский мир

- дивиденды

- доллар

- Доллар рубль

- займер

- золото

- инвестиции

- ИнвестТема

- Индекс

- Индекс МБ

- Индекс Московской Биржи

- ИнтерРАО

- итоги недели

- криптовалюта

- Лента

- ЛСР

- Лукойл

- Магнит

- ММК

- мосбиржа

- Московская биржа

- МСФО2018

- мсфо2019

- мтс

- МТС банк

- нефть

- НЛМК

- НМТП

- НОВАТЭК

- норникель

- обзор рынка

- облигации

- отчетность

- отчеты МСФО

- ПИК

- Полиметалл

- Полюс

- Полюс Золото

- прогноз по акциям

- Проект "30 вопросов Смарт-Лабу"

- Распадская

- роснефть

- Россети Ленэнерго

- Ростелеком

- Русагро

- Русал

- Русгидро

- Самолет

- сбербанк

- северсталь

- Сегежа групп

- Селигдар

- смартлаб

- Совкомфлот

- сургутнефтегаз

- татнефть

- технический анализ

- Тинькофф

- Тинькофф Банк

- ТМК

- Транснефть

- трейдинг

- форекс

- ФосАгро

- фьючерс mix

- ЮГК Южуралзолото

- Юнипро

- Яндекс

- Яндекс компания