Блог компании БКС Мир инвестиций |Максимум устойчивости: компании с низким долгом

- 04 декабря 2024, 10:59

- |

В условиях высоких процентных ставок неуклонно набирают популярность компании с низкими показателями долговой нагрузки. В материале собрали подборку из таких компаний.

Подборка из бумаг

Долг бывает отрицательным?

Показатель Чистый долг/EBITDA может принимать отрицательные значения, когда на счетах компании больше денежных средств, чем долговых обязательств. В таком случае компания может полностью расплатиться по своим долгам.

Лукойл

Крупнейшая частная российская нефтяная компания, вторая по объемам нефтедобычи в России после Роснефти.

Чистый долг/EBITDA — отрицательный.

Взгляд БКС: «Позитивный», цель на год — 9300 руб./ +37%

Татнефть

Одна из крупнейших вертикально-интегрированных российских нефтяных компаний.

Чистый долг/EBITDA — отрицательный.

Взгляд БКС: «Позитивный», цель на год — 830 руб./ +53%

Транснефть ап

Российская транспортная монополия, оператор магистральных нефтепроводов России.

Чистый долг/EBITDA — отрицательный.

( Читать дальше )

- комментировать

- ★9

- Комментарии ( 5 )

Блог компании БКС Мир инвестиций |Сильные акции при высоких ставках

- 03 декабря 2024, 17:06

- |

Индекс МосБиржи обновил полуторагодовое минимальное значение в ноябре. Его текущий уровень на четверть ниже майского максимума. Рынок акций остается дешевым в условиях высоких процентных ставок. Какие компании выигрывают от такой конъюнктуры?

Надо понимать, что резкая просадка курса акций надежных компаний увеличивает их привлекательность по мультипликаторам.

Приведенный график указывает: текущий коэффициент P/E Индекса МосБиржи — на уровне 3,4x — находится на 44% ниже среднего значения за 2013–2024 гг., составившего 6,1x.

( Читать дальше )

Блог компании БКС Мир инвестиций |Дивидендные отсечки с двузначной доходностью

- 03 декабря 2024, 10:42

- |

Хэдхантер

Крупнейшая российская компания интернет-рекрутмента с более 55 млн резюме соискателей и клиентской базой из полумиллиона компаний.

• Дивидендная доходность — 21,8%.

• Размер дивидендов на акцию — 907 руб.

• Последний день для покупки — 16 декабря 2024 г.

ЭсЭфАйДиверсифицированный холдинг, инвестирующий в крупные доли промышленных и розничных компаний, таких как Европлан, ВСК и М.Видео.

• Дивидендная доходность — 17%.

• Размер дивидендов на акцию — 227,6 руб.

• Последний день для покупки — 20 декабря 2024 г.

Новошип ао / Новошип ап

Одна из крупнейших в России судоходных компаний, основной деятельностью которой является морская перевозка нефти, а также темных и светлых нефтепродуктов.

( Читать дальше )

Блог компании БКС Мир инвестиций |Акции для активных трейдеров на декабрь 2024

- 02 декабря 2024, 16:09

- |

Цикл статей «Наиболее подходящие акции для активных трейдеров» продолжается. Оценим волатильность рынка в ноябре, спрогнозируем динамику Индекса МосБиржи на декабрь, обозначим вероятный курс самых турбулентных бумаг.

Давно не было так страшно

В ноябре рынок пережил шок — обвал Индекса МосБиржи на минимумы весны 2023 г. сопровождался резким всплеском волатильности. В моменте бенчмарк акций подлетал к 2426 п. Индекс страха RVI, российский аналог американского индекса волатильности VIX, обновил двухлетние максимумы и был у 70 п. Среднее значение RVI на относительно спокойном рынке около 30 п., а когда паника, индикатор биржевого риск-сентимента взлетает вертикально.

Помесячная волатильность Индекса МосБиржи тоже сильно расширилась и поднялась в область максимальных значений с 2022 г. На фоне обострения на геополитическом фронте, новых санкций против банков, высокого риска очередного поднятия ключевой ставки ЦБ и повышения налогов в нефтегазовом секторе у рынка в ноябре почти не было шансов подрасти. Хотя под занавес периода наблюдаем технический отскок на фоне экстремальной перепроданности рынка. Бенчмарк завершает месяц практически без потерь.

( Читать дальше )

Блог компании БКС Мир инвестиций |3 бумаги на неделю. У индекса есть все шансы на рост

- 02 декабря 2024, 10:42

- |

На прошлой неделе Индекс МосБиржи обновил полуторагодовой минимум и в моменте достигал 2426. При этом фундаментальные факторы давления сохраняют силу и не позволяют расценивать текущий отскок широкого рынка как сигнал о развороте тренда. Сейчас все еще стоит проявлять осторожность при подборе бумаг, уделяя особое внимание уровню долговой нагрузки.

• Интер РАО: рост на хорошей отчетности.

• Банк Санкт-Петербург: цена акций нашла поддержку на историческом уровне.

• НЛМК: новое препятствие для нисходящего тренда.

Интер РАО

Акции Интер РАО сохраняют сильные перспективы роста после публикации позитивной отчетности за III квартал. С точки зрения технического анализа бумаги начали развивать отскок от нижней границы полос Боллинджера и будут привлекательными в течение недели. Кроме того, бумаги сейчас выглядят как способ защититься от роста процентной ставки, учитывая высокую долю процентных доходов.

Ожидаем, что к пятнице акции Интер РАО будут торговаться в диапазоне 3,895–3,9495 руб. (рост 2–3,4%).

( Читать дальше )

Блог компании БКС Мир инвестиций |Три акции новичкам для покупки после сильной коррекции

- 29 ноября 2024, 10:28

- |

Одной из лучших стратегий для заработка является покупка подешевевших акций после коррекции. Индекс МосБиржи от максимумов мая потерял более 30% — так случается нечасто и дает хорошие уровни для входа новым участникам рынка. Выделяем ряд ликвидных бумаг с существенным потенциалом роста.

HeadHunter — лидер онлайн-поиска персонала в России. Компания выступает бенефициаром низкого уровня безработицы и возросшей конкуренции за рабочую силу в РФ.

• Сильные ожидания на 2024 г. Повышение конкуренции за персонал в РФ стало ключевым драйвером позитивных финансовых результатов за 2023 г. и за три квартала 2024 г.

• Эмитент возобновляет дивидендные выплаты после завершения редомициляции в РФ. Реестр акционеров для получения дивидендов за 9 месяцев 2024 г. закроется 17 декабря. Их величина составит 907 руб. на акцию, или около 22,4% от текущей цены.

• Акции торгуются с дисконтом по мультипликатору P/E — 8–9x, против среднеисторического 12,6x.

• Компания показала сильный отчет за III квартал 2024 г. Чистая прибыль за указанный период возросла в 2,3 раз г/г.

( Читать дальше )

Блог компании БКС Мир инвестиций |5 перспективных акций на декабрь

- 28 ноября 2024, 17:09

- |

Российский рынок обновил минимумы и вчера совершил мощный рывок вверх. Возможности закупиться акциями на самом дне выпадают редко. При этом по фундаментальным показателям рынок все еще выглядит дешево.

Лучший момент для покупки акций

Фондовый рынок сейчас очень дешевый: мультипликатор P/E (отношение капитализации к прибыли) упал до 3,4х, а дивдоходность по индексу выросла до 11%.

Рассмотрим перспективные бумаги на декабрь.

Гигант расправляет плечи

Газпром

«Позитивный» взгляд. Цель на год 190 руб. / +58%

• Компания освобождена от надбавки к НДПИ на 2025 г. и, по нашим оценкам, сможет выплатить скромные дивиденды, поскольку долговая нагрузка будет ниже порога в 2,3x.

• В Европе прогнозируется рекордно холодная зима, из-за чего объемы потребления газа вырастут, а цены могут сильно подняться из-за трудности в поставках.

• Бумаги Газпрома сильно недооценены. Капитализация акций компании упала ниже стоимости ее «дочек», сейчас бумаги торгуются с мультипликатором P/E в 5,5x — на 10% ниже десятилетнего среднего значения.

( Читать дальше )

Блог компании БКС Мир инвестиций |Рынок потерял более 30%: краткосрочные страхи и долгосрочные возможности

- 28 ноября 2024, 10:39

- |

Индекс МосБиржи ушел ниже 2500 п. и обновил минимумы за полтора года. От максимумов мая падение превысило 30%. Несмотря на текущую слабость рынка, долгосрочные инвесторы используют такие моменты для наращивания позиций по привлекательным ценам.

Как часто такое происходит

Столь затяжные и сильные коррекции — нечастое явление. За последние 20 лет можно выделить пять волн снижения свыше 30% по индексу, которые всякий раз завершались динамичным восстановлением.

По статистике снижения на более чем 10% происходят на российском рынке с периодичностью в 290 дней. По окончании коррекции начинается бурный рост, за который в течение 50 торговых дней индекс прибавляет свыше 15%. Амплитудные снижения, в районе 20%, в среднем длятся около 150 дней.

Дешевый рынок

Существенная недооценка российских бумаг по-прежнему сохраняется. Текущий P/E принимает значение в 3,4x, что на 44% ниже среднего значения в 6,1x.

( Читать дальше )

Блог компании БКС Мир инвестиций |Портфели БКС. Аутсайдеры за три месяца обвалились на 12%

- 27 ноября 2024, 10:36

- |

Индекс МосБиржи продолжает торговаться возле нижней границы бокового диапазона в 2500 пунктов. Однако сейчас в устойчивости нижней границы уверенности нет: после последних двух отскоков негатива на рынке только прибавилось. Если поддержка не устоит, следующая цель находится у отметки 2415 п.

Главное

• Краткосрочные идеи оставляем без изменений.

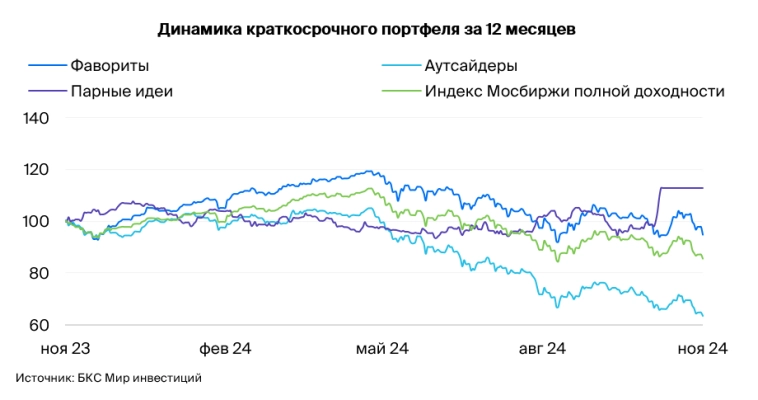

• Динамика портфеля за последние три месяца: фавориты просели на 3%, Индекс МосБиржи снизился на 4%, аутсайдеры упали на 12%.

Краткосрочные фавориты: причины для покупки

Московская Биржа

Сильные показатели за III квартал по МСФО: высокие процентные ставки поддерживают чистые процентные доходы и прибыль. Текущий 2024 г. стал рекордным по прибыли, что дает хорошие ожидания по дивидендам.

OZON адр

Результаты за III квартал показали улучшение рентабельности и умеренную долговую нагрузку. По мнению аналитиков БКС, хорошая отчетность могла снизить беспокойство рынка о финансовом положении компании. Поэтому краткосрочно ждем от бумаги опережающей динамики. Основной риск для идеи — настроения на рынке акций в целом.

( Читать дальше )

Блог компании БКС Мир инвестиций |Куда реинвестировать дивиденды и купоны

- 26 ноября 2024, 16:03

- |

Один из ключевых моментов при инвестировании — правильный выбор инструментов. При грамотном соблюдении пропорций портфель будет расти, а поступающие купоны и дивиденды принесут дополнительный доход. Реинвестирование прибыли в надежные акции может кратно увеличить капитал.

Проанализировали российский фондовый рынок и выделили фаворитов:

- МТС

- ЛУКОЙЛ

- Татнефть-ао

- Сбербанк-ао

- Сургутнефтегаз-ап.

Акции исторически показывают хороший рост и на горизонте нескольких лет могут не только увеличить размер портфеля, но и значительно обогнать инфляцию.

Подробнее о текущей подборке

МТС

Взгляд БКС: «Нейтральный». Цель на год — 250 руб./ +45%.

Компания работает в одном из самых устойчивых секторов и может дополнительно расти за счет рекламного и банковского сегментов. Долговая нагрузка, согласно последнему отчету, все еще остается на комфортном уровне, несмотря на увеличение. За счет этого дивиденд может быть ниже, чем предыдущие выплаты. Однако дивидендная доходность по акциям МТС все равно находится в топе по рынку.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал