Блог компании БКС Мир инвестиций | Портфели БКС. Аутсайдеры за три месяца обвалились на 12%

- 27 ноября 2024, 10:36

- |

Индекс МосБиржи продолжает торговаться возле нижней границы бокового диапазона в 2500 пунктов. Однако сейчас в устойчивости нижней границы уверенности нет: после последних двух отскоков негатива на рынке только прибавилось. Если поддержка не устоит, следующая цель находится у отметки 2415 п.

Главное

• Краткосрочные идеи оставляем без изменений.

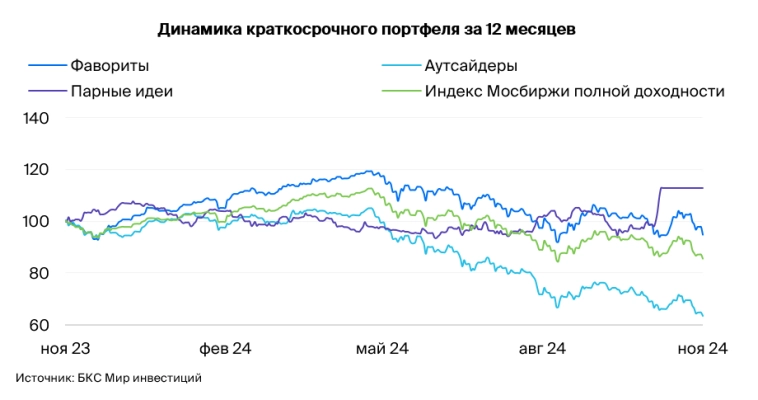

• Динамика портфеля за последние три месяца: фавориты просели на 3%, Индекс МосБиржи снизился на 4%, аутсайдеры упали на 12%.

Краткосрочные фавориты: причины для покупки

Московская Биржа

Сильные показатели за III квартал по МСФО: высокие процентные ставки поддерживают чистые процентные доходы и прибыль. Текущий 2024 г. стал рекордным по прибыли, что дает хорошие ожидания по дивидендам.

OZON адр

Результаты за III квартал показали улучшение рентабельности и умеренную долговую нагрузку. По мнению аналитиков БКС, хорошая отчетность могла снизить беспокойство рынка о финансовом положении компании. Поэтому краткосрочно ждем от бумаги опережающей динамики. Основной риск для идеи — настроения на рынке акций в целом.

Яндекс

Ждем динамику акции лучше Индекса МосБиржи, учитывая сильные результаты за III квартал, прибыльность и низкую долговую нагрузку компании. Настроения на рынке акций в целом несут основной риск для идеи.

Татнефть

Представляет интерес для инвесторов как ставка на восстановление привлекательности нефтегазового сектора, которая в последний месяц сильно снизилась. Котировки могут вырасти при возникновении дивидендного сюрприза в виде повышения коэффициента дивидендных выплат до 75–90% в 2024 г. Факторы поддержки для финансовых показателей компании — сильный баланс и высокий производственный потенциал, который будет реализован в случае смягчения ограничений ОПЕК+.

Полюс

Цены на золото вновь перешли к росту и прибавили за неделю 5% на фоне эскалации геополитических рисков, что позитивно для Полюса. Помимо золота, дополнительной поддержкой для акций выступят предстоящие рекордные дивиденды. Ожидаем также сильные финансовые результаты за II полугодие 2024 г.

Хэдхантер

Ждем, что ключевым катализатором для бумаги будет закрытие 17 декабря реестра для получение специального дивиденда с дивдоходностью 22%. Финансовые результаты компании за III квартал 2024 г. также были сильными.

И хотя экономическая неопределенность выросла, спрос на услуги компании в последние месяцы был стабильным. Кроме того, у Хэдхантера действует программа выкупа акций с рынка для поддержания котировок.

Краткосрочные аутсайдеры: причины для продажи

Транснефть ап

Правительство намерено увеличить налог на прибыль компании с нового стандарта в 25% до 40%. При прочих равных условиях это приведет к сокращению чистой прибыли и дивидендов на 20% после выплаты дивидендов за 2024 г. следующим летом. Акции компании находились под сильным давлением с момента появления новостей. Считаем, что краткосрочно префы Транснефти могут отставать от рынка, если только решение по налогу не будет отменено, что маловероятно, но исключать нельзя.

Распадская

Краткосрочный негатив на внутреннем рынке угля сохраняется на фоне падения активности в секторе стали. Полагаем, что это будет оказывать давление на акции Распадской.

ММК

Высокие процентные ставки в экономике давят на внутренний спрос на сталь, который, по нашим оценкам, снизится на 4–5% в этом году. Последний, IV квартал, будет таким же непростым для ММК, как и III квартал. Прогнозируемое аналитиками БКС падение спроса на сталь в IV квартале на 11% продолжит оказывать давление на котировки ММК. Полагаем, что до конца декабря акция может упасть в цене еще на 5–8%. Низкая рентабельность бизнеса также ограничивает экспортный потенциал компании.

РусГидро

Отрицательный свободный денежный поток снижает вероятность выплаты дивидендов не только за пропущенный 2023 г., но и в последующие периоды. Высокий долг, значительная доля которого под переменную процентную ставку, также будет негативно сказываться на финансовых результатах компании.

ОГК-2

Окончание проектов с повышенной выплатой за мощность может увести в убыток по итогам 2025 г. Компания ухудшила раскрытие вместе с другими компаниями Газпром энергохолдинга, поэтому не видим текущих результатов. Тем не менее прогнозируем снижение финансовых показателей в 2024–2025 гг., что в свою очередь, должно негативно сказываться на котировках компании.

ВК

У компании высокая долговая нагрузка и чистый убыток по результатам за 2023 г. и I полугодие 2024 г. Это делает ее более чувствительной к высоким процентным ставкам в РФ. Выручка росла неплохим темпом в III квартале, но без данных по рентабельности этот рост малопоказателен. Не ждем позитивных новостей для бизнеса краткосрочно.

Компания снизила уровень раскрытия, что негативно для инвестиционной привлекательности компании среди компаний-аналогов. Снижение ипотечных выдач ухудшает спрос и возможности поддерживать продажи в сегменте масс-маркет.

Готовое решение

Инвесторы могут обратить внимание на готовый портфель, который находится под регулярным контролем экспертов, — «Лидеры рынка». Ожидаемая доходность стратегии из перспективных акций российских компаний составляет 25%.

Бесплатный шорт на три месяца

Если вы совершите сделку шорт до 31 декабря 2024 г., то три месяца после этого сможете открывать короткие позиции без платы за перенос. Максимальная сумма сделок в рамках акции — 10 млн руб.

Шортить можно российские и квазироссийские ценные бумаги на Мосбирже. Акция действует: для новых клиентов БКС, для клиентов с активами менее 1 тыс. руб., а также для тех, кто не совершал сделок переноса маржинальных позиций в период с 1 февраля по 18 сентября 2023 г.

Узнать подробнее*Не является индивидуальной инвестиционной рекомендацией

- 27 ноября 2024, 10:56

теги блога БКС Мир Инвестиций

- сбережения

- Apple

- en+

- ETF

- Forbes.ru

- Globaltrans

- Headhunter

- IMOEX

- IPO

- jd.com

- Oracle

- paypal

- tcs group

- tencent

- tesla

- vk

- X5 Group

- автоследование

- акции

- Акции РФ

- акции США

- Алроса

- аэрофлот

- биткоин

- бкс

- БПИФ

- бпифы

- брокеры

- валюта

- ВТБ

- Газпром

- Газпром нефть

- Газпромнефть

- геополитика

- голубые фишки

- Гонконг

- дивидендная политика

- Дивидендные акции

- дивиденды

- доллар

- Инвестиции

- инвестиционная идея

- инвестор

- инвесторы в России

- Индекс МБ

- инфляция

- Итоги недели

- Китай

- ключевая ставка ЦБ РФ

- коррекция

- курс валют

- ЛСР

- Лукойл

- Максим Шеин

- Мечел

- МКБ

- Мосбиржа

- мосэнерго

- мтс

- НЛМК

- Новатэк

- Норникель

- обзор рынка

- Облигации

- опрос

- офз с переменным купоном

- ПИФ

- пифы

- полюс

- портфель инвестора

- прогноз по акциям

- роснано

- Роснеть

- российские акции

- Россия

- Ростелеком

- рубль

- сбер

- сбербанк

- Северсталь

- Совкомфлот

- Статистика

- США

- татнефть

- технический анализ

- торговые сигналы

- Транснефть

- Транснефть преф

- трейдинг

- Тренды

- третий эшелон

- управляющая компания

- флоатеры

- Фосагро

- ФСК Россети

- ЦБ РФ

- Центробанк

- шорты

- Яндекс

Новости тг-канал

Новости тг-канал