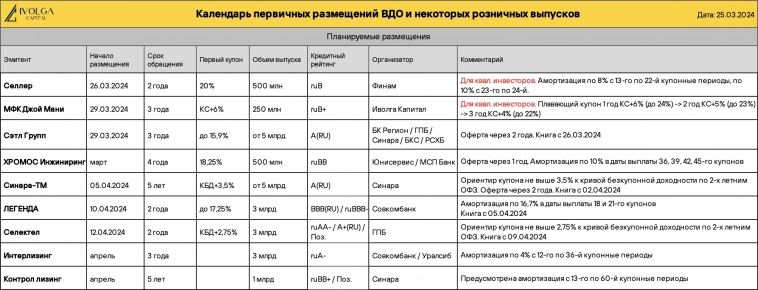

Блог компании Иволга Капитал |Календарь первички ВДО и актуальные размещения ИК Иволга Капитал

- 26 марта 2024, 10:40

- |

- комментировать

- Комментарии ( 2 )

Блог компании Иволга Капитал |Как реагируют на коррекцию облигационного рынка ВДО с фиксированным и плавающим купоном?

- 26 марта 2024, 07:06

- |

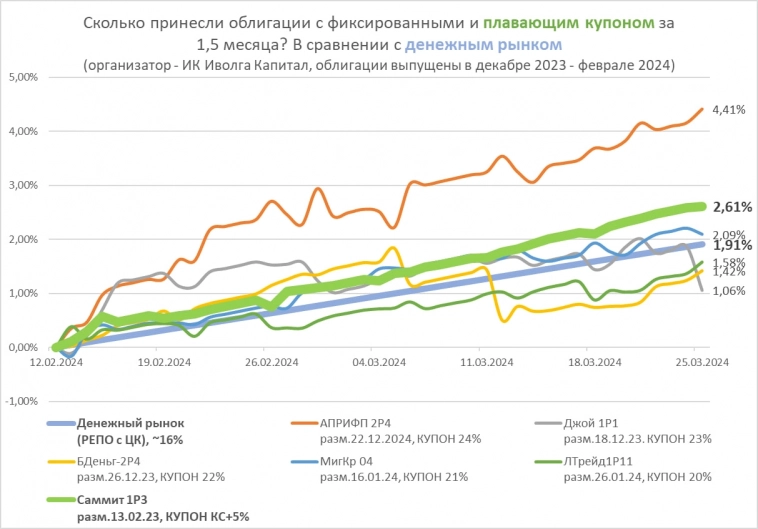

Иллюстрация на тему, как ведут себя облигации с фиксированным и плавающим купоном. Когда ключевая ставка относительно высока, а облигационный рынок под ее давлением проседает.

На графике – накопленный доход некоторых облигаций за последние 1,5 месяца (без учета реинвестирования купонов).

Выборка узкая. В этом её недостаток, но зато нам она полностью понятна. Это выпуски облигаций, организованные ИК Иволга Капитал с середины декабря, когда ключевая ставка достигла нынешних 16%, по середину февраля, когда мы организовали выпуск первого за долгое время флоатера (им стали облигации Саммит 1P3 с купоном = ключевая ставка + 5%, но не выше 22%).

Однако для отражения тенденции достаточно и ограниченной выборки. Из общего хорошего, даже при коррекции рынка облигаций (вслед за падающими ОФЗ) высокие купоны ВДО не только компенсируют снижение цен ВДО, но и приносят доходность в среднем на уровне денежного рынка (т.е. сопоставимо или выше депозитной).

Но акцентируем внимание на выпуске с плавающей ставкой.

( Читать дальше )

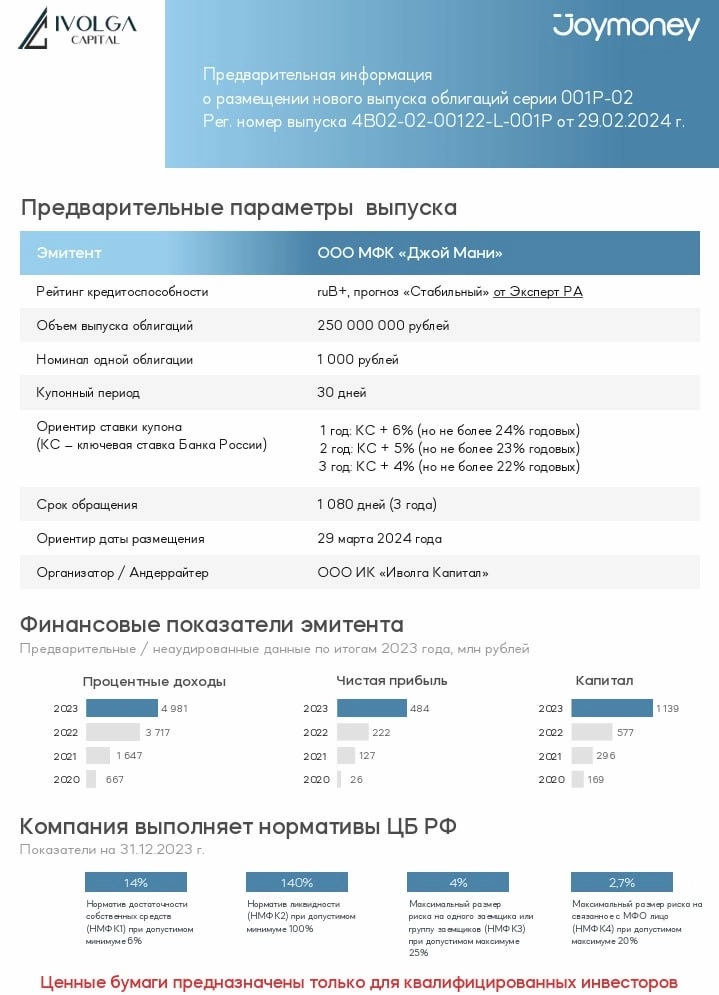

Блог компании Иволга Капитал |Анонс размещения второго облигационного выпуска МФК Джой Мани (ruB+, 250 млн руб., флоатер: ключевая ставка + 6% (но не выше 24%) на первый год)

- 25 марта 2024, 13:58

- |

Анонсируем второй за последние месяцы выпуск облигаций с плавающей ставкой купона. В феврале это были облигации МФК Саммит (купон = ключевая ставка + 5%, но не выше 22%). Сейчас – МФК Джой Мани с начальным купоном = ключевая ставка + 6%, не выше 24% годовых.

📍 Предыдущий флоатер (Саммит 1P3) с момента размещения торгуется лучше большинства облигаций с постоянными купонами. Большинство облигаций с постоянными купонами в феврале-марте просели в цене. Флоатер даже немного вырос.

Предварительные параметры выпуска МФК Джой Мани:

• Кредитный рейтинг эмитента: ruB+

• Сумма: 250 млн р.,

• Срок до погашения: 3 года (без амортизации),

• Купонный период: 30 дней,

• Ставка купона, в %% годовых:

— 1 год: ключевая ставка + 6% (но не выше 24%),

— 2 год: ключевая ставка + 5% (но не выше 23%),

— 3 год: ключевая ставка + 4% (но не выше 22%),

• Дата размещения: 29 марта 2024.

📍 Для участия в размещении, пожалуйста, напишите в телеграм-бот ИК Иволга Капитал @ivolgacapital_bot

( Читать дальше )

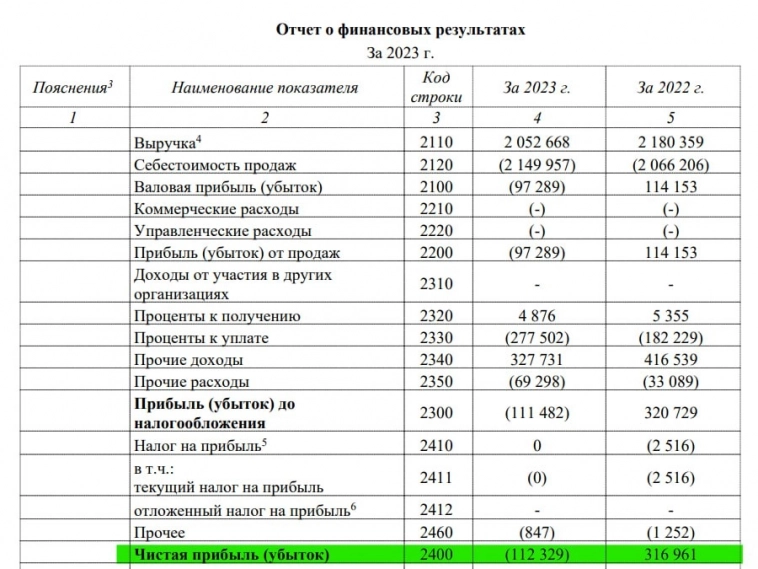

Блог компании Иволга Капитал |Агрофирма Рубеж опубликовала отчетность: по итогам года отразили убытки 112 млн рублей

- 25 марта 2024, 12:56

- |

На ресурсе БФО появилась отчётность Агрофирмы Рубеж за 2023 (эта отчётность без аудита, аудированной отчётности на ЦРКИ ещё нет)

По итогам года отразили убытки 112 млн (ещё по итогам 9 месяцев 2023 года была прибыль 68 млн)

Облигации эмитента размещались неделю назад, держателям полезно будет разобраться

Ссылка на файл с отчетностью

👆👆👆Кое-что из важного для держателей облигаций появляется в нашем чате PRObonds | LIVE раньше, чем в нашем телеграм-канале и на смартлабе. Или иногда только в чате

Ссылка на чат (в нем 3,5 тыс участников)

👉👉👉 https://t.me/+UHsfqmxEquGnkhA6

Блог компании Иволга Капитал |Ближайшие выплаты по облигациям, входящим в портфель PRObonds ВДО

- 25 марта 2024, 11:39

- |

Блог компании Иволга Капитал |Доходности ВДО (19,7%) вернулись в декабрь 2023. Доходности ОФЗ стремятся в февраль 2022

- 25 марта 2024, 07:20

- |

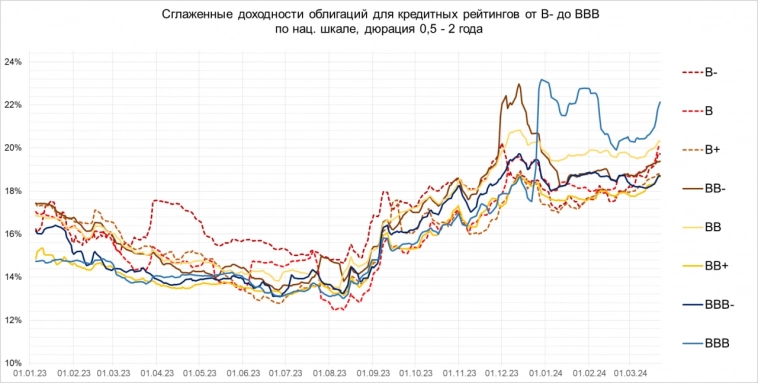

По мере того, как ЦБ повышал ключевую ставку и с июля по декабрь, всего за 5 месяцев увеличил ее более чем вдвое, с 7,5% до 16%, росли и доходности облигаций. ВДО не исключение. В декабре они поставили максимум. Теперь понимаем, локальный максимум.

Средняя доходность ВДО с июля по декабрь 2023 выросла с 13,7% до 19,7%. 13,7% для ключевой ставки 7,5% было много, 19,7% для КС 16% уже нет. Под доходностью ВДО мы понимаем среднюю доходность облигаций с кредитными рейтингами от В- до ВВВ.

Спустя 3 месяца и после отката (и роста котировок ВДО) в январе рынок вновь в декабрьской доходности.

Плюсы ситуации. Доходность не низкая, премия к доходности денежного рынка (сделки РЕПО с ЦК сейчас дают эффективные (с учетом реинвестирования дохода) ~16,5%) превысила 3% годовых. Наверно, еще недостаточно, и сегмент ВДО еще может просесть в котировках. Но не в терминах обвала прошлой осени.

( Читать дальше )

Блог компании Иволга Капитал |Весна на рынке облигаций. Сезон отчетностей. Много МФО

- 24 марта 2024, 13:11

- |

Весна на рынке облигаций началась спокойно. Открылся сезон отчетностей, появились первые результаты для наблюдений — поговорили об этом в прямом эфире, а так же обсудили недавно вышедший обзор МФО с операционными результатами 2023 года.

Для тех, кто не успел или забыл посмотреть видео на нашем YouTube-канале публикуем его снова, для удобства разбили по таймкоду. Удобно подписаться на канал, чтобы не пропускать.

Подробнее по темам ниже:

02:40 — какие настроения на рынке?

06:15 — почему ОФЗ падает?

09:19 — премии доходностей ВДО

10:15 — структура портфеля: МФО занимает существенную часть, около 30%.

13:42 — с чем связано увеличение доли банковского финансирования и облигационного финансирования в микрофинансовой отрасли?

17:55 — в 2023 году ожидается погашение облигаций на 6 млрд рублей: возможно ли проблемы?

21:15 — важное из обзора по операционным результатам МФО по итогам 2023 года

22:30 — рейтинги и повышение кредитного качества МФО

25:30 — в портфель добавлены новые бумаги, ожидаются обновления рейтингов

( Читать дальше )

Блог компании Иволга Капитал |Дайджест отчётностей в сегменте ВДО за 2023 год (Корпсан, Электроаппарат, Сибэнергомаш, Электрорешения, ПИР, Селлер, Сегежа)

- 24 марта 2024, 10:10

- |

Эмитенты начали публиковать отчётности по итогам года, приводим таблицу с некоторыми показателями из их отчётностей. Отдельно добавили отчётности эмитентов, которые ещё не раскрыли отчётность на ЦРКИ, но опубликовали данные на ресурсе БФО (отчётности там не аудируемые)

В таблице нет микрофинансовых, лизинговых и девелоперских компаний, т.к. по ним делаем отдельные отраслевые обзоры.

Важный дисклеймер: РСБУ отчётности имеют свои особенности, а также не могут учесть бизнес-модель и структуру бизнеса каждого эмитента.

Предыдущий дайджест тут

Следите за нашими новостями в удобном формате: Telegram, Youtube, Смартлаб, Вконтакте, СайтБлог компании Иволга Капитал |Дайджест по рейтинговым действиям в сегменте ВДО за неделю (Ультра, РКК, М.видео, Соби-Лизинг)

- 24 марта 2024, 09:00

- |

🟢 ООО «Ультра»

НРА подтвердило кредитный рейтинг на уровне «В|ru|», изменив прогноз на «Стабильный»

Компания занимается оптовой торговлей готовыми изделиями из металла. Основная продукция представлена металлическими стеллажами, на которые приходится свыше 70% выручки, и сеткой. Продукция реализуется в основном через гипермаркеты «Леруа Мерлен».Компания является частью группы, в которую также входят производственные предприятия, розничный магазин, представительства.

Ключевыми положительными факторами рейтинговой оценки являются:

Средняя оценка рентабельности по чистой прибыли. В 2023 году она составила 4% (2022 год: 1%). НРА отмечает стабилизацию схемы распределения денежных потоков внутри группы, после пополнения оборотного капитала производственного актива — ЗАО «БЗСН» в III квартале 2023 года

Умеренный для отрасли оптовой торговли уровень долговой нагрузки. Отношение чистого долга к показателю EBITDA на 31.12.2023 г. составило порядка 7,3х (на 31.12.2022 г: 1,4х). Без учета поручительств показатель оценивается в 6,0х

( Читать дальше )

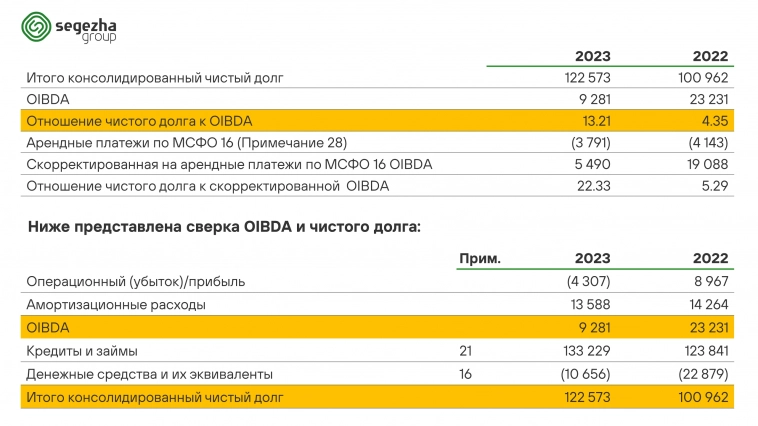

Блог компании Иволга Капитал |Сегежа публикует МСФО по итогам 2023 года: предварительные результаты не оптимистичные

- 22 марта 2024, 12:39

- |

Предварительные результаты не оптимистичные: продолжается снижение выручки и OIBDA, увеличивается убыток. Показатели долговой нагрузки также демонстрируют негативную динамику

В декабре 2023 года Эксперт РА понизил кредитный рейтинг компании до уровня ruBBB с развивающимся прогнозом

Источник отчётности: https://www.e-disclosure.ru/portal/files.aspx?id=38038&type=4

Следите за нашими новостями в удобном формате: Telegram, Youtube, Смартлаб, Вконтакте, Сайт

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал