Блог компании Иволга Капитал |Портфель ВДО (14,6% за 12 мес.). И чего мы ждем от ВДО?

- 15 декабря 2023, 06:47

- |

Наш главный публичный портфель PRObonds ВДО ушел во флэт. 14,6% за последние 12 месяцев, из которых основная часть приходится на первые шесть, а последние 2 портфель растет разве что эпизодически. В нашем доверительном управлении результат лучше: за 12 месяцев в среднем выше 16% после комиссий и вычета НДФЛ.

( Читать дальше )

- комментировать

- Комментарии ( 4 )

Блог компании Иволга Капитал |ФПК Гарант-Инвест. Развитие во время кризиса

- 13 декабря 2023, 09:35

- |

13 декабря в 16:00 в прямом эфире встретимся с Алексеем Панфиловым, Президентом ФПК «Гарант-Инвест», чтобы

— поговорить про динамику арендного бизнеса: что изменилось за последний год, и с какими результатами корпорация пришла к своему 30-летию,

— обновить информацию о главных инвестиционных проектах компании и узнать о планах на будущее,

— обсудить, как рост ставок влияет на бизнес эмитента.

Трансляция пройдет в 16:00 на YouTube-канале, подключайтесь по ссылке, а так же в нашем Telegram-чате для инвесторов PRObonds, подписывайтесь, если еще не подписаны.

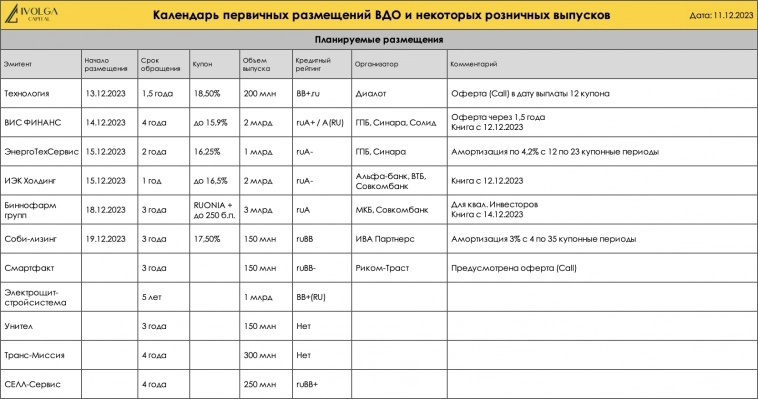

Блог компании Иволга Капитал |Календарь первички ВДО и актуальные размещения ИК Иволга Капитал

- 12 декабря 2023, 10:12

- |

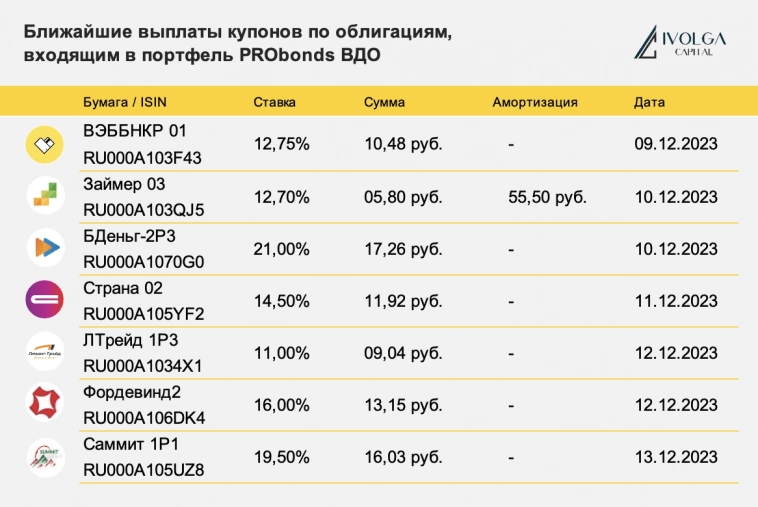

Блог компании Иволга Капитал |Ближайшие выплаты по облигациям, входящим в портфель PRObonds ВДО

- 11 декабря 2023, 09:06

- |

Блог компании Иволга Капитал |Доходности (19,4%) и рейтинги ВДО. Поиск справедливости

- 11 декабря 2023, 06:53

- |

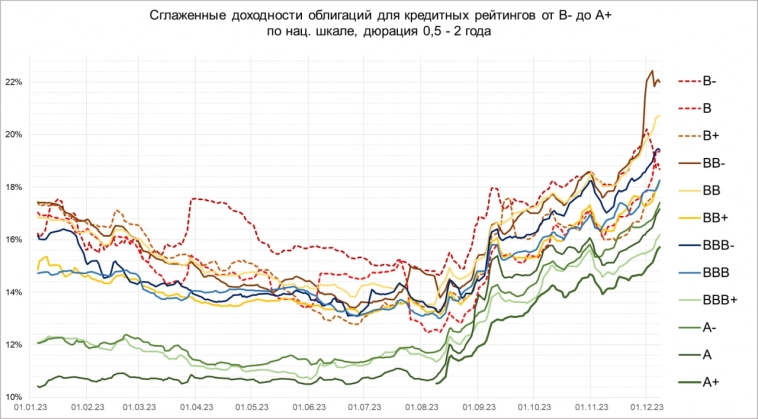

Доходности высокодоходных облигаций поднялись еще. Средняя для всего сегмента высокодоходных / высокорисковых рейтингов от В- до ВВВ теперь 19,4%. Лидирует кредитный рейтинг ВВ-, куда недавно попали бумаги МФК ЦФП (рейтинг был понижен на 2 ступени) с доходностью между 30% и 40%.

О том, выросли ли доходности достаточно, судим по двум уже привычным индикаторам. Первый – соотношение средней доходности ВДО-сегмента к ключевой ставке. При доходности 19,4% и ставке 15% соотношение – почти 1,3. Лучше, чем месяц назад. Но до сих пор рискованное. Основную часть года было ближе к 2.

( Читать дальше )

Блог компании Иволга Капитал |Дайджест по рейтинговым действиям в сегменте ВДО за неделю (МФК Лайм-Займ, НТЦ Евровент, ПК Смак, Сибирское стекло, НИКА, АСПЭК-Домстрой, МФК Эйроланс)

- 09 декабря 2023, 10:36

- |

🟢 ООО «НТЦ Евровент»

Эксперт РА повысил кредитный рейтинг до уровня ruBB

ООО «НТЦ Евровент» занимается производством энергоэффективного климатического оборудования для организаций из различных отраслей. Компания работает на профильном рынке с 2001 года.

Компания занимает менее 1% на рынке промышленного холодильного и вентиляционного оборудования. Таким образом, рыночные и конкурентные позиции оцениваются как слабые. У Компании есть только одна производственная площадка, расположенная в г. Тольятти, при этом страхование имущественных рисков отсутствует.

На 30.09.2023 долговая нагрузка Компании представлена только облигационным займом на остаточную сумму в 37,7 млн руб., благодаря чему отношение чистого долга к LTM EBITDA составило около нуля.

Прогнозная ликвидность оказывает поддержку рейтингу ввиду достаточности операционного денежного потока для покрытия незначительных капитальных затрат, выплат дивидендов и предстоящих погашений.Вместе с тем, Компания регулярно распределяет дивиденды, сопоставимые с размером генерируемой EBITDA при отсутствии формализованной дивидендной политики, что оказывает сдерживающее влияние на качественную оценку ликвидности.

( Читать дальше )

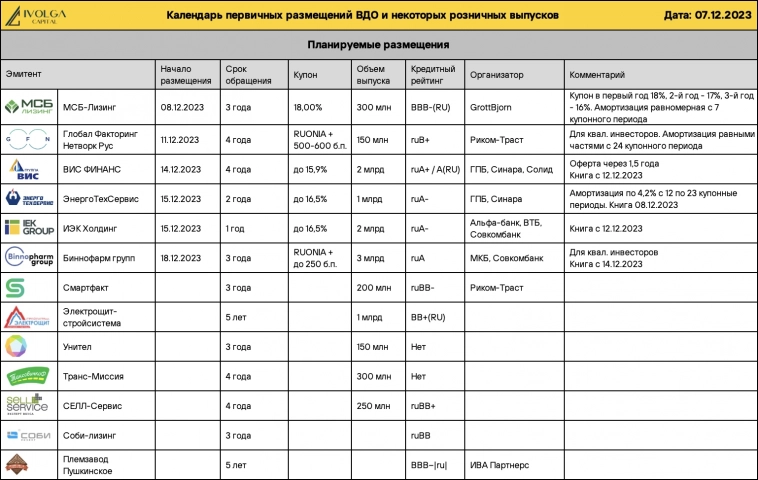

Блог компании Иволга Капитал |Календарь первички ВДО и актуальные размещения ИК Иволга Капитал

- 08 декабря 2023, 10:16

- |

Блог компании Иволга Капитал |МСБ-Лизинг. В условиях высокой ставки

- 08 декабря 2023, 09:05

- |

8 декабря в 16:00 в прямом эфире встретимся с Романом Трубачевым, генеральным директором ООО «МСБ-Лизинг»

Темы эфира:

— Разбираем аналитику Эксперт РА за 9 мес 2023 года. Самое важное для инвестора

— Кто сейчас берет в лизинг? Какие перспективы продаж в условиях высокой ставки?

— Два слова о Краудлендинге: что происходит с инвесторами и эмитентами?

Пишите свои вопросы эмитенту в комментариях, и ждем всех в 16:00 по ссылке:

Подписаться на ТГ | Чат Инвесторов| YOUTUBE | VK | Сайт

Блог компании Иволга Капитал |Эксперт РА снял статус «под наблюдением» по кредитному рейтингу МФК ЭйрЛоанс (Kviku

- 07 декабря 2023, 15:32

- |

Статус «под наблюдением» был ранее установлен в связи с введённым ограничением со стороны Банка России на выдачу микрозаймов заёмщикам компании с высокой долговой нагрузкой.

Рейтинг продолжает действовать на уровне ruBB- с развивающимся прогнозом. Снятие статуса обусловлено удовлетворением Банком России ходатайства компании о прекращении действия соответствующего ограничения. Влияние ранее действовавшего запрета на финансовые показатели компании агентство проанализирует по отчетности за 2023 год.

Пресс-релиз

Подписаться на ТГ | Чат Инвесторов| YOUTUBE | VK | Сайт

Блог компании Иволга Капитал |«Эксперт РА» повысило кредитный рейтинг МФК Лайм-Займ до уровня ruBB

- 06 декабря 2023, 14:26

- |

Главное из пресс-релиза:

Укрепление рыночных позиций до умеренно высоких обусловлено масштабированием профильной деятельности: объем выдачи за период с 01.10.2022 по 01.10.2023 увеличился на 74% до 14,8 млрд руб. относительно аналогичного периода годом ранее.

Несмотря на повышенную чувствительность бизнеса к регуляторным изменениям, рентабельность сохраняется на высоком уровне: ROE = 77%, ROA = 27% в соответствии с ОСБУ за период с 01.10.2022 по 01.10.2023.

Масштабирование бизнеса в 2023 году, сопровождающееся отсутствием дивидендных выплат, позволило нарастить величину собственных средств: бухгалтерский капитал за 9 месяцев увеличился на 79% до 1,7 млрд руб. За тот же период регулятивный капитал вырос на 54% до 1,2 млрд руб., но при этом НМФК1 сократился с 16% до 14%, что было обусловлено появлением инвестиций МФК в дочерние компании.

Показатель долговой нагрузки сохраняется на комфортном уровне (Долг/EBITDA = 1,64 на 01.10.2023) в связи с высоким темпом генерации прибыли МФК и сбалансированным облигационным фондированием при амортизации предыдущих выпусков.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал