Блог им. Klinskih-tag |O'KEY Group – кандидат на поглощение?!

- 23 августа 2023, 12:09

- |

🛒 O'KEY Group на минувшей неделе представила свои операционные результаты за 6 мес. 2023 года. Предлагаю в них заглянуть и поразмышлять относительно инвестиционной привлекательности этой истории.

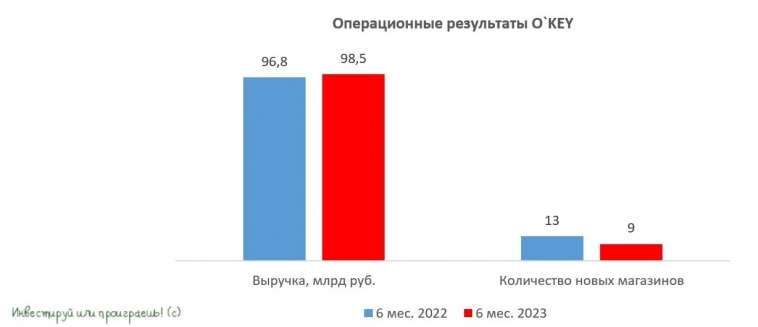

📈 Выручка компании с января по июнь увеличилась на +1,7% (г/г) 98,5 млрд руб. Дискаунтеры «ДА!» при этом нарастили продажи на +19,2%, в то время как в гипермаркетах «О`КЕЙ» продажи сократились на -4,6%. Поскольку в структуре бизнеса исторически превалирует именно доля гипермаркетов, это оказало давление на совокупную выручку Группы, которая в итоге продемонстрировала символический рост.

📊 Сопоставимые продажи (LFL) по итогам отчётного периода сократились на -3,2%, в первую очередь из-за падения трафика, причём трафик сократился не только в гипермаркетах, где к этому уже давно привыкли, но и в дискаунтерах! В то время как в аналогичных магазинах других торговых сетей наблюдается рост трафика, что ставит под сомнение бизнес-модель O’KEY Group.

💻 Онлайн-продажи увеличились на +23,6% (г/г)до 3,8 млрд руб. Менеджмент пытается извлечь максимум из синергии гипермаркетов и онлайн-платформы, однако сегмент растет медленнее рынка, который в первом полугодии в среднем прибавил на +36,5%.

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 0 )

Блог им. Klinskih-tag |Почему Группа Черкизово решила выплатить дивиденды?

- 22 августа 2023, 16:28

- |

🧮 Группа Черкизово представила на минувшей неделе свои финансовые результаты за 6 мес. 2023 года, а значит пришло время в них заглянуть!

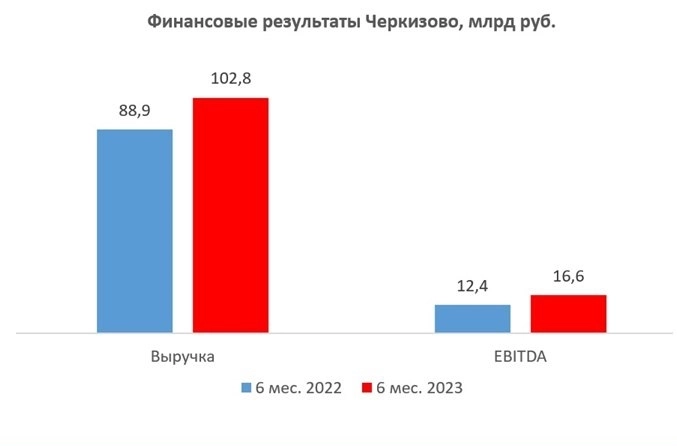

📈 Выручка компании с января по июнь увеличилась на +15,6% (г/г) до 102,8 млрд руб., благодаря росту средней цены реализации продукции, а также увеличению доходов от экспорта.

📈 Компания не стала раскрывать операционные результаты, поэтому сразу перейдём к скорректированному показателю EBITDA, который по итогам отчётного периода уверенно вырос на треть до 16,6 млрд руб., благодаря росту операционных доходов и жёсткому контролю за себестоимостью производства.

📈 В итоге чистая прибыль Группы Черкизово увеличилась сразу на +130% (г/г) до 16,6 млрд руб., что может обманчиво ввести в состояние эйфории акционеров компании. Однако мы с вами не ведёмся на такие провокации и не обольщаемся столь бурному росту главного финансового показателя, поскольку во многом он вызван переоценкой стоимости биологических активов.

💼 Соотношение NetDebt/EBITDA на конец отчётного периода составило 2,7х, что выше норматива компании (2,5х), прописанного в дивидендной политике, однако Совет директоров всё равно принял решение о выплате промежуточных дивидендов за первое полугодие в размере 118,43 руб.

( Читать дальше )

Блог им. Klinskih-tag |Австралия спровоцирует ралли на газовом рынке?!

- 21 августа 2023, 14:37

- |

🤷♂️ Забастовки работников заводов по производству сжиженного природного газа (СПГ) в Австралии потенциально могут сократить мировое предложение СПГ на 10%. Напомним, что основными импортёрами австралийского СПГ являются Япония, Китай и Южная Корея. Профсоюзы добиваются повышения базовой зарплаты и условий труда, а также принятия мер по гарантиям занятости, включая ограничения на передачу функций подрядчикам по найму рабочей силы.

В 2022 году Австралия занимала 1-е место в мире по экспорту СПГ с долей рынка 21%, на втором месте был Катар с долей 20%, и замыкали тройку лидеров Соединённые Штаты с показателем 19%. Профсоюзы заводов Chevron и Woodside Energy, на которых приходится почти половина экспортных мощностей Австралии, запланировали начало проведение забастовки на 18 августа (минувшая пятница).

К тому моменту уже успели состояться предварительные переговоры между профсоюзами и руководством СПГ-заводов, которые не принесли успеха, хотя представители Chevron и Woodside Energy поведали о том, что стороны ещё могут прийти к компромиссу. При этом Chevron заранее начала сокращать продажи газа на спотовом рынке, ещё до официального начала запланированной забастовки.

( Читать дальше )

Блог им. Klinskih-tag |РУСАЛ: ужасные итоги первого полугодия и надежды на девальвацию рубля

- 17 августа 2023, 16:27

- |

🧮 РУСАЛ представил финансовые результаты за 6 мес. 2023 года, которые оказались очень слабыми, и самое время в них заглянуть и проанализировать.

📉 Выручка компании с января по июнь сократилась на -16,9% (г/г) до $5,9 млрд. на фоне падения цен на алюминий на мировых товарных биржах. РУСАЛ увеличил продажи алюминия в натуральном выражении почти на 10%, однако низкие цены на металл не позволили добиться положительной динамики по выручке.

В Китае, после отмены ковидных ограничений, спрос на алюминий по итогам первого полугодия вырос на +1,5% (г/г) до 20 млн тонн, однако это не смогло перекрыть сокращения потребления в Европе, где промышленность в этом году находится в сильной стагнации (в том числе на фоне высоких цен на энергоносители). В результате избыток предложения на мировом рынке алюминия в первой половине года составил 0,7 млн тонн. В целом замедление мировой экономики способствует снижению цен на все промышленные металлы, и алюминий здесь точно не исключение из правил.

📉 Сокращение выручки и рост операционных расходов привели к обвальному падению показателя EBITDA, который сократился на-84% (г/г) до $290 млн. Рентабельность по EBITDA при этом составила скромные 4,9%, что является 10-летним минимумом (вдумайтесь только!).

( Читать дальше )

Блог им. Klinskih-tag |Globaltrans: время редомициляции пришло!

- 17 августа 2023, 08:54

- |

Во второй половине июля котировки акций Globaltrans обновили исторический максимум (на тот момент это было 723,95 руб.), на новостях о возможной редомициляции материнской компании с Кипра в ОАЭ (Абу-Даби). И вот, на вчерашнем внеочередном собрании акционеров, это решение было благополучно одобрено:

«Все предлагаемые специальные решения в отношении начала процесса редомициляции Globaltrans Investment PLC с Кипра в свободную экономическую зону Abu Dhabi Global Market были одобрены квалифицированным большинством голосов», — говорится в официальном сообщении компании.

🔨 Если юридический переезд Globaltrans в ОАЭ в итоге благополучно состоится, то это позволит преодолеть сложности, обусловленные нынешней корпоративной структурой компании. В частности, речь идёт об ограниченных объёмах ряда внутригрупповых платежей, включая выплаты дивидендов в холдинговую компанию. Планируется, что данная проблема отчасти решится после редомициляции.

‼️ В то же время в Globaltrans подчеркнули, что перерегистрация в ОАЭ не предусматривает гарантированного возобновления дивидендных выплат.

( Читать дальше )

Блог им. Klinskih-tag |Индекс Мосбиржи: чёткая работа по тех анализу

- 16 августа 2023, 16:04

- |

📈 Судя по всему, обозначенный нами ранее мощный уровень сопротивления 3200-3300 пунктов по индексу Мосбиржи, действительно сумел сдержать напор быков, и российский рынок акций потихоньку начинает охлаждаться.

И это прекрасно, учитывая, что на протяжении последних месяцев мы оказались в своеобразном цугцванге, когда самым лучшим торговым решением было просто ждать более подходящего момента. Ведь на тот момент в воздухе витало ожидание целого ряда факторов:

🔸 Рост инфляции (реализовалось)

🔸 Риск роста ключевой ставки (реализовалось)

🔸 Постепенное завершение дивидендного сезона и, как следствие, снижение этого фактора поддержки (реализовалось).

👉 Очень хочется верить, что благодаря текущему охлаждению рынка мы получим интересные и перспективные инвестиционные идеи в валюте, акциях или облигациях. За последнее время собранный кэш на счетах начинает уже давить, конечно же хочется его грамотно вложить куда-нибудь, но спешка в жизни, как известно, нужна только в трёх случаях: при ловле блох, при поносе, и когда трое едят из одной миски.

( Читать дальше )

Блог им. Klinskih-tag |VK растёт за счет ухода конкурентов, но в бочке мёда не обошлось без ложки дёгтя

- 14 августа 2023, 12:02

- |

🧮 Компания представила свои финансовые результаты по МСФО за 6 мес. 2023 года, и самое время в них заглянуть.

📈 Выручка VK с января по июнь увеличилась на +36% (г/г) до 57,3 млрд руб. Очевидно, что геополитический кризис пошёл на пользу компании, поскольку она смогла вернуться на устойчивую траекторию роста бизнеса, благодаря уходу с рынка иностранных конкурентов.

🔶 Соц.сети и контентные сервисы, как известно, являются ядром бизнеса, на который приходится почти 80% выручки компании. И тем приятней, что данный сегмент в отчётном периоде вырос почти на +40% (г/г), во многом за счёт увеличения доходов от онлайн-рекламы во Вконтакте и Дзене.

🔶 Сегмент технологий для бизнеса показал максимальный темп роста выручки – показатель увеличился сразу на +63,6% (г/г), благодаря росту доходов от облачных технологий и сервисов по поиску работы. Облачные технологии в России демонстрируют взрывной рост, как за счёт цифровизации экономики, так и за счёт ухода иностранных конкурентов, поэтому данный сегмент имеет хорошие перспективы на среднесрочном горизонте.

( Читать дальше )

Блог им. Klinskih-tag |Positive Technologies сохраняет планы по удвоению бизнеса

- 27 июля 2023, 18:23

- |

💻 Positive Technologies на этой неделе представила свои финансовые результаты за 2 кв. 2023 года. С апреля по июнь выручка увеличилась на +49% (г/г) до 3,2 млрд руб. Если вы помните, в конце весны компания провела День инвестора, где обещала удвоение бизнеса в 2023 году, и менеджмент считает, что текущая динамика позволяет достичь намеченной цели. Напомню, у Positive Technologies есть сезонный фактор, когда львиная доля продаж приходится на четвёртый квартал, поэтому оптимистичные ожидания менеджмента на этот год выглядят вполне обоснованными.

📉 Показатель EBITDA сократился на -30% (г/г) до 0,3 млрд руб., из-за роста расходов на исследования и фонд оплаты труда. На первый взгляд, это негативный фактор, однако с другой стороны — компания расширяет штат сотрудников и разрабатывает новые продукты, что в долгосрочной перспективе позволит масштабировать бизнес. Поэтому временный рост издержек — не столь критичный момент.

💼 Долговая нагрузка Positive Technologies по-прежнему находится на низком уровне: показатель NetDebt/EBITDA на конец отчётного периода составил 0,4х. За счёт роста операционных доходов, во втором полугодии данный показатель может сократиться до 0,1х, что позволит направить большую часть прибыли на дивиденды.

( Читать дальше )

Блог им. Klinskih-tag |Индекс Мосбиржи обновил 14-месячный максимум

- 13 июня 2023, 22:01

- |

А тем временем индекс Мосбиржи по итогам первой торговой сессии после праздников отметился уверенным ростом на +1,82%, обновив свой 14-месячный максимум и закрывшись на уровне 2757,28 пунктов.

Главным драйвером такой динамики стал слабеющий рубль, который по отношению к американской валюте также обновил свой 14-месячный минимум (совпадение?) и впервые с апреля 2022 года перевалил выше отметки 84 руб.

🧐 Тот факт, что грядущее ослабление рубля — процесс практически неминуемый, нужно уже давно принять за данность.

Именно поэтому акции экспортёров в текущие времена особенно греют наши портфели ростом котировок и дивидендными надеждами, и именно поэтому экспортёры являются сейчас главным двигателем прогресса для индекса Мосбиржи.

Не случайно в списке лидеров по динамике прироста котировок акций сегодня значатся НЛМК, Роснефть, ЛУКОЙЛ, Сегежа, НОВАТЭК, Северсталь, Сургутнефтегаз (ап) и ряд других историй, для которых слабый рубль — это как бальзам на душу.

👉 Добавляем сюда в целом стабильную ситуацию на военном фронте, сезон дивидендных выплат, часть из которых будет неминуемо реинвестирована обратно в фондовый рынок, и получаем в итоге весьма позитивное комбо для дальнейшего роста!

( Читать дальше )

Блог им. Klinskih-tag |Споры девелоперов и риэлторов: на чьей стороне правда?

- 07 июня 2023, 09:16

- |

📣 На минувшей неделе в Сочи состоялся форум недвижимости «Движение», на который приехали крупнейшие отечественные застройщики и риэлторы. Мы подготовили вашему вниманию основные тезисы и предлагаем с ними ознакомиться:

🏗 Риэлторы считают, что цены на новостройки в 2023 году будут находится на прошлогоднем уровне, а в следующем году, возможно, мы увидим небольшое снижение. Застройщики считают, что в 2023-2024 гг. цены снижаться не будут и либо сохранятся на прошлогоднем уровне, либо даже вырастут на уровень инфляции.

Девелоперы и риэлторы всегда находятся по разные стороны баррикад. Скорее всего, истина где-то посередине: ценник сохранится на прошлогоднем уровне.

🏗 Можно выделить два разносторонних фактора, которым под силу вызвать сильное изменение цен на горизонте ближайшего года:

а) при новой волне девальвации рубля население увеличит покупки недвижимости, чтобы сохранить свои сбережения;

б) при новой волне мобилизации цены могут упасть на 20-30%, особенно на вторичном рынке.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс