JPMorgan «полюбил» активы EM на фоне снижения рисков рецессии

- 20 декабря 2019, 12:51

- |

В JPMorganAssetManagementпонизили оценки вероятности рецессии в мировой экономике и теперь вновь позитивно оценивают перспективы бондов и валют развивающихся стран

Учитывая ослабление торговой напряженности между США и Китаем и сверхмягкую политику центробанков, эксперты JPMorgan AM, управляющей компании с активами под управлением в размере $1.7 трлн., понизили вероятность наступления рецессии в мировой экономике в следующем году до 25% с прежней оценки 40%. Как результат, долговые инструменты развивающихся стран сейчас выглядят наилучшим выбором для инвестиций, написал главный инвестиционный стратег JPMorgan AM Боб Мишель в квартальном прогнозе. В частности, в компании советуют обратить внимание на гособлигации таких стран, как Россия, Мексика, Индонезия, Перу.

«Если ранее мы предпочитали более защитное позиционирование, то теперь рассматриваем увеличение доли рисковых активов в инвестиционных портфелях, − отметил Мишель. – Сочетание беспрецедентного смягчения монетарной политики центробанков и ослабление торговой напряженности является очень благоприятным фоном для рынков».

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Япония возобновила покупки «трежериз», Китай продолжает продавать

- 19 декабря 2019, 10:58

- |

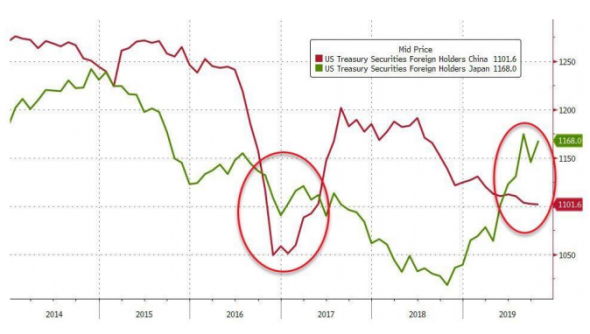

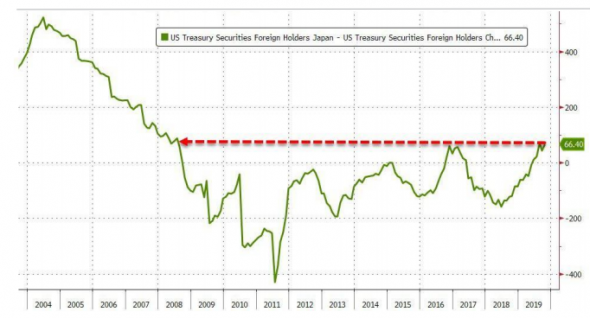

При этом Поднебесная осталась вторым ведущим кредиторов Штатов – по состоянию на конец октября на балансе у страны было $1.10 трлн. американских госбумаг, что является минимумом с апреля 2017 г.

Япония же, которая еще в июне превзошла Китай по данному показателю, нарастила вложения в госдолг США до $1.17 трлн. с $1.15 в сентябре. Как результат, ее отрыв от второго места достиг максимума с июля 2008 г.

( Читать дальше )

BlackRock советует делать ставку на активы EM в следующем году

- 16 декабря 2019, 16:59

- |

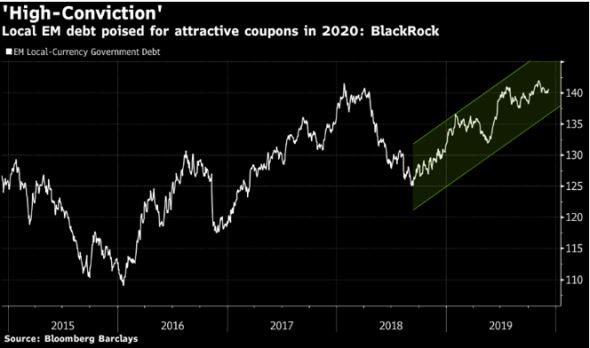

В BlackRock с умеренным оптимизмом смотрят в 2020 г. При этом эксперты компании ожидают, что мировой экономике удастся избежать рецессии, и советуют делать ставку на акции и облигации развивающихся стран в следующем году.

Восстановление темпов глобального экономического роста, увеличивающие стимулы для США и Китая поскорее закончить болезненную для всех торговую войну, а также завершение цикла смягчения монетарной политики ведущими центробанками должно благотворно отразиться на ценах активов EM, считают в BlackRock Investment Institute, исследовательском подразделении инвесткомпании.

«Мы ожидаем усиления темпов роста мировой экономики на фоне ослабления давления, связанного с протекционизмом, − написали вице-президент BlackRock Филип Гильдебранд и глава BlackRock Investment Institute Жан Бойвин в недавней записке клиентам. – И учитывая, что оценки глобальных акций и облигация в целом остаются на достаточно разумных уровнях, это позволяет рассчитывать на умеренное ралли рисковых активов в наступающем году».

( Читать дальше )

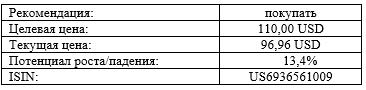

Доходность акций PVH за последние три месяца составила почти 28%

- 12 декабря 2019, 10:48

- |

Корпорация PVH – одна из самых крупных в мире компаний по продаже одежды, владеющая известными брендами CalvinKleinи TommyHilfiger, рыночная капитализация которой на сегодняшний день составляет порядка $7,2 млрд. Компания осуществляет свою деятельность в трех сегментах: CalvinKlein, TommyHilfigerи HeritageBrands, при этом ее продуктовые линейки включают одежду, парфюмерию, очки, обувь, украшения, часы, сумки, небольшие изделия из кожи и даже товары для дома, включая мебель.

За последний месяц бумаги компании подорожали на 9,7%, тогда как с момента публикации нашего последнего материала (а именно с начала сентября текущего года) акции PVHпринесли инвесторам доходность в размере 27,9%, а также достигли установленной нами целевой цены в $100, несмотря на сохранение неопределенности в торговых отношениях между Китаем и США.

( Читать дальше )

Инвестиционные идеи Intuitive Surgical

- 09 декабря 2019, 17:33

- |

Отчетность Intuitive Surgical за 3-й квартал 2019 г. была достаточно сильной. Выручка увеличилась на 22.5% г/г до $1.13 млрд. благодаря росту продаж во всех бизнес-сегментах и превзошла консенсус-прогноз на уровне $1.06 млрд. Число процедур в мире с использованием комплекса da Vinci в отчетном периоде выросло на 20% г/г. В июле-сентябре компания поставила заказчикам 275 систем da Vinci против 231 системы в 3-м квартале 2018 г. Скорректированная операционная прибыль увеличилась на 18.4% до $462.3 млн., а скорректированная прибыль на акцию подскочила на 21.2% до $3.43 и оказалась заметно выше средней оценки аналитиков Уоллстрит на уровне $2.99. По итогам первых 9 месяцев 2019 г. компания заработала $9.28 на акцию (рост на 15.6%) при выручке $3.20 млрд. (рост на 19.5%).

( Читать дальше )

Мировые банки продолжают сокращать персонал

- 06 декабря 2019, 11:22

- |

Крупнейший итальянский банк UniCredit недавно сообщил о намерении сократить персонал на 8 тыс. человек в рамках реализации мер по оптимизации издержек. Главный исполнительный директор UniCredit Жан-Пьер Мусье анонсировал данную меру как неотъемлемую часть очередного четырехлетнего плана кардинального пересмотра бизнес-модели банка.

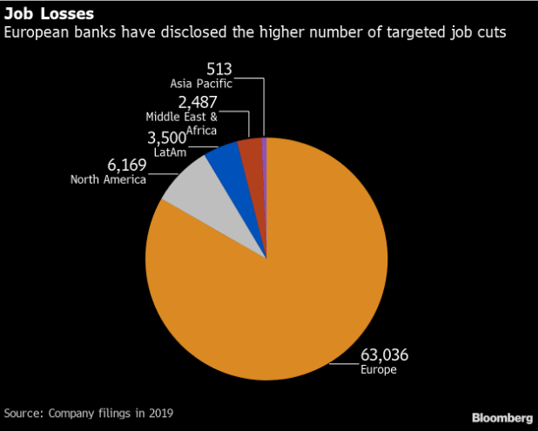

Как результат, общее количество рабочих мест, о сокращении которых мировые банки объявили в этом году, превысило 75 тыс. Причем наибольшее число объявленных увольнений (83%) приходится на Европу, кредиторы которой, страдающие от замедления экономики и отрицательных ставок, вынуждены прилагать все силы, чтобы «остаться на плаву».

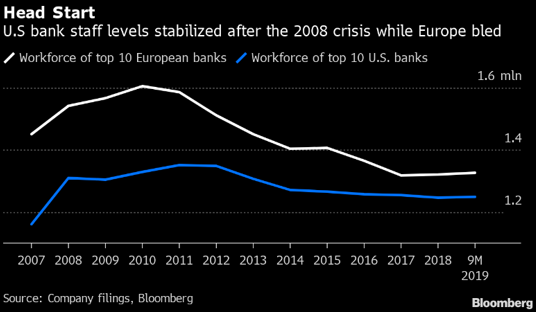

Данная цифра является очередным свидетельством того, в какой незавидной ситуации находятся европейские банки. Если в США государственные программы и рост ставок позволили банкам довольно быстро оправиться от последствий финансового кризиса, то в Европе они продолжают находиться под сильным давлением из-за слабости экономики и сверхнизких ставок, которые негативно отражаются на их финансовых показателях. На этом фоне многим европейским кредиторам приходится сокращать сотрудников, закрывать отделения и филиалы или даже продавать целые бизнес-подразделения, чтобы поддержать свою прибыльность. В UniCredit, в частности, рассчитывают, что объявленное сокращение персонала позволит сэкономить на расходах 1 млрд. евро ($1.1 млрд.) к 2023 г.

( Читать дальше )

Забудьте Saudi Aramco, настоящие лидеры саудовского рынка акций – цементные компании

- 04 декабря 2019, 16:15

- |

Так, бумаги сразу шести компаний из данного сектора вошли в топ-10 саудовского фондового рынка в этом году, показав доходность на уровне как минимум 53%. При этом основной саудовский фондовый индикатор Tadawul All Share Index с начала года увеличился лишь на незначительные 0.4%.

Такая динамика была обусловлена резким ростом спроса на цемент в Саудовской Аравии, вызванным запуском ряда девелоперских проектов в области туризма и развлечений, которые являются ключевой частью плана наследного принца Мохаммеда бин Салмана по диверсификации экономики страны. Причем часть средств для реализации этих проектов может поступить как раз из тех $25.6 млрд., которые власти страны планируют привлечь в текущем месяце за счет размещения на бирже 1.5% акций Aramco.

( Читать дальше )

Как долго европейцы будут работать до пенсии?

- 02 декабря 2019, 14:45

- |

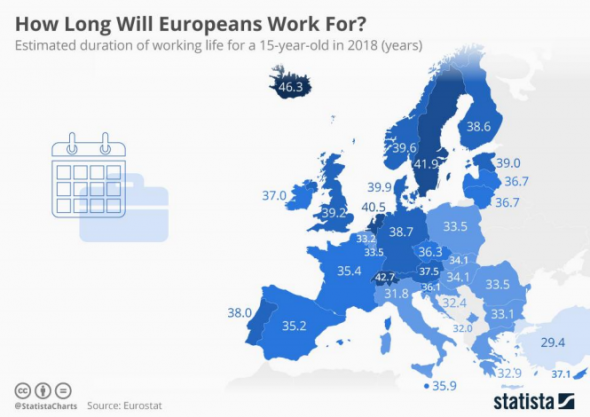

Как отметил Ниал Маккарти со ссылкой на исследование, средняя продолжительность трудовой жизни такого европейца, как ожидается, составит 36.2 года – это на 3.3 года больше, чем в 2000 г. Что же касается отдельных стран ЕС, то показатель колеблется от 31.8 года в Италии до 41.9 года в Швеции.

Евростат также представил оценки для ряда стран за пределами ЕС, и цифры достаточно сильно различаются. Так, для жителей Турции, которым в прошлом году исполнилось 15 лет, ожидаемая продолжительность рабочей жизни составляет всего 29.4 года. А вот для Исландии прогноз гораздо выше – целых 46.3 года. Выше среднеевропейского уровня оценки также для Швейцарии (42.7 года) и Норвегии (39.6 года).

( Читать дальше )

Инвестиционные идеи Accenture

- 28 ноября 2019, 17:25

- |

Отчетность Accenture за 4-й квартал 2019 фингода, завершившийся 31 августа, была в целом неплохой. Чистая выручка увеличилась на 5.3 г/г до $11.06 млрд., но немного не дотянула до консенсус-прогноза. При этом в местных валютах рост выручки составил 7.2%. Доходы в консалтинговом подразделении компании повысились на 4.9% до $6.19 млрд., в аутсорсинговом – на 5.6% до $4.87 млрд. Географически, выручка в Северной Америке и на растущих рынках (Азиатско-Тихоокеанский регион, Латинская Америка, Африка, Ближний Восток, Россия и Турция) выросла на 8% и 9%, соответственно, тогда в Европе она практически не изменилась в годовом выражении. Accenture также сообщила, что объем новых заказов в отчетном периоде был равен рекордным $12.9 млрд. Операционная прибыль выросла на 6.8% до $1.57 млрд., и операционная рентабельность улучшилась на 0.2 п.п. до 14.2%. Скорректированная прибыль на акцию поднялась на 10.1% до $1.74 и оказалась на 3 цента выше средней оценки аналитиков Уоллстрит. По итогам всего 2019 фингода компания заработала $7.37 на акцию (рост на 9.2%) при выручке $43.22 млрд. (рост на 5.4%).

( Читать дальше )

Goldman ждет ралли цикличных акций, зарождения «медвежьего» тренда на рынке бондов в 2020 г.

- 27 ноября 2019, 15:13

- |

Главными темами на рынках в 2020 г. станет стабилизация глобального экономического роста, продолжение роста цикличных акций и «зарождение медвежьего тренда» на рынке облигаций, написали стратеги банка Лофти Кароуи, Зак Пандл, Камакшья Триведи и Джефри Кёрри в недавней записке клиентам.

«Мы видим потенциал роста в ряде активов, чувствительных к состоянию экономического цикла, − говорится в записке. – Однако мы не ждем какого-то всеобъемлющего роста спроса на риск, который бы привел существенному ослаблению доллара и резкой просадке долговых рынков».

Несмотря на негативное влияние торговой войны между США и Китаем и усиление опасений по поводу замедления глобального экономического роста, как акции, так и облигации продемонстрировали положительную динамику в 2019 г., чему способствовало смягчение монетарной политики мировыми центробанками. Рассчитываемый MSCI сводный индикатор глобальных фондовых рынков с начала этого года вырос на 19%, а ставка по 10-летним «трежериз» упала на 90 базисных пунктов в район 1.8%.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал