SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Новости рынков

Новости рынков | 31 августа Почта России откроет книгу заявок на облигации серии БО-002Р-04 сроком обращения 10 лет - Синара

- 29 августа 2022, 18:18

- |

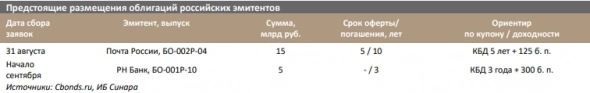

Почта России 31 августа планирует открыть книгу заявок на облигации серии БО-002Р-04 сроком обращения 10 лет. По выпуску предусмотрена оферта на досрочное погашение через 5 лет. Ориентир по доходности к оферте установлен на уровне значения КБД на сроке 5 лет + 125 б. п.

По итогам пятницы значение КБД на сроке 5 лет составило 8,57% годовых, таким образом, ориентир соответствует значению 9,82% годовых. При этом на вторичном рынке облигации Почты России с близкой дюрацией торгуются с доходностью 9,3–9,4% годовых, что соответствует премии к ОФЗ около 80 б. п.

Синара ИБ

РН Банк пока не озвучивал конкретную дату, но в начале сентября планирует открыть книгу заявок на трехлетние облигации серии БО-001Р-10 объемом 5 млрд руб. Ориентир по доходности установлен на уровне КБД на сроке 3 года + премия не более 300 б. п.

Ликвидные выпуски банка торгуются с премией относительно ОФЗ 160–200 б. п., которая выглядит достаточно большой для эмитента с кредитным рейтингом уровня AAA. Однако, на наш взгляд, сейчас высокие доходности бумаг банка в большей степени обусловлены общей экономической обстановкой и резким падением продаж автомобилей и в меньшей степени — его кредитным рейтингом, который в значительной степени зависит от поддержки акционеров — UniCredit S.p.A., RCI Banque S.A. (дочерняя компания Renault S.A.) и Nissan Motor Co., Ltd. (в текущих условиях их готовность оказывать содействие банку под вопросом).

По итогам пятницы значение КБД на сроке 5 лет составило 8,57% годовых, таким образом, ориентир соответствует значению 9,82% годовых. При этом на вторичном рынке облигации Почты России с близкой дюрацией торгуются с доходностью 9,3–9,4% годовых, что соответствует премии к ОФЗ около 80 б. п.

Таким образом, мы полагаем, что в изначальный ориентир заложена премия около 50 б. п. относительно вторичного рынка, при этом, учитывая высокое кредитное качество компании, мы ожидаем высокого спроса на бумагу и размещения без премии к рынку.Афонин Александр

Синара ИБ

РН Банк пока не озвучивал конкретную дату, но в начале сентября планирует открыть книгу заявок на трехлетние облигации серии БО-001Р-10 объемом 5 млрд руб. Ориентир по доходности установлен на уровне КБД на сроке 3 года + премия не более 300 б. п.

Ликвидные выпуски банка торгуются с премией относительно ОФЗ 160–200 б. п., которая выглядит достаточно большой для эмитента с кредитным рейтингом уровня AAA. Однако, на наш взгляд, сейчас высокие доходности бумаг банка в большей степени обусловлены общей экономической обстановкой и резким падением продаж автомобилей и в меньшей степени — его кредитным рейтингом, который в значительной степени зависит от поддержки акционеров — UniCredit S.p.A., RCI Banque S.A. (дочерняя компания Renault S.A.) и Nissan Motor Co., Ltd. (в текущих условиях их готовность оказывать содействие банку под вопросом).

193

Читайте на SMART-LAB:

Газовый капкан: удержит ли поддержка натиск весны?

«Газовые» котировки находятся в фазе агрессивной коррекции, вплотную приблизившись к области поддержки 2.65–2.85, откуда ранее начался мощный...

23:17

теги блога stanislava

- Globaltrans

- IPO

- Mail.ru Group

- Ozon

- TCS Group

- Veon

- VK

- X5 Retail Group

- Акрон

- акции

- Алроса

- Арктик СПГ-2

- АФК Система

- АЭРОФЛОТ

- Банк Санкт-Петербург

- банки

- Башнефть

- ВТБ

- Газпром

- Газпромнефть

- ГМК НорНикель

- Детский мир

- диввыплаты

- дивдоходность

- дивидендная политика

- дивидендные выплаты

- дивиденды

- дивполитика

- доллар рубль

- доллар-рубль

- доходность

- Евраз

- ЕС

- Интер РАО

- ИнтерРАО

- Китай

- Лента

- ЛСР Группа

- ЛУКОЙЛ

- М.Видео

- Магнит

- Мегафон

- Мечел

- ММК

- мосбиржа

- Московская биржа

- МТС

- НДПИ

- нефть

- нефть Brent

- НЛМК

- НМТП

- Новатэк

- Норникель

- облигации

- опек+

- операционные результаты

- отчеты МСФО

- ОФЗ

- ПИК СЗ

- Полиметалл

- Полюс Золото

- прогноз по акциям

- прогноз финрезультатов

- Распадская

- редомициляция

- РЖД

- Роснефть

- Россети

- Ростелеком

- Русагро

- Русал

- Русгидро

- самолет

- санкции

- Сбербанк

- сделки M&A

- Северный поток-2

- Северсталь

- Совкомфлот

- СПГ

- Сургутнефтегаз

- США

- Татнефть

- Тинькофф

- Тинькофф Банк

- ТМК

- Транснефть

- финрезультаты

- ФосАгро

- ФСК Россети

- Х5 Retail Group

- ЦБ

- цена на нефть

- ЭНЕЛ Россия

- Эталон

- Юнипро

- Ямал СПГ

- Яндекс

- Яндекс компания