SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Новости рынков

Новости рынков | Возможное продление программы обратного выкупа акций Роснефти на 2021 год - позитивно для бумаг - Атон

- 13 ноября 2020, 19:54

- |

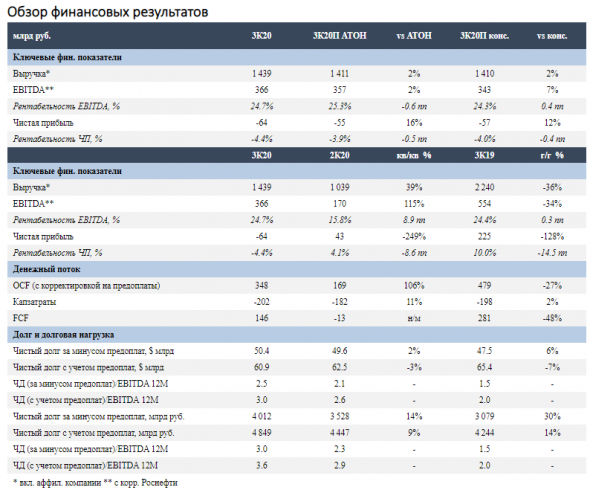

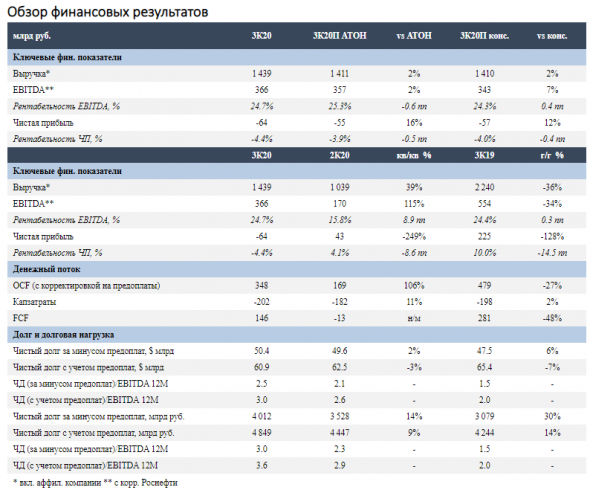

В 3К20 показатели выручки и EBITDA «Роснефти» оказались выше ожиданий рынка (на 2% и 7% соответственно), в то время как чистая прибыль ушла в минус (-64 млрд руб.) из-за убытка от курсовых разниц в размере 161 млрд руб. Чистый убыток по МСФО за 9M20 в размере 177 млрд руб., который в большей части объясняется убытком от курсовых разниц в 227 млрд руб., тем не менее является базой для расчета дивидендов «Роснефти», согласно текущей дивидендной политике, и практически не оставляет шансов на выплату дивидендов компанией по итогам 2020. Однако, мы считаем, что это в целом ожидаемо для рынка.

Атон

В 3К20 показатели выручки и EBITDA у «Роснефти» превысили ожидания рынка благодаря восстановлению цен на нефть. По выручке фактический результат (1 439 млрд руб., +39% кв/кв) превысил нашу оценку и консенсус-прогноз на 2%. Высокий результат обусловлен ростом цен на нефть (цена на Urals выросла на 38% кв/кв в рублевом выражении), а также ростом продаж нефтепродуктов на внутреннем рынке (+29% кв/кв). Производство углеводородов при этом снизилось на 3% кв/кв, жидких углеводородов – на 2%, газа – на 1% кв/кв. В то же время выросли показатели переработки: объем переработки нефти на российских НПЗ увеличился на 5% кв/кв (а общий объем переработки – на 6.1% кв/кв), отмечая некоторое восстановление после снятия ряда ограничительных мер (локдаунов из-за COVID-19), действовавших во 2К20.

EBITDA (366 млрд руб., +115% кв/кв) превысила консенсус-прогноз на 7%, а оценку АТОНа – на 2%, отразив рост цен на нефть и снижение отрицательного влияния обратного акциза на нефть. Рентабельность EBITDA составила 24.7% против 15.8% во 2К20. В сегментном разрезе EBITDA отразила рост рентабельности в добыче (скорр. EBITDA +76.7% кв/кв до 341 млрд руб., рентабельность EBITDA 42% против 39% в 2К20), в то время как в сегменте переработки и сбыта показатель EBITDA составил 36 млрд руб. против -18 млрд руб. во 2К20. Чистая прибыль «Роснефти» оказалась отрицательной (-64 млрд руб.), что стало следствием убытка от курсовых разниц в размере 161 млрд руб.

Свободный денежный поток (FCF) увеличился до 146 млрд руб. Рост показателя в основном обеспечен увеличением чистого денежного потока от операционной деятельности (242 млрд руб. против 42 млрд руб. во 2К20) на фоне улучшения ценовой конъюнктуры. В свою очередь, капзатраты увеличились на 11% до 202 млрд руб. в основном в результате роста прочих капзатрат на разведку и добычу (23 млрд руб. против 9 млрд руб. во 2К20), обусловленных плановым приобретением ИТ-оборудования, судов, транспортных средств и других объектов. Чистый долг, включая предоплаты, в долларах снизился на 3% кв/кв. За 9М20 сумма финансовых обязательств сократилась на $5.7 млрд (по итогам 1П20 сокращение составило $4.3 млрд), при этом доля краткосрочной части финансового долга снизилась в 3К20 с 24% до 17%.

Телеконференция. «Роснефть» планирует в ближайшее время представить совету директоров предложение о продлении программы обратного выкупа до конца 2021 года. Напомним, что программа обратного выкупа Роснефти на сумму до $2 млрд (по состоянию на 6 ноября было потрачено около $370 млн) на текущий момент действует до 31 декабря 2020 года.

Ожидается, что последствия налоговых изменений будут в целом нейтральными для компании. Основное негативное влияние, как ожидается, окажут поправки к НДД, затрагивающие Приразломное месторождение (около 27 млн тонн нефти, добытой в 2019, или 12% добычи жидких углеводородов в 2019 году). В то же время налоговые льготы по Приобскому месторождению и Ванкорскому кластеру помогут смягчить негативный эффект от налоговых изменений.

«Роснефть» подтвердила предварительные ожидания по капитальным затратам на следующий год на уровне около 1 трлн руб. в зависимости от того, будет ли подтверждена конфигурация сделки ОПЕК+ (против около 800 млрд руб., ожидаемых в 2020).

С другой стороны, новость о возможном продлении программы обратного выкупа на 2021, объявленная сегодня на телеконференции, должна быть позитивно воспринята инвесторами, на наш взгляд. «Роснефть» остается одним из наших фаворитов с точки зрения долгосрочной экспозиции на российский нефтяной сектор. В то же время после недавнего ралли в акциях «Роснефть» в настоящее время торгуется с мультипликатором EV/EBITDA 2021 5.6x, что предполагает премию 13% к среднему значению у аналогов и премию 30% к собственному среднему историческому значению компании за 2 года.Бутко Анна

Атон

В 3К20 показатели выручки и EBITDA у «Роснефти» превысили ожидания рынка благодаря восстановлению цен на нефть. По выручке фактический результат (1 439 млрд руб., +39% кв/кв) превысил нашу оценку и консенсус-прогноз на 2%. Высокий результат обусловлен ростом цен на нефть (цена на Urals выросла на 38% кв/кв в рублевом выражении), а также ростом продаж нефтепродуктов на внутреннем рынке (+29% кв/кв). Производство углеводородов при этом снизилось на 3% кв/кв, жидких углеводородов – на 2%, газа – на 1% кв/кв. В то же время выросли показатели переработки: объем переработки нефти на российских НПЗ увеличился на 5% кв/кв (а общий объем переработки – на 6.1% кв/кв), отмечая некоторое восстановление после снятия ряда ограничительных мер (локдаунов из-за COVID-19), действовавших во 2К20.

EBITDA (366 млрд руб., +115% кв/кв) превысила консенсус-прогноз на 7%, а оценку АТОНа – на 2%, отразив рост цен на нефть и снижение отрицательного влияния обратного акциза на нефть. Рентабельность EBITDA составила 24.7% против 15.8% во 2К20. В сегментном разрезе EBITDA отразила рост рентабельности в добыче (скорр. EBITDA +76.7% кв/кв до 341 млрд руб., рентабельность EBITDA 42% против 39% в 2К20), в то время как в сегменте переработки и сбыта показатель EBITDA составил 36 млрд руб. против -18 млрд руб. во 2К20. Чистая прибыль «Роснефти» оказалась отрицательной (-64 млрд руб.), что стало следствием убытка от курсовых разниц в размере 161 млрд руб.

Свободный денежный поток (FCF) увеличился до 146 млрд руб. Рост показателя в основном обеспечен увеличением чистого денежного потока от операционной деятельности (242 млрд руб. против 42 млрд руб. во 2К20) на фоне улучшения ценовой конъюнктуры. В свою очередь, капзатраты увеличились на 11% до 202 млрд руб. в основном в результате роста прочих капзатрат на разведку и добычу (23 млрд руб. против 9 млрд руб. во 2К20), обусловленных плановым приобретением ИТ-оборудования, судов, транспортных средств и других объектов. Чистый долг, включая предоплаты, в долларах снизился на 3% кв/кв. За 9М20 сумма финансовых обязательств сократилась на $5.7 млрд (по итогам 1П20 сокращение составило $4.3 млрд), при этом доля краткосрочной части финансового долга снизилась в 3К20 с 24% до 17%.

Телеконференция. «Роснефть» планирует в ближайшее время представить совету директоров предложение о продлении программы обратного выкупа до конца 2021 года. Напомним, что программа обратного выкупа Роснефти на сумму до $2 млрд (по состоянию на 6 ноября было потрачено около $370 млн) на текущий момент действует до 31 декабря 2020 года.

Ожидается, что последствия налоговых изменений будут в целом нейтральными для компании. Основное негативное влияние, как ожидается, окажут поправки к НДД, затрагивающие Приразломное месторождение (около 27 млн тонн нефти, добытой в 2019, или 12% добычи жидких углеводородов в 2019 году). В то же время налоговые льготы по Приобскому месторождению и Ванкорскому кластеру помогут смягчить негативный эффект от налоговых изменений.

«Роснефть» подтвердила предварительные ожидания по капитальным затратам на следующий год на уровне около 1 трлн руб. в зависимости от того, будет ли подтверждена конфигурация сделки ОПЕК+ (против около 800 млрд руб., ожидаемых в 2020).

344

Читайте на SMART-LAB:

Мосбиржа МСФО 2025 г. - когда прибыль перестанет падать?

Мосбиржа опубликовала финансовые результаты за 2025 год. Чистая прибыль снизилась на -25% после рекордного 2024 года до 59,4 млрд руб. В 4-м...

06:37

Обновление кредитных рейтингов в ВДО и розничных облигациях (ПАО «ЕВРОТРАНС» присвоен статус "Под наблюдением", ПАО «ГК «САМОЛЕТ» снят статус "Под наблюдением")

⚪️ПАО «ЕвроТранс»

Эксперт РА установил статус «под наблюдением» по рейтингу кредитоспособности, что означает высокую вероятность рейтинговых...

09:00

теги блога stanislava

- Globaltrans

- IPO

- Mail.ru Group

- Ozon

- TCS Group

- Veon

- VK

- X5 Retail Group

- Акрон

- акции

- Алроса

- Арктик СПГ-2

- АФК Система

- АЭРОФЛОТ

- Банк Санкт-Петербург

- банки

- Башнефть

- ВТБ

- Газпром

- Газпромнефть

- ГМК НорНикель

- Детский мир

- диввыплаты

- дивдоходность

- дивидендная политика

- дивидендные выплаты

- дивиденды

- дивполитика

- доллар рубль

- доллар-рубль

- доходность

- Евраз

- ЕС

- Интер РАО

- ИнтерРАО

- Китай

- Лента

- ЛСР Группа

- ЛУКОЙЛ

- М.Видео

- Магнит

- Мегафон

- Мечел

- ММК

- мосбиржа

- Московская биржа

- МТС

- НДПИ

- нефть

- нефть Brent

- НЛМК

- НМТП

- Новатэк

- Норникель

- облигации

- опек+

- операционные результаты

- отчеты МСФО

- ОФЗ

- ПИК СЗ

- Полиметалл

- Полюс Золото

- прогноз по акциям

- прогноз финрезультатов

- Распадская

- редомициляция

- РЖД

- Роснефть

- Россети

- Ростелеком

- Русагро

- Русал

- Русгидро

- самолет

- санкции

- Сбербанк

- сделки M&A

- Северный поток-2

- Северсталь

- Совкомфлот

- СПГ

- Сургутнефтегаз

- США

- Татнефть

- Тинькофф

- Тинькофф Банк

- ТМК

- Транснефть

- финрезультаты

- ФосАгро

- ФСК Россети

- Х5 Retail Group

- ЦБ

- цена на нефть

- ЭНЕЛ Россия

- Эталон

- Юнипро

- Ямал СПГ

- Яндекс

- Яндекс компания