SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Новости рынков

Новости рынков | Сбербанк остается фаворитом в финансовом секторе - Атон

- 31 октября 2019, 16:48

- |

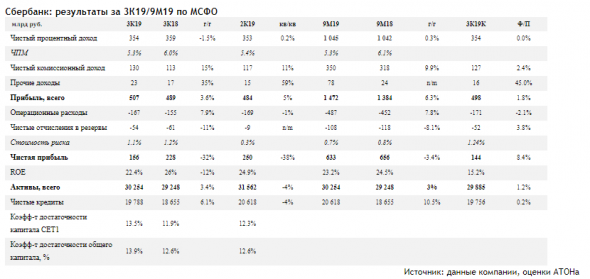

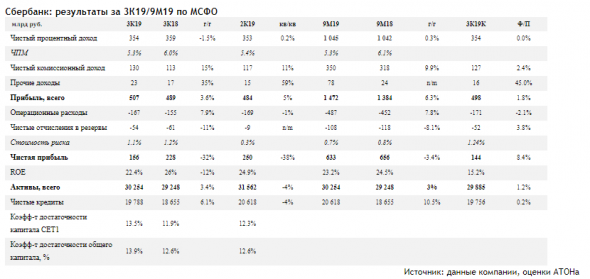

Результаты по МСФО за 3К19/9M19: выше консенсуса на фоне ряда улучшений

· Чистая прибыль составила 156 млрд руб. (-38% г/г) на фоне разового ожидаемого убытка от продажи Denizbank, но оказалась на 8% выше консенсус-прогноза из-за снижения операционных расходов и роста комиссий.

· ЧПМ снизилась на 10 бп кв/кв до 5.3%, качество активов стабилизировалось (стадия 3 на уровне 7.9%), а стоимость риска оказалась на низком уровне 1.1%; рост корпоративного кредитования продолжается (+1.7%г/г) – все метрики остаются в хорошей форме. Доля неработающих кредитов немного увеличилась – до 4.4%

· Коэффициент CET 1 укрепился до хорошего уровня 13.5% за 9M19 после продажи Denizbank. Мы прогнозируем дивиденды около 18 руб. на акцию в 2019 (доходность 7.5-8.3%).

· Сбербанк торгуется с мультипликатором P/E 2020П 5.5x и P/BV 2020П 1.1x против своих средних исторических значений 6.2x и 1.2x, и остается нашим фаворитом.

Результаты за 3К19 по МСФО – чистая прибыль выше консенсус-прогноза на фоне постепенных улучшений. В 3К19 банк заработал 156 млрд руб. чистой прибыли (-38% г/г) –негативно сказалась продажа Denizbank (убыток 73 млрд руб.). Скорректированная чистая прибыль выросла на 6.3%г/г до 231 млрд руб., предполагая аннуализированный RoE 22.4%. Объявленная чистая прибыль оказалась на 8% выше консенсуса преимущественно из-за более низких отчислений в резервы (-11% г/г) и операционных расходов (-1% г/г). Чистый процентный доход оказался почти неизменным г/г на уровне 354 млрд руб., а подразумеваемая рентабельности чистой прибыли составила 5.3% (против 6.0% за 3К18 и 5.4% за 2К19). Стоимость фондирования составила 4.1% в 3К19 (против 3.6% в 3К18 и 4.3% во 2К19). Чистый комиссионный доход ускорился до 15% г/г/11.4% кв/кв до 130 млрд руб. (на 2.5% выше консенсуса). Отчисления в резервы снизились на 11% г/г до 54 млрд руб., подразумеваемая стоимость риска составила 1.1%.

Активы и их качество. Валовые активы увеличились на 2.8% г/г, в том числе розничные кредиты – на 5.0%, корпоративные – на 1.7%. Кредиты компаниям в 3К19 впервые в этом году выросли после постепенного снижения на протяжении нескольких предыдущих кварталов – это может указывать на долгожданное оживление в корпоративном сегменте. Совокупные активы сократились на 3% вследствие деконсолидации Denizbank. Качество активов остается сравнительно хорошим, доля кредитов Стадии 3 и приобретенных или выданных обесцененных активов (POCI) остается стабильной – 7.9% (в 2К19 она составляла 7.8%, в 3К18 – 8.4%). Однако доля просроченных кредитов начала расти и составила 4.4% (против 4.0% за 2К19), и мы ожидаем, что в ходе телеконференции руководство банка прокомментирует этот факт.

Капитал и перспективы дивидендных выплат. Коэффициент достаточности капитала первого уровня (CET1) значительно повысился – до 13.53% за 9M19 с 12.3% в 1П19 в результате деконсолидации Denizbank. Мы ожидаем, что по итогам 2019 CET1 достигнет 14% – комфортного уровня для выплаты дивидендов. Мы прогнозируем дивиденды за 2019 в размере приблизительно 18 руб. на акцию, что соответствует дивидендной доходности в 7.5% по обыкновенным акциям и 8.3% по привилегированным.

Прогнозы на 2019. Сбербанк подтвердил все ранее названные целевые показатели: чистая процентная маржа – 5.25-5.5% по итогам года, рост комиссионного дохода на 11-15%, стоимость риска – 1.0-1.1%; доход на капитал – более 20%; коэффициент CET1 – выше 13%. В целом, мы считаем такие уровни привлекательными.

Телеконференция: сегодня в 17:00 по московскому времени. Тел.: +44 (0) 330 336 9411, +7 495 64 69190. Код доступа: 7618312 (ENG).

· Чистая прибыль составила 156 млрд руб. (-38% г/г) на фоне разового ожидаемого убытка от продажи Denizbank, но оказалась на 8% выше консенсус-прогноза из-за снижения операционных расходов и роста комиссий.

· ЧПМ снизилась на 10 бп кв/кв до 5.3%, качество активов стабилизировалось (стадия 3 на уровне 7.9%), а стоимость риска оказалась на низком уровне 1.1%; рост корпоративного кредитования продолжается (+1.7%г/г) – все метрики остаются в хорошей форме. Доля неработающих кредитов немного увеличилась – до 4.4%

· Коэффициент CET 1 укрепился до хорошего уровня 13.5% за 9M19 после продажи Denizbank. Мы прогнозируем дивиденды около 18 руб. на акцию в 2019 (доходность 7.5-8.3%).

· Сбербанк торгуется с мультипликатором P/E 2020П 5.5x и P/BV 2020П 1.1x против своих средних исторических значений 6.2x и 1.2x, и остается нашим фаворитом.

Результаты за 3К19 по МСФО – чистая прибыль выше консенсус-прогноза на фоне постепенных улучшений. В 3К19 банк заработал 156 млрд руб. чистой прибыли (-38% г/г) –негативно сказалась продажа Denizbank (убыток 73 млрд руб.). Скорректированная чистая прибыль выросла на 6.3%г/г до 231 млрд руб., предполагая аннуализированный RoE 22.4%. Объявленная чистая прибыль оказалась на 8% выше консенсуса преимущественно из-за более низких отчислений в резервы (-11% г/г) и операционных расходов (-1% г/г). Чистый процентный доход оказался почти неизменным г/г на уровне 354 млрд руб., а подразумеваемая рентабельности чистой прибыли составила 5.3% (против 6.0% за 3К18 и 5.4% за 2К19). Стоимость фондирования составила 4.1% в 3К19 (против 3.6% в 3К18 и 4.3% во 2К19). Чистый комиссионный доход ускорился до 15% г/г/11.4% кв/кв до 130 млрд руб. (на 2.5% выше консенсуса). Отчисления в резервы снизились на 11% г/г до 54 млрд руб., подразумеваемая стоимость риска составила 1.1%.

Активы и их качество. Валовые активы увеличились на 2.8% г/г, в том числе розничные кредиты – на 5.0%, корпоративные – на 1.7%. Кредиты компаниям в 3К19 впервые в этом году выросли после постепенного снижения на протяжении нескольких предыдущих кварталов – это может указывать на долгожданное оживление в корпоративном сегменте. Совокупные активы сократились на 3% вследствие деконсолидации Denizbank. Качество активов остается сравнительно хорошим, доля кредитов Стадии 3 и приобретенных или выданных обесцененных активов (POCI) остается стабильной – 7.9% (в 2К19 она составляла 7.8%, в 3К18 – 8.4%). Однако доля просроченных кредитов начала расти и составила 4.4% (против 4.0% за 2К19), и мы ожидаем, что в ходе телеконференции руководство банка прокомментирует этот факт.

Капитал и перспективы дивидендных выплат. Коэффициент достаточности капитала первого уровня (CET1) значительно повысился – до 13.53% за 9M19 с 12.3% в 1П19 в результате деконсолидации Denizbank. Мы ожидаем, что по итогам 2019 CET1 достигнет 14% – комфортного уровня для выплаты дивидендов. Мы прогнозируем дивиденды за 2019 в размере приблизительно 18 руб. на акцию, что соответствует дивидендной доходности в 7.5% по обыкновенным акциям и 8.3% по привилегированным.

Прогнозы на 2019. Сбербанк подтвердил все ранее названные целевые показатели: чистая процентная маржа – 5.25-5.5% по итогам года, рост комиссионного дохода на 11-15%, стоимость риска – 1.0-1.1%; доход на капитал – более 20%; коэффициент CET1 – выше 13%. В целом, мы считаем такие уровни привлекательными.

Оценка. Исходя из наших прогнозов прибыли на 2019-2020, Сбербанк торгуется по 6.1x/5.5x P/E 2019П/2020П и по 1.2x/1.1x P/BV. Историческое среднее – соответственно 6.2x и 1.2x. Мы по-прежнему считаем акции Сбербанка одними из лучших в финансовом секторе и подтверждаем рейтинг ВЫШЕ РЫНКА, ожидая, что их котировки продолжат повышаться.Атон

Телеконференция: сегодня в 17:00 по московскому времени. Тел.: +44 (0) 330 336 9411, +7 495 64 69190. Код доступа: 7618312 (ENG).

239

Читайте на SMART-LAB:

🚀 Ultimate Trading Challenge возвращается в 2026!

После успешного Ultimate Trading Challenge 2025 мы возвращаемся с новым испытанием для трейдеров. Докажите своё мастерство и побейте...

15:09

❗️ Новый ориентир по ставкке купона выпуска облигаций ПАО «МГКЛ»

Компания объявляет новый ориентир по ставке купона: 25-25,5% годовых, что соответствует доходности к погашению (YTM) 28,08 – 28,71%...

13:23

теги блога stanislava

- Globaltrans

- IPO

- Mail.ru Group

- Ozon

- TCS Group

- Veon

- VK

- X5 Retail Group

- Акрон

- акции

- Алроса

- Арктик СПГ-2

- АФК Система

- АЭРОФЛОТ

- Банк Санкт-Петербург

- банки

- Башнефть

- ВТБ

- Газпром

- Газпромнефть

- ГМК НорНикель

- Детский мир

- диввыплаты

- дивдоходность

- дивидендная политика

- дивидендные выплаты

- дивиденды

- дивполитика

- доллар рубль

- доллар-рубль

- доходность

- Евраз

- ЕС

- Интер РАО

- ИнтерРАО

- Китай

- Лента

- ЛСР Группа

- ЛУКОЙЛ

- М.Видео

- Магнит

- Мегафон

- Мечел

- ММК

- мосбиржа

- Московская биржа

- МТС

- НДПИ

- нефть

- нефть Brent

- НЛМК

- НМТП

- Новатэк

- Норникель

- облигации

- опек+

- операционные результаты

- отчеты МСФО

- ОФЗ

- ПИК СЗ

- Полиметалл

- Полюс Золото

- прогноз по акциям

- прогноз финрезультатов

- Распадская

- редомициляция

- РЖД

- Роснефть

- Россети

- Ростелеком

- Русагро

- Русал

- Русгидро

- самолет

- санкции

- Сбербанк

- сделки M&A

- Северный поток-2

- Северсталь

- Совкомфлот

- СПГ

- Сургутнефтегаз

- США

- Татнефть

- Тинькофф

- Тинькофф Банк

- ТМК

- Транснефть

- финрезультаты

- ФосАгро

- ФСК Россети

- Х5 Retail Group

- ЦБ

- цена на нефть

- ЭНЕЛ Россия

- Эталон

- Юнипро

- Ямал СПГ

- Яндекс

- Яндекс компания