SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Новости рынков

Новости рынков | Аналитики рекомендуют держать бумаги НЛМК в долгосрочных инвестиционных портфелях с учетом финансовых результатов за 2016 г., рекомендованных дивидендов.

- 06 марта 2017, 19:03

- |

НЛМК направит на дивиденды 83% от FCF за 2016 г.

НЛМК опубликовала финансовые результаты по МСФО за 2016 г.

Чистая прибыль компании в 4 кв. увеличилась в 4 раза в годовом выражении и составила $308 млн. Выручка выросла на 20%, до $1,97 млрд. Показатель EBITDA немного не дотянул до консенсус-прогноза (=$521,5) и составил $518 млн. Рентабельность EBITDA увеличилась до 26%, то есть +6 п.п. г/г.

За 2016 г. компания снизила выручку на 5%, до $7,64 млрд. Рост продаж составил лишь +1%, до 15,92 млн тонн метпродукции. Показатель EBITDA остался без изменений на уровне прошлого года (=$1,94 млрд), чистая прибыль сократилась на 3%, до $935 млн, а показатель FCF, в свою очередь, вырос на 9%, до $1,09 млрд. Чистый долг компании сократился до $0,69 млрд, соотношение чистый долг/EBITDA составляет 0,4х.

Совет директоров рекомендовал дивиденды за 4 кв. в размере 3,38 руб. на акцию. Текущая дивидендная доходность 3,03%. Таком образом. общая сумма объявленных дивидендов за 2016 г. составит 9,22 руб. на акцию или 83% от FCF.

Аналитики напоминают:

НЛМК удалось удержать показатель EBITDA на уровне прошлого года, а также увеличить рентабельность в связи с восстановлением цен на металлы с начала года и ростом производства. Кроме того, компания выполнила свой KPI по снижению долговой нагрузки ранее намеченного дедлайна, что оказало благоприятный эффект на уровень дивидендный выплат акционерам. Совокупная сумма дивидендов за 4 кв. оценивается в $350 млн, что превышает размер квартальной прибыли и свободный денежный поток.

На Дне инвестора менеджмент компании объявил о планах увеличить в текущем году инвестиции в капитальные затраты до $700 в год с $600 млн в 2014-2016 гг. $300 млн предназначено на общее поддержание производства, $150 зарезервировано под крупномасштабные ремонты в доменном и конвертерном цехах, $200 — на реализацию проектов стратегии развития компании до 2017 г., включая финальные платежи за модернизацию Стойленского ГОКа, и $50 — на начало реализации стратегии развития до 2022 г. Активизация инвестпрограммы окажет давление на FCF компании, а «щедрые» дивиденды могут и не повториться в будущих периодах.

НЛМК опубликовала финансовые результаты по МСФО за 2016 г.

Чистая прибыль компании в 4 кв. увеличилась в 4 раза в годовом выражении и составила $308 млн. Выручка выросла на 20%, до $1,97 млрд. Показатель EBITDA немного не дотянул до консенсус-прогноза (=$521,5) и составил $518 млн. Рентабельность EBITDA увеличилась до 26%, то есть +6 п.п. г/г.

За 2016 г. компания снизила выручку на 5%, до $7,64 млрд. Рост продаж составил лишь +1%, до 15,92 млн тонн метпродукции. Показатель EBITDA остался без изменений на уровне прошлого года (=$1,94 млрд), чистая прибыль сократилась на 3%, до $935 млн, а показатель FCF, в свою очередь, вырос на 9%, до $1,09 млрд. Чистый долг компании сократился до $0,69 млрд, соотношение чистый долг/EBITDA составляет 0,4х.

Совет директоров рекомендовал дивиденды за 4 кв. в размере 3,38 руб. на акцию. Текущая дивидендная доходность 3,03%. Таком образом. общая сумма объявленных дивидендов за 2016 г. составит 9,22 руб. на акцию или 83% от FCF.

Аналитики напоминают:

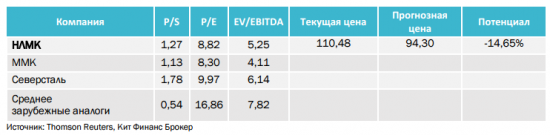

Дивидендная политика НЛМК предполагает выплату не менее 50% прибыли или FCFпо МСФО при отношении чистый долг/EBITDA≤ 1х.Рыночные мультипликаторы компаний

НЛМК удалось удержать показатель EBITDA на уровне прошлого года, а также увеличить рентабельность в связи с восстановлением цен на металлы с начала года и ростом производства. Кроме того, компания выполнила свой KPI по снижению долговой нагрузки ранее намеченного дедлайна, что оказало благоприятный эффект на уровень дивидендный выплат акционерам. Совокупная сумма дивидендов за 4 кв. оценивается в $350 млн, что превышает размер квартальной прибыли и свободный денежный поток.

На Дне инвестора менеджмент компании объявил о планах увеличить в текущем году инвестиции в капитальные затраты до $700 в год с $600 млн в 2014-2016 гг. $300 млн предназначено на общее поддержание производства, $150 зарезервировано под крупномасштабные ремонты в доменном и конвертерном цехах, $200 — на реализацию проектов стратегии развития компании до 2017 г., включая финальные платежи за модернизацию Стойленского ГОКа, и $50 — на начало реализации стратегии развития до 2022 г. Активизация инвестпрограммы окажет давление на FCF компании, а «щедрые» дивиденды могут и не повториться в будущих периодах.

С учетом финансовых результатов за 2016 г., рекомендованных дивидендов и объявленной инвестиционной программы сохраняем рекомендацию ДЕРЖАТЬ бумаги НЛМК в долгосрочных инвестиционных портфелях.Кит Финанс Брокер

теги блога stanislava

- Globaltrans

- IPO

- Mail.ru Group

- Ozon

- TCS Group

- Veon

- VK

- X5 Retail Group

- Акрон

- акции

- Алроса

- Арктик СПГ-2

- АФК Система

- АЭРОФЛОТ

- Банк Санкт-Петербург

- банки

- Башнефть

- ВТБ

- Газпром

- Газпромнефть

- ГМК НорНикель

- Детский мир

- диввыплаты

- дивдоходность

- дивидендная политика

- дивидендные выплаты

- дивиденды

- дивполитика

- доллар рубль

- доллар-рубль

- доходность

- Евраз

- ЕС

- Интер РАО

- ИнтерРАО

- Китай

- Лента

- ЛСР Группа

- ЛУКОЙЛ

- М.Видео

- Магнит

- Мегафон

- Мечел

- ММК

- мосбиржа

- Московская биржа

- МТС

- НДПИ

- нефть

- нефть Brent

- НЛМК

- НМТП

- Новатэк

- Норникель

- облигации

- опек+

- операционные результаты

- отчеты МСФО

- ОФЗ

- ПИК СЗ

- Полиметалл

- Полюс Золото

- прогноз по акциям

- прогноз финрезультатов

- Распадская

- редомициляция

- РЖД

- Роснефть

- Россети

- Ростелеком

- Русагро

- Русал

- Русгидро

- самолет

- санкции

- Сбербанк

- сделки M&A

- Северный поток-2

- Северсталь

- Совкомфлот

- СПГ

- Сургутнефтегаз

- США

- Татнефть

- Тинькофф

- Тинькофф Банк

- ТМК

- Транснефть

- финрезультаты

- ФосАгро

- ФСК Россети

- Х5 Retail Group

- ЦБ

- цена на нефть

- ЭНЕЛ Россия

- Эталон

- Юнипро

- Ямал СПГ

- Яндекс

- Яндекс компания

3% — это квартальные дивиденды, годовые вполне приличные. Особенно для тех, кто покупал год назад по 60.

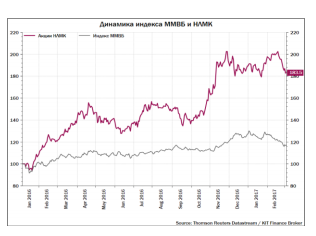

Недавно увеличился free-float, благодаря чему увеличится доля в индексе ММВБ, и наконец-то произойдет включение в индекс MSCI Russia. Т.е. индексные фонды начнут массово закупаться