SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Новости рынков

Новости рынков | Располагаемого FCF Лукойла будет достаточно для поддержания выкупа акций - Атон

- 28 августа 2019, 17:11

- |

Лукойл: Финрезультаты за 2К19 лучше прогнозов, сильный FCF поддержит выкуп

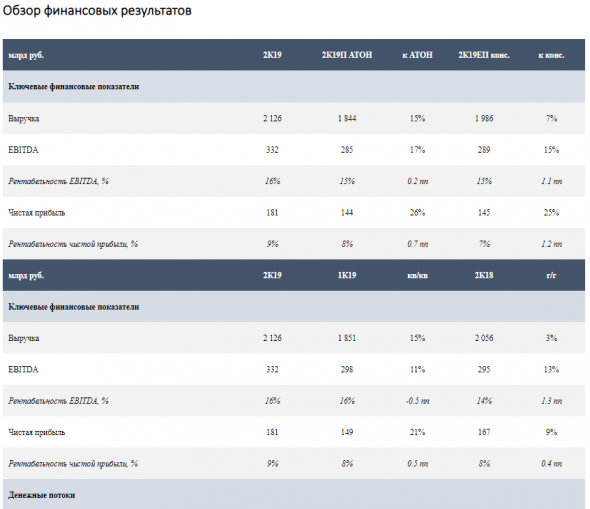

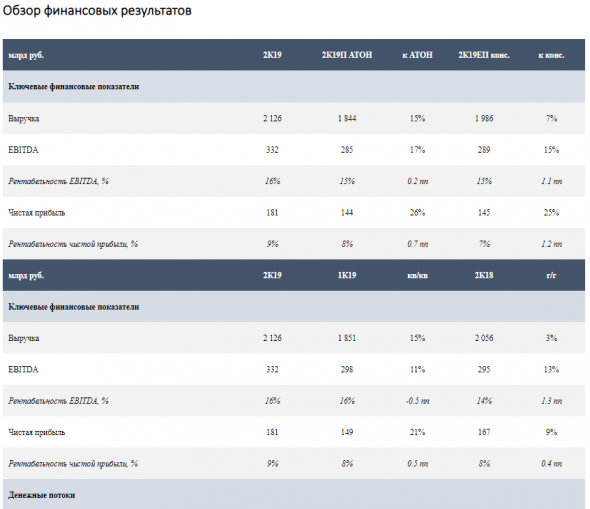

· Финансовые результаты за 2К19 сильно превысили ожидания рынка: EBITDA (332 млрд руб.) на 15% лучше консенсуса, чистая прибыль (181 млрд руб.) – на 25%.

· FCF сохранил тренд на усиление во 2К, и в 1П19 составил более 60% консенсус-прогноза Bloomberg на весь 2019 – мы считаем, что это может поддержать следующую программу обратного выкупа акций.

Финансовые результаты за 2К19 лучше ожиданий: основные метрики существенно превзошли консенсус-прогноз Bloomberg и наши оценки. Выручка оказалась выше консенсуса на 7%, EBITDA на 15%, чистая прибыль на 25%. Главная причина – повышение объемов продаж при благоприятной конъюнктуре рынка за счет сокращения запасов, что компенсировало сокращение продаж газа за рубежом. Положительно сказалось и повышение рентабельности нефтепереработки и поступлений от обратного акциза (вдвое кв/кв до 29 млрд руб.).

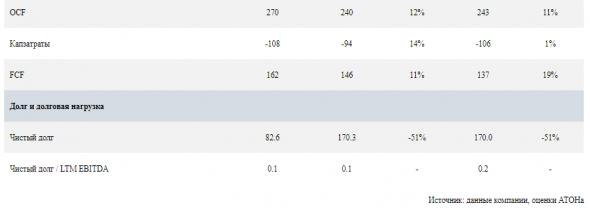

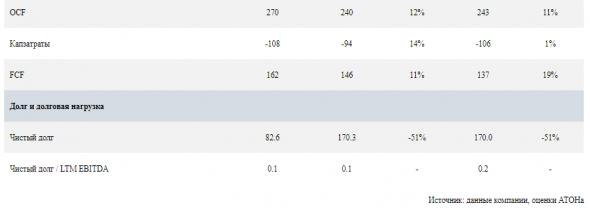

FCF за 1П19 вырос на 70% г/г, что может поддержать выкуп. Во 2К19 поддержку FCF оказали сильная динамика операционных денежных потоков и сокращение запасов, и в итоге FCF достиг 162 млрд руб. (+11% кв/кв и +19% г/г) – несмотря на рост капиталовложений. За 1П19 FCF составил 308 млрд руб. (61% от консенсус-прогноза Bloomberg на 2019 г.), и мы считаем, что это может быть благоприятно для планов очередного выкупа акций. Напомним, что ЛУКОЙЛ распределяет FCF после выплаты дивидендов в пропорции 50/50 между возвратом средств акционерам и новыми инвестициями.

Телеконференция запланирована на четверг 29 августа в 16:00 по московскому времени (14:00 по лондонскому). Основное внимание будет сосредоточено на программе обратного выкупа акций – мы считаем, что инвесторов будут особо интересовать прогнозы по срокам и объемам. Напомним, компания завершила объявленную в августе 2018 программу объемом $3.0 млрд (выкуплено приблизительно 5% выпущенных акций) и объявила результаты публичной оферты. По нашим оценкам, они подразумевают затраты в размере $1.6 млрд на выкуп акций у акционеров, помимо дочерней компании ЛУКОЙЛа. Мы полагаем, что следующий выкуп акций может быть скорректирован на эту сумму (против нашей предыдущей оценки в $3.0 млрд).

· Финансовые результаты за 2К19 сильно превысили ожидания рынка: EBITDA (332 млрд руб.) на 15% лучше консенсуса, чистая прибыль (181 млрд руб.) – на 25%.

· FCF сохранил тренд на усиление во 2К, и в 1П19 составил более 60% консенсус-прогноза Bloomberg на весь 2019 – мы считаем, что это может поддержать следующую программу обратного выкупа акций.

· ЛУКОЙЛ торгуется по 3.4x EV/EBITDA 2019П – дешевле среднего по российской нефтяной отрасли (среднее – 3.5x), в основном из-за неопределенности в отношении дальнейшего выкупа акций. На наш взгляд, располагаемого FCF компании будет достаточно для поддержания выкупа (мы ожидаем $1.4 млрд). Мы подтверждаем рейтинг ВЫШЕ РЫНКА.Атон

Финансовые результаты за 2К19 лучше ожиданий: основные метрики существенно превзошли консенсус-прогноз Bloomberg и наши оценки. Выручка оказалась выше консенсуса на 7%, EBITDA на 15%, чистая прибыль на 25%. Главная причина – повышение объемов продаж при благоприятной конъюнктуре рынка за счет сокращения запасов, что компенсировало сокращение продаж газа за рубежом. Положительно сказалось и повышение рентабельности нефтепереработки и поступлений от обратного акциза (вдвое кв/кв до 29 млрд руб.).

FCF за 1П19 вырос на 70% г/г, что может поддержать выкуп. Во 2К19 поддержку FCF оказали сильная динамика операционных денежных потоков и сокращение запасов, и в итоге FCF достиг 162 млрд руб. (+11% кв/кв и +19% г/г) – несмотря на рост капиталовложений. За 1П19 FCF составил 308 млрд руб. (61% от консенсус-прогноза Bloomberg на 2019 г.), и мы считаем, что это может быть благоприятно для планов очередного выкупа акций. Напомним, что ЛУКОЙЛ распределяет FCF после выплаты дивидендов в пропорции 50/50 между возвратом средств акционерам и новыми инвестициями.

Телеконференция запланирована на четверг 29 августа в 16:00 по московскому времени (14:00 по лондонскому). Основное внимание будет сосредоточено на программе обратного выкупа акций – мы считаем, что инвесторов будут особо интересовать прогнозы по срокам и объемам. Напомним, компания завершила объявленную в августе 2018 программу объемом $3.0 млрд (выкуплено приблизительно 5% выпущенных акций) и объявила результаты публичной оферты. По нашим оценкам, они подразумевают затраты в размере $1.6 млрд на выкуп акций у акционеров, помимо дочерней компании ЛУКОЙЛа. Мы полагаем, что следующий выкуп акций может быть скорректирован на эту сумму (против нашей предыдущей оценки в $3.0 млрд).

теги блога stanislava

- Globaltrans

- IPO

- Mail.ru Group

- Ozon

- TCS Group

- Veon

- VK

- X5 Retail Group

- Акрон

- акции

- Алроса

- Арктик СПГ-2

- АФК Система

- АЭРОФЛОТ

- Банк Санкт-Петербург

- банки

- Башнефть

- ВТБ

- Газпром

- Газпромнефть

- ГМК НорНикель

- Детский мир

- диввыплаты

- дивдоходность

- дивидендная политика

- дивидендные выплаты

- дивиденды

- дивполитика

- доллар рубль

- доллар-рубль

- доходность

- Евраз

- ЕС

- Интер РАО

- ИнтерРАО

- Китай

- Лента

- ЛСР Группа

- ЛУКОЙЛ

- М.Видео

- Магнит

- Мегафон

- Мечел

- ММК

- мосбиржа

- Московская биржа

- МТС

- НДПИ

- нефть

- нефть Brent

- НЛМК

- НМТП

- Новатэк

- Норникель

- облигации

- опек+

- операционные результаты

- отчеты МСФО

- ОФЗ

- ПИК СЗ

- Полиметалл

- Полюс Золото

- прогноз по акциям

- прогноз финрезультатов

- Распадская

- редомициляция

- РЖД

- Роснефть

- Россети

- Ростелеком

- Русагро

- Русал

- Русгидро

- самолет

- санкции

- Сбербанк

- сделки M&A

- Северный поток-2

- Северсталь

- Совкомфлот

- СПГ

- Сургутнефтегаз

- США

- Татнефть

- Тинькофф

- Тинькофф Банк

- ТМК

- Транснефть

- финрезультаты

- ФосАгро

- ФСК Россети

- Х5 Retail Group

- ЦБ

- цена на нефть

- ЭНЕЛ Россия

- Эталон

- Юнипро

- Ямал СПГ

- Яндекс

- Яндекс компания