SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Новости рынков

Новости рынков | Долговая нагрузка Polymetal остается приемлемой - Промсвязьбанк

- 27 августа 2019, 18:29

- |

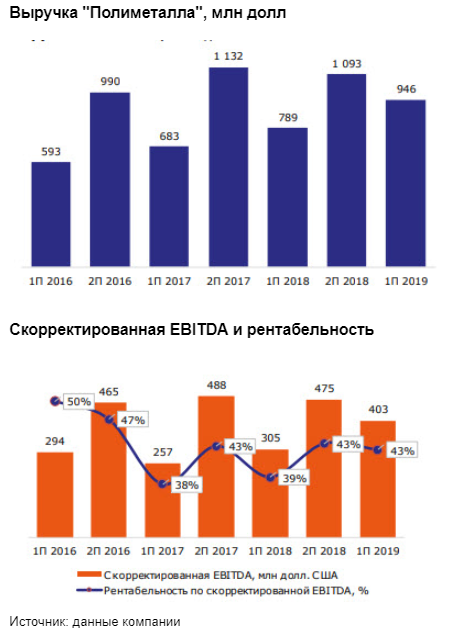

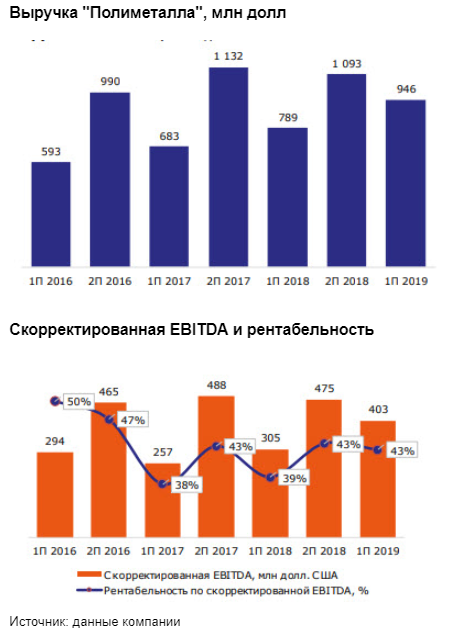

Сегодня финансовые результаты за 1П 2019г. представил «Полиметалл», которые вполне ожидаемо оказались сильными благодаря улучшению операционных показателей. Наибольший вклад в конечный результат внес выход на полную проектную мощность производства на Кызыле – на него приходится 21% выручки Группы и 35% EBITDA.

«Промсвязьбанк»

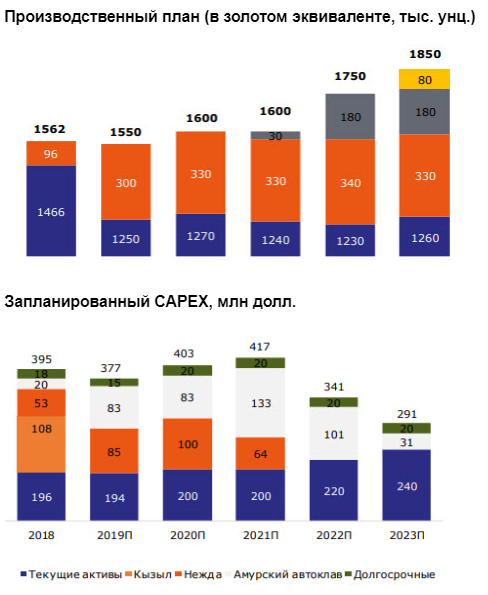

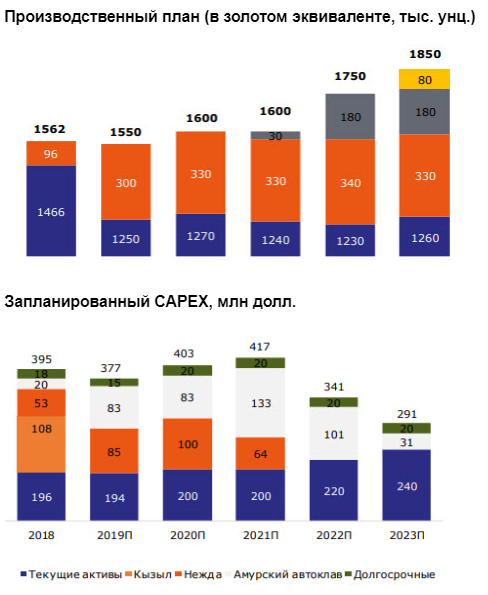

В связи с повышенной волатильностью на глобальных рынках акции золотодобывающих компаний стали основными бенефициарами роста цен на золото и серебро, что делает их на данный момент привлекательными инвестиционными идеями. Драйвером для роста стоимости акций «Полиметалла» помимо роста цен на золото в среднесрочной перспективе должно стать увеличение производства на основных месторождениях и выход на пиковые показатели в новых проектах (Нежданинское, Амурский ГМК).

Выручка в 1П ‘19г. выросла на 20% к АППГ, что стало возможным благодаря наращиванию объемов добычи и реализации золота. Наибольший вклад в результат внес выход на полную проектную мощность производства на Кызыле – на него приходится 21% выручки Группы и 35% EBITDA. На Светлом и Дукате возникло временное отставание продаж от производства, что будет нивелировано во второй половине года.

В золотом эквиваленте производство в 1П составило 756 тыс. унц. Напомним, что план компании по уровню добычи на 2019г. остался без изменений и составляет – 1 550 тыс. унций. (выполнен на 48,7%). Средняя цена реализации золота в отчетном периоде ненамного превысила аналогичные уровни прошлого года, а цена серебра снизилась, поэтому ценовой фактор должен в полной мере проявить себя в результатах «Полиметалла» во втором полугодии.

Позитивным моментом является сильный рост скорректированной EBITDA по сравнению с выручкой, что отражает увеличение объемов продаж и доли производства с низким уровнем затрат на Кызыле (снижение на 27% к 2П 2018г). Снижение средних денежных затрат (TCC) по Группе составило 3% г/г до 667 долл. / унц. из-за выбытия активов с высокими затратами (Охотск, Капан) при ослаблении курса рубля и тенге к доллару, что компенсировало негативное влияние инфляции и разовых факторов на Албазино и Омолоне (переработка бедной руды).

Что же касается совокупных издержек (AISC), то они практически не изменились. Целевой ориентир по ТСС на 2019г – 600-650 долл./унц., по AISC – 800- 850 долл./унц. пока не соблюдается, но, скорее всего, будет достигнут во второй половине года за счет увеличения добычи и содержания металла в руде. Таким образом, рентабельность по EBITDA возросла на 4,6 п. п. по сравнению с АППГ до 43%, что эквивалентно уровню рентабельности во втором полугодии в последние два года.

Капитальные затраты в 1П 2019г. увеличились на 12% г/г до 189 млн. долл., что отражает более высокий уровень CAPEX по отдельным бизнес единицам. В частности, активные работы ведутся на Нежданинском месторождении (строительство обогатительной фабрики, вскрышные работы) и Амурском ГМК (строительство второй линии автоклавного отделения, поставки оборудования) – на эти проекты суммарно приходится 44% текущих капзатрат. Прогноз CAPEX на 2019г. составляет 377 млн. долл.

Скорректированная чистая прибыль составила 188 млн долл. (+21% г/г). В соответствии с дивидендной политикой компании совет директоров одобрил промежуточный дивиденд в размере 0,2 долл./акция (общая сумма выплат 94 млн. долл.), что при текущих котировках обеспечит доходность на уровне в 1,4%. За АППГ размер дивиденда составил 0,17 долл. акция.

Компания не показала роста долговой нагрузки – общий долг остался без изменения на уровне 1 899 млн. долл., а чистый долг увеличился на 12% до 1 698 млн. руб. При этом благодаря росту EBITDA уровень долговой нагрузки ниже: коэффициент «чистый долг/EBITDA LTM» снизился с 1,95x до 1,91x (целевой уровень для дивидендной политики — ниже 2,5x, прогнозный – 1,5x).

Ценовой фактор значительного влияния не оказал, но во втором полугодии должен позитивно отразиться на финпоказателях, как и фактор сезонности – компания рассчитывает на рост добычи и реализации. Промежуточный дивиденд составит 0,2 долл./акция – дивидендная отсечка 5 сентября (текущая доходность 1,4%). Долговая нагрузка остается приемлемой.Антонов Роман

«Промсвязьбанк»

В связи с повышенной волатильностью на глобальных рынках акции золотодобывающих компаний стали основными бенефициарами роста цен на золото и серебро, что делает их на данный момент привлекательными инвестиционными идеями. Драйвером для роста стоимости акций «Полиметалла» помимо роста цен на золото в среднесрочной перспективе должно стать увеличение производства на основных месторождениях и выход на пиковые показатели в новых проектах (Нежданинское, Амурский ГМК).

Выручка в 1П ‘19г. выросла на 20% к АППГ, что стало возможным благодаря наращиванию объемов добычи и реализации золота. Наибольший вклад в результат внес выход на полную проектную мощность производства на Кызыле – на него приходится 21% выручки Группы и 35% EBITDA. На Светлом и Дукате возникло временное отставание продаж от производства, что будет нивелировано во второй половине года.

В золотом эквиваленте производство в 1П составило 756 тыс. унц. Напомним, что план компании по уровню добычи на 2019г. остался без изменений и составляет – 1 550 тыс. унций. (выполнен на 48,7%). Средняя цена реализации золота в отчетном периоде ненамного превысила аналогичные уровни прошлого года, а цена серебра снизилась, поэтому ценовой фактор должен в полной мере проявить себя в результатах «Полиметалла» во втором полугодии.

Позитивным моментом является сильный рост скорректированной EBITDA по сравнению с выручкой, что отражает увеличение объемов продаж и доли производства с низким уровнем затрат на Кызыле (снижение на 27% к 2П 2018г). Снижение средних денежных затрат (TCC) по Группе составило 3% г/г до 667 долл. / унц. из-за выбытия активов с высокими затратами (Охотск, Капан) при ослаблении курса рубля и тенге к доллару, что компенсировало негативное влияние инфляции и разовых факторов на Албазино и Омолоне (переработка бедной руды).

Что же касается совокупных издержек (AISC), то они практически не изменились. Целевой ориентир по ТСС на 2019г – 600-650 долл./унц., по AISC – 800- 850 долл./унц. пока не соблюдается, но, скорее всего, будет достигнут во второй половине года за счет увеличения добычи и содержания металла в руде. Таким образом, рентабельность по EBITDA возросла на 4,6 п. п. по сравнению с АППГ до 43%, что эквивалентно уровню рентабельности во втором полугодии в последние два года.

Капитальные затраты в 1П 2019г. увеличились на 12% г/г до 189 млн. долл., что отражает более высокий уровень CAPEX по отдельным бизнес единицам. В частности, активные работы ведутся на Нежданинском месторождении (строительство обогатительной фабрики, вскрышные работы) и Амурском ГМК (строительство второй линии автоклавного отделения, поставки оборудования) – на эти проекты суммарно приходится 44% текущих капзатрат. Прогноз CAPEX на 2019г. составляет 377 млн. долл.

Скорректированная чистая прибыль составила 188 млн долл. (+21% г/г). В соответствии с дивидендной политикой компании совет директоров одобрил промежуточный дивиденд в размере 0,2 долл./акция (общая сумма выплат 94 млн. долл.), что при текущих котировках обеспечит доходность на уровне в 1,4%. За АППГ размер дивиденда составил 0,17 долл. акция.

Компания не показала роста долговой нагрузки – общий долг остался без изменения на уровне 1 899 млн. долл., а чистый долг увеличился на 12% до 1 698 млн. руб. При этом благодаря росту EBITDA уровень долговой нагрузки ниже: коэффициент «чистый долг/EBITDA LTM» снизился с 1,95x до 1,91x (целевой уровень для дивидендной политики — ниже 2,5x, прогнозный – 1,5x).

277

Читайте на SMART-LAB:

Ключевая ставка должна помочь росту котировок

Драме с новыми дефолтами и новым ростом облигационных доходностей ЦБ в пятницу противопоставил снижение ключевой ставки с 16 до 15,5%. Не...

06:19

GBP/USD: «Старый джентльмен» поймал попутный ветер

«Кабель» оттолкнулся от пробитого нисходящего канала, сформировав при этом свечную модель «Бычье поглощение» (хотя, учитывая вторую свечу в виде...

22:38

теги блога stanislava

- Globaltrans

- IPO

- Mail.ru Group

- Ozon

- TCS Group

- Veon

- VK

- X5 Retail Group

- Акрон

- акции

- Алроса

- Арктик СПГ-2

- АФК Система

- АЭРОФЛОТ

- Банк Санкт-Петербург

- банки

- Башнефть

- ВТБ

- Газпром

- Газпромнефть

- ГМК НорНикель

- Детский мир

- диввыплаты

- дивдоходность

- дивидендная политика

- дивидендные выплаты

- дивиденды

- дивполитика

- доллар рубль

- доллар-рубль

- доходность

- Евраз

- ЕС

- Интер РАО

- ИнтерРАО

- Китай

- Лента

- ЛСР Группа

- ЛУКОЙЛ

- М.Видео

- Магнит

- Мегафон

- Мечел

- ММК

- мосбиржа

- Московская биржа

- МТС

- НДПИ

- нефть

- нефть Brent

- НЛМК

- НМТП

- Новатэк

- Норникель

- облигации

- опек+

- операционные результаты

- отчеты МСФО

- ОФЗ

- ПИК СЗ

- Полиметалл

- Полюс Золото

- прогноз по акциям

- прогноз финрезультатов

- Распадская

- редомициляция

- РЖД

- Роснефть

- Россети

- Ростелеком

- Русагро

- Русал

- Русгидро

- самолет

- санкции

- Сбербанк

- сделки M&A

- Северный поток-2

- Северсталь

- Совкомфлот

- СПГ

- Сургутнефтегаз

- США

- Татнефть

- Тинькофф

- Тинькофф Банк

- ТМК

- Транснефть

- финрезультаты

- ФосАгро

- ФСК Россети

- Х5 Retail Group

- ЦБ

- цена на нефть

- ЭНЕЛ Россия

- Эталон

- Юнипро

- Ямал СПГ

- Яндекс

- Яндекс компания