Treasuries

BlackRock предупреждает о серьезных проблемах с долгом США и рассматривает биткоин как потенциальную защиту

- 26 сентября 2024, 17:24

- |

- комментировать

- 350

- Комментарии ( 0 )

США на миллиарды долларов меняет статистику по продаже трежерис, Великобритания собирается обогнать Китай по покупке долгов

- 23 сентября 2024, 16:42

- |

Традиционно Минфин США публикует статистику с полуторамесячной задержкой, так что какие страны продолжают вкладываться в казначейские долговые бумаги Вашингтона пока известно только за июль. Судя по данным, впихивать миру свои трежерис получается с каждым годом всё проще и проще. Хотя главные держатели долговых обязательств последние годы активно меняются. Китай давно уступил первое место по объёму купленных казначейских облигаций Японии, и самураи, благодаря вбитой на ядерном уровне необходимость выполнять пожелания белых господ, придерживаются традиций, накупив на сумму более триллиона этих самых бумаг.

( Читать дальше )

Инвесторы считают, что победа Камалы Харрис благоприятна для облигаций, но не для акций

- 22 сентября 2024, 10:06

- |

Инвесторы считают, что победа Камалы Харрис на президентских выборах в США будет более выгодной для облигаций и менее благоприятной для акций по сравнению с победой Дональда Трампа, согласно опросу пользователей Bloomberg Terminal.

Половина респондентов планируют увеличить риски по акциям в случае победы Трампа, тогда как только 28% готовы сделать это, если победит Харрис. Более трети инвесторов сократят свои риски в акциях при победе Харрис, тогда как почти половина сократит риски по облигациям, если победит Трамп.

Институциональные инвесторы считают, что приход Трампа к власти окажет большее влияние на финансовые рынки, чем продолжение президентства Харрис. Около трети опрошенных намерены сохранить свои позиции в капитале при победе Харрис, и 24% — при Трампе. Половина участников опроса намерены сохранить свои вложения в облигации при Харрис.

( Читать дальше )

Рынок американского долга реагирует ростом на перспективы снижения ставки

- 18 сентября 2024, 12:41

- |

график TLT

Год назад неоднократно подчеркивал, что идёт активное перераспределение капитала из рынка акций в рынок долга (из риска в безриск) и рекомендовал к покупкам. Лично у нас там солидная плюшка. Сидим, наблюдаем.

( Читать дальше )

Доходность двухлетних госбондов США упала до минимума за 2 года

- 16 сентября 2024, 14:35

- |

Доходность двухлетних государственных облигаций США в понедельник обновила минимум с сентября 2022 года на возросших ожиданиях, что Федеральная резервная система может снизить процентную ставку сразу на 50 базисных пунктов.

Доходность двухлетних US Treasuries понизилась в ходе торгов на 2,1 базисного пункта (б.п.), составив 3,574%. Доходность 10-летних бондов снизилась на 0,5 б.п., до 3,652%, а показатель для 30-летних бумаг опустился на 0,7 б.п. и составляет 3,976%.

Судя по котировкам фьючерсов на уровень ставки ФРС, оценка вероятности ее снижения на 50 б.п. на предстоящем заседании приближается к 60%, по данным CME FedWatch. Месяц назад оценка падала до 25%.

www.interfax.ru/business/982218

Один из лучших индикаторов рецессии дает сигнал

- 06 сентября 2024, 05:38

- |

Наконец-то настал момент, которого многие на рынке облигаций долго ждали. Доходность 10-летних казначейских облигаций снова немного выше двухлетней доходности, так что печально известная кривая доходности больше не инвертирована. Это завершает 26 месяцев инверсии:

Кривая доходности в первую очередь известна за пределами рынка облигаций, как, возможно, лучший индикатор рецессии. Когда кривая инвертируется, это говорит о том, что инвесторы убеждены в снижении инфляции и темпов роста в будущем, поэтому доходность 10-летних облигаций должна быть ниже.

Но в целом это плохая новость! Это сигнал о том, что рецессия теперь почти неизбежна. Как и падение фондового рынка США...

Снижение рынка во время рецессий разбирали здесь

Стратегию торговли во время рецессий разбирали здесь.

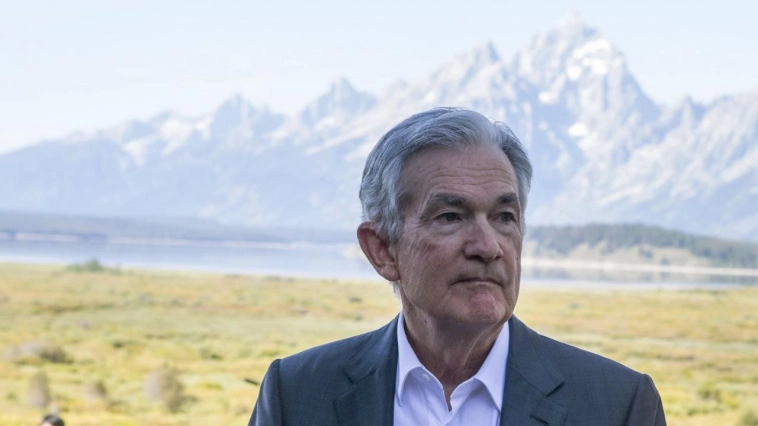

Время пришло

- 25 августа 2024, 18:35

- |

Пауэлл не подкачал.

Впервые было озвучено публично, что ФРС готова начать снижение ставок.

Рынки на позитиве. Растут🔼 и акции и облигации.

Фокус ФРС смещается с инфляции ( которая вроде как уверенно движется к плановым 2%) на рынок труда.

Если 6 сентября выйдет ещё один плохой отчёт по занятости и безработице, мы вполне можем увидеть и снижение на 0,5%

Самое главное, что тренд обозначен.

Моя рекомендация глобально не менялась в последние месяцы:

🔸В облигации смело входить: доходности продолжают снижаться, а цены расти и у этого движения ещё точно есть запас хода ( при этом за предыдущий год бондовые портфели уже принесли 8-10% в USD и 7-8% в EUR)

🔸Акции тоже можно покупать при условии, что покупки долгосрочные. Входить частями, тактически использовать просадки для формирования позиций.

Потрясти ещё вполне может, но отсиживаться в кэше в период снижения ставок я не вижу смысла.

Больше постов в телеграм канале:

t.me/maxinvest_pro

Мы собираемся выплатить долг нашей страны. Страна должна $35 трлн, но это число можно оперативно уменьшить — Дональд Трамп на митинге в Пенсильвании

- 20 августа 2024, 11:10

- |

«Мы собираемся выплатить долг нашей страны. Страна должна $35 трлн, но это число можно оперативно уменьшить», — сказал Дональд Трамп на митинге в Пенсильвании.29 июля Минфин США заявил, что государственный долг страны впервые в истории превысил отметку $35 трлн.

tass.ru/ekonomika/21640835

Уоррен Баффетт вложил в гособлигации США больше, чем сама ФРС: $234,6 млрд против $195,3 млрд — Business Insider

- 08 августа 2024, 14:34

- |

Berkshire Hathaway Уоррена Баффета теперь владеет большим количеством краткосрочных казначейских облигаций, чем Федеральная резервная система.

Согласно последнему отчету о прибылях, на конец 2кв 2024г компания владела краткосрочными казначейскими векселями США на сумму $234,6 млрд (+81% г/г).

ФРС владеет облигациями на сумму $195,3 млрд.

Предпочтение Баффета казначейским облигациям отражает его неспособность найти достойные инвестиции, которые превышают более чем 5% годовых безрисковых обязательств, предлагаемых государственным долгом.

Для контекста доходность ГКО за 1 месяц составляет 5,33%, за 3 месяца — 5,22%, а за 6 месяцев — 4,95%.

На ежегодном собрании акционеров Berkshire Hathaway в мае Баффет назвал ГКО «самой безопасной инвестицией».

markets.businessinsider.com/news/bonds/warren-buffett-owns-more-t-bills-yields-federal-reserve-berkshire-2024-8

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал