IPO

⚡️Глава Positive Technologies анонсировал выход на биржу "в час Х" на The Standoff

- 16 ноября 2021, 16:40

- |

📁До конца года Positive Technologies намерена провести прямой листинг на бирже и может стать первой публичной российской компанией, работающей в сфере кибербезопасности.

🏦Компания выбрала нестандартный формат размещения. «Выходим на биржу специфическим образом, — сказал совладелец компании Юрий Максимов. — Нам нужны „физики“, рассчитываем на 40-50 тысяч покупателей. Выходим на биржу с акциями, которые находятся на руках более 1 тысяч человек (действующие и бывшие сотрудники Positive Technologies). В час Х наши акционеры выйдут на биржу и начнут продавать акции. На них есть спрос и есть предложение».

💻Все материалы со дня инвесторов, который прошёл в рамках The Standoff, доступны по ссылке: standoff365.com/the-standoff-nov-21/invest-day/

📊Также в рамках мероприятия управляющий директор «Иволга Капитал» Дмитрий Александров обсудил с операционным директором Positive Technologies Максимом Пустовым итоги размещения облигаций и предстоящий листинг акций: standoff365.com/media/the-standoff-nov-21/invest-day/positive-technologies-na-rynke-obligatsiy-i-aktsiy/

/Облигации АО «Позитив Текнолоджиз» входят в портфели PRObonds на 2,5 — 4% от активов/

- комментировать

- Комментарии ( 3 )

В новой дивполитике МТС может привязать объем дивидендов к определенным финрезультатам - Велес Капитал

- 16 ноября 2021, 16:36

- |

( Читать дальше )

ЦБ не нравится, что компании завлекают на свои IPO частных инвесторов через обещания роста акций, это надо регулировать — зампред

- 16 ноября 2021, 16:30

- |

Есть положительный тренд на нашем рынке: сейчас компании все более и более активно стали делать IPO — не на западных, не совместно, а именно на нашем [фондовом рынке]. Но и здесь мы иногда видим практики такие, которые на западных рынках не распространены, которые на грани манипулирования, — например, обещания роста акций компании, еще какие-то комментарии, которые направлены именно на то, чтобы привлечь тех, у кого, может быть, ниже финансовая грамотность, к этому активу. На наш взгляд, для такого рода практик также нужно определенное регулирование, определенные требования— первый заместитель председателя Банка России Ксения Юдаева

Юдаева отметила, что необходимо научиться не вводить людей в заблуждение, не допустить «массового разочарования» физических лиц и их ухода с фондового рынка.

Нам нужно, чтобы тренд, который мы сейчас наблюдаем (активное прямое участие граждан на финансовых рынках — ред.), был устойчивым и здоровымwww.vedomosti.ru/finance/news/2021/11/16/896099-o-praktike-kompanii-po-privlecheniyu-lyudei-k-ipo

🧪 Новое IPO дочки Системы?

- 16 ноября 2021, 10:55

- |

Решили более подробно изучить активы Системы и углубились в Биннофарм Групп, который скоро выпустит свои первые облигации.

Весной этого года Система закончила объединение Синтеза, Алиума и Биннофарма в единую Группу. Скорее всего из-за этого аудированная отчетность и отчетность, которую показывает сам Биннофарм в презентации сильно отличаются. Однако по обеим отчетностям видна сильная финансовая сторона компании. Net debt/EBITDA 1,9х, EBIT за полгода вырос на 62%, а чистая прибыль на 422%.

Отметим, что производство Спутника V далеко не единственное, что производит компания. Более 400 препаратов выпускают заводы Группы, в том числе дженерики. Также компания в этом году начала строить полноценный R&D-центр, что также считаем положительным фактором.

Что по поводу IPO?

В презентации компании указано, что компания уже готова к IPO. В принципе, так и есть: куда ни посмотри,

( Читать дальше )

МТС рассматривает возможность IPO своего цифрового актива

- 16 ноября 2021, 09:56

- |

👉 Сейчас это дочерняя компания МТС на 100%, она содержит сетевую и облачную инфраструктуру, в том числе центры обработки данных

Краткий обзор Санкт-Петербургской биржи перед IPO

- 16 ноября 2021, 09:09

- |

19 ноября планируется IPO Санкт-Петербургской биржи. Брокеры еще два дня будут принимать заявки на участие в первичном размещении акций торговой площадки.

Понимаю, что про СПб биржу написаны тонны постов, через которые мне лично было трудно прорваться до сути. Поэтому сделал для себя краткий обзор. Тем более в связи с IPO менеджмент компании раскрыл любопытные планы по развитию.

Кстати, я один из немногих, кто лично посещал Санкт-Петербургскую биржу. И это разрыв шаблона.

👉 А вы вообще Санкт-Петербургскую биржу видели? Показываю

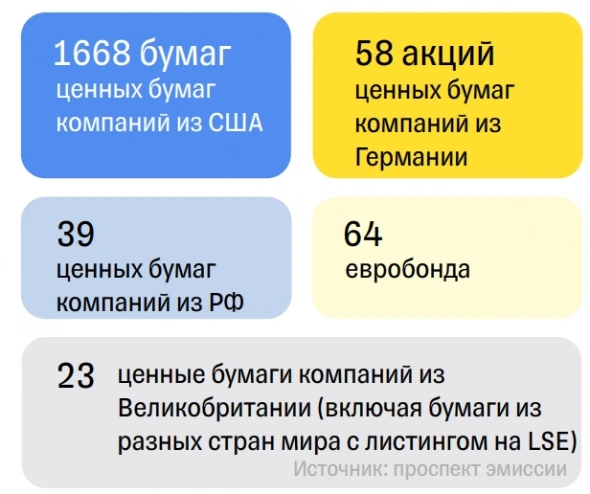

Санкт-Петербургская биржа — крупнейшая площадка по торговле иностранными акциями в России. Первые акции зарубежных компаний стали торговаться в 2014 году. Сейчас на бирже в обороте находится более 1 800 акций из 30 стран.

( Читать дальше )

Обзор прессы: Crocus Group, IPO, Интеко, Positive Technologies, МТС, Соллерс, МФО, ОФЗ — 16/11/21

- 16 ноября 2021, 08:25

- |

Иностранные инвесторы решили прикупить ОФЗ

Впервые с сентября международные инвесторы стали нетто-покупателями ОФЗ. На минувшей неделе нерезиденты увеличили позиции в рублевом госдолге более чем на 33 млрд руб. Замедление в последние три недели инфляции повышало популярность операций carry-trade при нынешнем уровне ставок рублевого долга. Однако намерения ЦБ и дальше жестко бороться с ростом потребительских цен путем подъема ключевой ставки могут сохранить высокую волатильность долгового рынка, считают аналитики.

https://www.kommersant.ru/doc/5078043

Производители удобрений опасаются срыва отгрузок из-за отсутствия экспортных лицензий

Введение квот на экспорт удобрений, которые начнут действовать с декабря, уже создало проблемы для крупнейших производителей, которые пока не получили экспортные лицензии. Механизм их выдачи до 25 ноября должны согласовать Минпромторг и Минсельхоз. Но участники рынка опасаются, что сроки будут сорваны: тогда экспорт может полностью остановиться, спровоцировав перебои в поставках и проблемы с транспортировкой других грузов. Впрочем, по мнению аналитиков, если задержка и произойдет, то будет небольшой.

( Читать дальше )

Crocus Group рассматривает возможность выхода на IPO

- 16 ноября 2021, 08:19

- |

Решение будет принято в ближайшие два года

Сейчас смотрим предложения от разных банков и инвестиционных компаний

о минимальной оценке компании:

«Так вопрос не стоит. Для того, чтобы люди видели, во что они вкладывают деньги, они должны понимать результат и рост стоимости акций. За эти деньги надо что-то построить. Это обычная инвестиционная история

Агаларов заявил о планах IPO Crocus Group — РБК (rbc.ru)

IPO Braze и UserTesting

- 16 ноября 2021, 06:31

- |

Продолжаю блиц-разборы выходящих компаний по своей стратегии.

16.11 Braze (#BRZE)Очередная IT-платформа с очередной фишкой по слежению за клиентами и улучшению рекламных кампаний.

Все хотят быть вторым Гуглом или Фейсбуком, продавая рекламу релевантной аудитории, но мало кому это удаётся. Тем не менее, поглащают такие стартапы достаточно охотно.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал