юнипро

Юнипро - снижение выработки в 1 кв на 11,8%

- 24 апреля 2020, 14:07

- |

В январе-марте 2020 года электростанции ПАО «Юнипро» выработали 12,0 млрд кВт.ч.

Снижение выработки на 11,8% по сравнению с аналогичным периодом 2019 года произошло по причине аномально теплой погоды в I квартале 2020 года и, как следствие, высокого уровня гидрогенерации в обеих ценовых зонах.

Исключительно высокие результаты I квартала прошлого года явились следствием повышенного спроса на электроэнергию и соответствующего увеличения объемов генерации на Сургутской ГРЭС-2 и Березовской ГРЭС в соответствии с указаниями Системного оператора.

Производство тепловой энергии составило 723,2 тыс. Гкал. Снижение на 10,7% по сравнению с показателями 2019 года обусловлено погодными условиями.

релиз

- комментировать

- 265

- Комментарии ( 0 )

Акции Лукойл, Башнефть, ОГК-2, ТГК-1, ТГК-14, Яндекс, Завод Диод, ГМК "Норникель", Красный Октябрь, Jpmorgan Chase & Co, Delta Air Lines, Bank of America, Русал, Boeing, Юнипро.

- 23 апреля 2020, 20:25

- |

Техосмотр 20.04.2020 Излечение от короны, снижение ставки, карта дивидендов.

- 20 апреля 2020, 10:59

- |

Возобновлявшем любимую рубрику. До этого рынок был в плену эмоций и истерик. Всем было плевать на уровни, трендовые и всякие фибоначи.

Мир активно поправляется. Америка, Германия, Италия и другие объявили о постепенном снятии карантина. Картины по приросту обнадеживающие.

дивидендов., изображение №1" title="Техосмотр 20.04.2020 Излечение от короны, снижение ставки, карта дивидендов." />

дивидендов., изображение №1" title="Техосмотр 20.04.2020 Излечение от короны, снижение ставки, карта дивидендов." />( Читать дальше )

ТОП-5 российских акций, в которых можно пересидеть пандемию

- 19 апреля 2020, 21:31

- |

Отечественный фондовый рынок в течение последних двух месяцев продолжает лихорадить, на фоне ужесточения карантинных мер, жёсткого режима самоизоляции и фактически приостановки всех нормальных бизнес-процессов. Акции большинства компаний находятся под серьёзным давлением, а о долгосрочных перспективах роста говорить с уверенностью пока приходится очень осторожно.

Однако среди них есть те эмитенты, которые выглядят в этом финансовом океане страстей в некотором роде тихой гаванью. Не в том смысле, что их котировки не лихорадит, а наоборот – этой турбулентностью можно и нужно пользоваться, чтобы увеличить свою потенциальную дивидендную доходность на годы вперёд, прикупив бумаги по аппетитным ценникам. Правда, многие из них уже заметно отскочили с глубоких мартовских минимумов, однако кто знает как будет развиваться ситуация дальше. Как вы помните, я упорно продолжаю ждать локальные распродажи, поэтому нужно быть, что называется, наготове.

( Читать дальше )

Обзор от 15 Апреля. Нефть, Рубль, РТС, СНП 500, Московская биржа, НЛМК, Русгидро, Яндекс, Ростелеком и др.

- 15 апреля 2020, 17:31

- |

Акции ФСК ЕЭС, Юнипро и ОГК-2 краткосрочно обладают выраженными защитными свойствами - Газпромбанк

- 14 апреля 2020, 14:48

- |

Мы считаем фундаментально привлекательными большинство покрываемых компаний, однако отмечаем ФСК, «Юнипро» и ОГК-2 как активы, обладающие более выраженными «защитными» свойствами на краткосрочном горизонте.Гончаров Игорь

«Газпромбанк»

Спрос на электроэнергию: ограниченная чувствительность к экономической волатильности. Исторически изменение ВВП России на 1% приводит к изменению потребления электроэнергии примерно на 0,4%. Мы ожидаем, что эта тенденция сохранится в течение текущего периода турбулентности, помогая отрасли противостоять потенциальному спаду.

( Читать дальше )

Тихие гавани российского рынка - Финам

- 10 апреля 2020, 17:53

- |

Сергей Суверов, cтарший аналитик «БКС Премьер»: Скорее всего, продолжится рост в золоте, так как в мире растут инфляционные ожидания из-за мер стимулирования, также увеличивается недоверие к фиатным деньгам. Из фундаментально привлекательных имен можно выделить «ФосАгро» (стабильный спрос на удобрения, позитив для финансовых результатов от девальвации), «Юнипро» (стабильный спрос на электроэнергию, высокая дивидендная доходность), среди менее ликвидных имен например акции Европейской Электротехники (низкая долговая нагрузка, недавний байбек).

( Читать дальше )

Утвержден Перечень из 646, которых будут спасать.

- 02 апреля 2020, 01:57

- |

Утвержден Перечень из 646 системообразующих организаций, которых будут спасать.

Из того, что опубликовано, в него вошли:

12 ПАО «НОВАТЭК»

16 ПАО «Газпром нефть»

17 ПАО «Газпром»

18 ПАО «ЛУКОЙЛ»

19 ПАО «Нефтяная компания „Роснефть“

20 ПАО „Сургутнефтегаз“

21 ПАО „Татнефть“ имени В.Д.Шашина

38 ПАО „Мечел“

45 АО „Московская областная энергосетевая компания“

62 ПАО „Интер Рао“

63 ПАО „Квадра-генерирующая компания“

64 ПАО „Россети“

65 ПАО „Русгидро“

67 ПАО „ТГК-14“

68 ПАО „Территориальная генерирующая компания №2“

69 ПАО „Энел Россия“

70 ПАО „Юнипро“

72 ПАО „Транснефть“

94 ПАО „Трансконтейнер“

100 ПАО „Авиакомпания “ЮТэйр»

102 ПАО «Аэрофлот»

130 ПАО «Новороссийский морской торговый порт»

PS

Банки и страховые спасает ЦБ

Юнипро остается дивидендным кейсом - Финам

- 20 марта 2020, 16:34

- |

Мы рекомендуем «Держать» акции «Юнипро» с целевой ценой 2,67 руб. Потенциал на текущий момент мы оцениваем в 14% в перспективе года.Малых Наталия

ГК «Финам»

• Прибыль «Юнипро» выросла в 2019 г. на 13,5%, до 18,9 млрд руб., на фоне повышения цен на электроэнергию и старую мощность, а также оптимизации мощностей. Денежный поток вышел в объеме ~9 млрд руб. Чистая денежная позиция на балансе составила на конец года 2,5 млрд руб. У компании нет долга, кроме обязательств по аренде на общую сумму 0,64 млрд руб.

• Генкомпания подтвердила прогноз по дивидендам — 14 млрд руб. за 2019 г. (DPS 0,222 руб.) и 20 млрд руб. за 2020 г. (DPS 0,317 руб.). Финальный дивиденд за 2019 г. ожидается летом 2020 г. в размере 0,111 руб. на акцию с DY 4,7%. Промежуточный дивиденд за 2020 г. в декабре может повыситься до 0,159 руб. с DY 6,8%.

• Запуск 3-го энергоблока Березовской ГРЭС перенесен с конца 1-го на 3-й квартал 2020 г., бюджет проекта несколько увеличен, до 42 млрд руб.

• Навес над акциями создает неясность последствий недружественного поглощения Uniper со стороны Fortum.

Подводим итоги 2019 года: электрогенерация

- 19 марта 2020, 23:27

- |

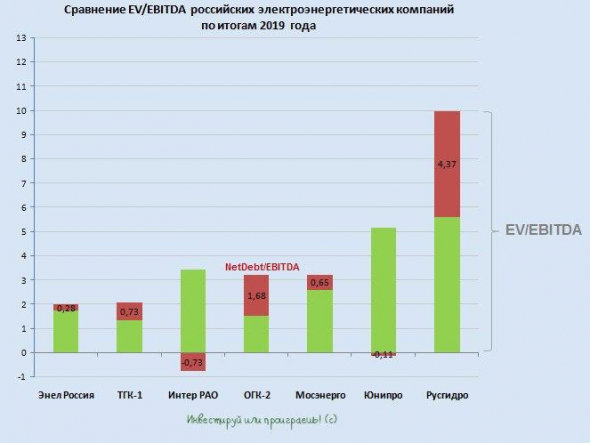

Я понимаю, что адекватно воспринимать фундаментальный анализ и смотреть на финансовые мультипликаторы сейчас способны очень не многие. Но традициям изменять нельзя, и несмотря ни на что обновлять наши любимые сравнительные диаграммы нужно!

1⃣ Начнём традиционно с сектора электрогенерации, где в лидеры по текущей рыночной недооценённости нежданно-негаданно вырвалась Энел Россия, акции которой упали за последние недели не так сильно, как у других представителей этого сектора. В том числе, благодаря зафиксированному на три года размеру дивидендов в размере 8 коп. на бумагу. Правда, в своих расчётах я скорректировал значение показателя EBITDA на обесценение активов проданной в прошлом году Рефтинской ГРЭС, но эта цифра будет более информативной и показательной, за вычетом разовых списаний.

2⃣ На второй строчке по мультипликатору EV/EBITDA (также со значением около 2х) расположилась ТГК-1. И это неудивительно, если учесть, что компания меньше чем за месяц растеряла половину своей капитализации (как же вовремя я её продал в начале марта!). Были бы сейчас лишние деньги – с удовольствием бы пристроил часть из них в акции ТГК-1 по текущим 0,8 коп.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал