хэдхантер

5 идей в российских акциях. Докупаем на откате

- 04 марта 2025, 16:25

- |

Отобрали пять акций российских компаний, которые могут показать хорошие результаты в ближайшие недели.

Дивидендная фишка сезона — КЦ ИКС 5

- Компанию, бесспорно, можно назвать главной фишкой приближающегося дивидендного сезона. Ожидается, что бумаги принесут доходность на порядок выше конкурентов. С текущими уровнями цен это порядка 35%.

- Последний финансовый отчет компании был довольно успешным: за 2024 г. выручка компании выросла на 24%, продажи увеличились как за счет увеличения среднего чека, так и за счет роста трафика в магазинах. При этом по магазинам-дискаунтерам сети выручка выросла в 2 раза г/г.

- Бумага торгуется с 19%-ным дисконтом по мультипликатору P/E. Сейчас значение показателя находится на уровне 9,5x.

( Читать дальше )

- комментировать

- 420

- Комментарии ( 0 )

Дивидендные истории с потенциалом роста

- 04 марта 2025, 10:42

- |

Ставка ЦБ РФ — 21%. Однако аналитики ждут ее снижения уже в конце I полугодия 2025 г. Это подтверждается и тем, что многие банки начали предлагать клиентам менее выгодные процентные ставки по вкладам. Сейчас хороший момент для формирования позиций в дивидендных акциях. По мере нормализации процентных ставок интерес к голубым фишкам будет лишь возрастать.

Сейчас один из лучших моментов, чтобы пополнить счет для инвестиций. Упустить его — значит, потерять возможности для ощутимого роста капитала в будущем. Дивидендная доходность в отдельных бумагах ожидается выше 30% на горизонте года.

Почему сейчас

• Российские акции — лучшая защита от инфляции на длинной дистанции. Это подтверждается статистикой.

• Прогнозируемый потенциал роста курсовой стоимости акций — до 100% за год в отдельных ликвидных бумагах.

• Фондовый рынок все еще выглядит дешевым по историческим меркам: мультипликатор P/E держится на уровне до 4,2, что заметно ниже среднего последних 10 лет на уровне 6,1.

( Читать дальше )

Рынок сбавляет обороты. Какой тактики сейчас придерживаться?

- 28 февраля 2025, 11:13

- |

Ралли, продолжавшееся на российском рынке последние два месяца, встало на паузу. Перед очередным рывком вверх индекс может откатиться. Среднесрочно рынок все так же предрасполагает к покупкам. Как действовать в текущей ситуации?

Техническая картина

- С минимумов декабря 2024 г. Индекс МосБиржи прибавил более 40%. Сперва росли на неожиданном решении ЦБ более не повышать ставку, затем рынок получил поддержку от позитивных геополитических новостей.

- За это время рынок почти полностью отыграл все потери за время коррекции, начавшейся в мае 2024 г., и вышел на девятимесячные максимумы.

- В моменте предыдущих драйверов уже недостаточно для продолжения роста, покупательская активность постепенно спадает, наблюдается откат.

- Первая цель — нижняя граница восходящего канала и двухнедельные минимумы в районе 3130–3150 п. Если коррекция будет постепенно углубляться, следующую поддержку рынок может найти в районе психологически значимой круглой отметки в 3000 п.

Среднесрочные возможности

( Читать дальше )

Рекорды рынка акций. В чем секрет?

- 27 февраля 2025, 15:27

- |

Индекс МосБиржи полной доходности (MCFTR) в феврале обновил рекордные уровни. Росту не помешали ни санкции, ни высокая ключевая ставка, ни другие невзгоды. Это знаковое событие для фондового рынка, которое сигнализирует о важности инвестирования в акции, но в чем секрет такого роста?

• Индекс МосБиржи полной доходности от минимумов 2022 г. вырос на 118%.

• Относительно минимумов декабря 2024 г. он прибавил 40%.

Реинвестируй дивиденды

( Читать дальше )

❗️❗Акции хэдхантер: обзор, краткосрочный прогноз, где искать в инструмент точку хода?

- 26 февраля 2025, 20:13

- |

❗️Компания HeadHunter (Хэдхантер) HEAD известна практически каждому, поскольку все, кто либо сами искали работу в последние несколько лет, либо искали сотрудников через сервисы по подбору персонала, неизбежно должны были наткнуться на этот сервис.

✅У компании очень сильная рыночная позиция, уже много лет она планомерно увеличивала свою рыночную долю и за счет этого сейчас при поиске работы адекватных альтернатив ей можно сказать нет. На текущей напряженности на рынке труда Хэдхантер получила дополнительный буст, так как работодатели тратят значительно больше денег на привлечение и подбор персонала. Поэтому в целом на компанию долгосрочно мы смотрим позитивно и полагаем, что таргет по акциям компании на горизонте года около 5000 рублей за акцию.

Что касается краткосрочных прогнозов, то это дело неблагодарное. На краткосроке акции всегда волатильны, и их движения сложно предсказать, поскольку даже самый устойчивый тренд может в любое время разрушиться на каком-то сильном внешнем триггере, который рынок не закладывал в свою оценку акции.

( Читать дальше )

"Какие бумаги привлекают инвесторов в пятницу? Итоги недели".

- 21 февраля 2025, 18:06

- |

Приветствуем новых подписчиков и инвесторов канала!

Ну вот уже завершается рабочая неделя, довольно прибыльная. Как уже предупреждал, основные влияющие новости теперь стоит ждать вечерами из-за агрессивной политики Трампа, но дружелюбной к России.

Сегодня пятница, поэтому торги российского фондового рынка будут идти по классическому сценарию в коррекции после позитивных дней от среды. Динамика Индекса Мосбиржи -0,23%📉 будет мелочь, ведь за неделю Мосбиржа набрала +3,93%📈. (воздушная подушка).

Какие компании тоже остались в плюсе за неделю?

Самые высокие показатели за неделю я заметил у СПБ биржи🏦, которые составляют +16,4%. Когда сейчас царствует коррекция, я закупил акции компании за 241 руб., потому что всю наделю наблюдал высокий спрос на бумагу максимально до 276 р. (во вторник).

Драйверами роста служат положительные новости на фоне геополитических событий. Вспомните, встреча делегаций России и США в Саудовской Аравии была тоже во вторник, когда весь рынок был красный, акции СПб биржи выросли на +7,17%🔥 именно после информации о начале переговорного процесса.

( Читать дальше )

Технологии и ритейл: ухудшаем взгляды после роста котировок, дальше все зависит от ставок

- 21 февраля 2025, 15:53

- |

С момента выхода Стратегии аналитиков БКС на 2025 г. акции потребительского сектора и сектора технологий, медиа и телекоммуникаций выросли в цене в среднем на 27%, и по многим бумагам потенциал роста на год закрылся за два месяца.

Считаем, что справедливые оценки могут быть еще выше, если процентные ставки и стоимость капитала существенно снизятся. Однако на данный момент ключевая ставка ЦБ, неопределенность среды и требуемая доходность остаются высокими, поэтому мы снизили рекомендации по многим бумагам на 12 месяцев вперед после роста котировок.

Главное

• Мы подняли целевые цены по бумагам в среднем на 9% с учетом небольшого фактического снижения безрисковой ставки и фактора прохождения времени. Однако котировки по бумагам ряда компаний выросли сильнее — ухудшаем взгляды.

• Ухудшили до «Негативного» взгляд на МТС и Ростелеком: дивидендная доходность в 8–14% ниже, чем у гособлигаций, а процентные ставки давят на прибыль.

• Также «Негативный» взгляд по акциям с высокой долговой нагрузкой: сохраняем по М.Видео-Эльдорадо и ухудшаем с «Нейтрального» по ВК и АФК Система.

( Читать дальше )

Инфляционные ожидания и ставки по вкладам снижаются. Ищем возможности на фондовом рынке

- 20 февраля 2025, 15:44

- |

Ставки по вкладам неуклонно идут вниз на протяжении двух месяцев. Темпы снижения пока невелики, но улучшение геополитической конъюнктуры может способствовать их усилению. Укрепление рубля и текущая высокая ставка ЦБ тормозят инфляционные ожидания. Что купить сегодня на фондовом рынке, чтобы обогнать инфляцию и получить доходность на уровне 28–30% и выше, разбираемся в материале.

Инфляция и инфляционные ожидания

Тема геополитики остается важным фактором, который спровоцировал волну роста последних дней на фондовом рынке РФ. Взаимная риторика официальных лиц США и РФ сохраняется позитивной, однако конкретики по срокам урегулирования конфликта нет.

Пока в фокусе внимания инвесторов оказались данные по динамике потребительских цен. Недельные темпы, по последним данным, замедлились до 0,17% с 0,23%. Темпы роста явно стабилизируются на более низких уровнях, чем в ноябре – декабре.

Ожидаемая инфляция, по оперативным данным ЦБ, пошла на спад от пика последних месяцев. В другом обзоре регулятор отмечает, что ценовые ожидания предприятий снизились, но остались повышенными.

( Читать дальше )

5 идей в российских акциях. Перспективные бумаги на ближайшие месяцы

- 20 февраля 2025, 10:31

- |

От минимумов 2024 г. российский рынок уже отскочил более чем на 40%, но потенциал для дальнейшего подъема сохраняется. Отдельные акции все еще выглядят дешево по историческим меркам. По мере возможного снижения градуса геополитической напряженности рынок способен продолжить рост. Сейчас идет сезон отчетности по итогам 2024 г. — выход операционных и финансовых результатов может стать сильным среднесрочным драйвером для позитивной переоценки.

Эксперты БКС Экспресс выделили главные тренды и отобрали 5 акций российских компаний, которые могут быть интересны на среднесрочном горизонте. Пополнить счет, чтобы инвестировать в интересные бумаги, можно по ссылке:

Пополнить счетНадежда на ослабление режима внешних санкций

• На фоне благоприятной конъюнктуры на газовом рынке вновь становятся интересными акции НОВАТЭКа. Цены на газ в Европе росли на протяжении 2024 г. В феврале 2025 г. котировки превышали уровень $550 за тыс. куб. м, то есть приближались к максимуму 2023 г. Благодаря росту цен компания НОВАТЭК показала позитивные финансовые результаты за 2024 г. по МСФО. В частности, относящаяся к акционерам чистая прибыль возросла на 6,6% год к году (г/г), до 493,5 млрд руб.

( Читать дальше )

ХЕДХАНТЕР — ТОП ИДЕЯ?

- 19 февраля 2025, 13:22

- |

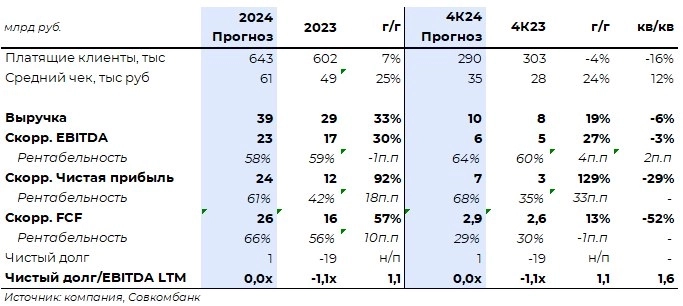

Компания Хэдхантер опубликует аудированную отчетность по МСФО 5 марта. Ожидаю нейтрально-позитивной реакции рынка на отчетность.

С 3 квартала 24 года ужесточение ДКП стало еще более негативно влиять на количество активных вакансий, размещенных на сайте Хэдхантера, что скорее всего замедлит темп роста выручки (ранее был рост на 28% г/г), но это не критично.

✔️ Из того, что нравится в компании:

🟠Компания могла существенно повысить тарифы, так как клиенты в конце года могли активно покупать годовые подписки на 2025 год по цене 2024 года, чтобы зафиксировать старую цену — это приведет к существенному росту отложенной выручки в 4 квартале 2024 года и увеличению FCF.

🟠Компания является лидером в своем сегменте, по мультипликаторам стоит дешево, при этом демонстрируя самую высокую рентабельность по EBITDA, FCF доходность и дивидендную доходность в секторе, а темпы роста выручки в целом сопоставимы с медианными уровнями!

🔖 Мнение:

В целом, компания выглядит интересно, держу ее в портфеле стратегии автоследования. Считаю, что расти компании есть куда + сам фундаментал надежный. Урегулирование конфликта на Украине не приведет к резкому сокращению потребности в услугах компании (за счет возвращения деловой активности иностранцев, возможной перестройки рынка труда и возможного более быстрого смягчения ДКП).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал