фундаментальный Анализ

Не стоит участвовать в SPO Софтлайн

- 28 июня 2024, 13:34

- |

Про допэмиссию Софтлайн

Как обычно эксперты и инвесторы пытаются оправдать безудержные покупки компании за счет кредитных средств и средств инвесторов. На этот раз допка в размере 23% акционерного капитала!

Акции у меня в анти топе. Целевая цена 119 руб. (кстати, расчет был при цене 178 руб. за акцию).

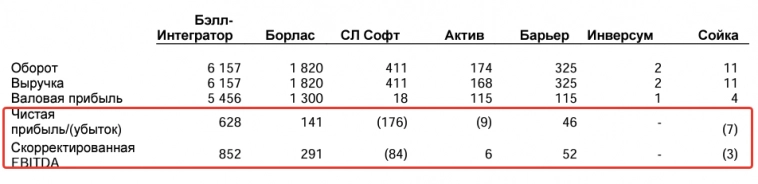

Почему я не верю в M&A:

— во-первых, все сделки или за счет заемных денег, или за счет инвесторов — у самой компании средств мало

— во-вторых, покупка преимущественно убыточных компаний за дорого

— в-третьих, из-за того, что покупают все дорого — растет гудвил компании

— в-четвертых, за 2022-2023 год было 17 покупок — давайте сначала это интегрируем?

Конечно, я не рекомендую участвовать в этом SPO безумии.

Обратите внимание, что из 17 компаний, купленных в 2022-2023 годах только 2 со значимой положительной EBITDA! Остальные или у нуля или в минус.

Расчет от 30 апреля целевой цены неутешителен:

( Читать дальше )

- комментировать

- 5.5К | ★4

- Комментарии ( 24 )

IPO Все Инструменты уже скоро. Честный обзор

- 27 июня 2024, 07:30

- |

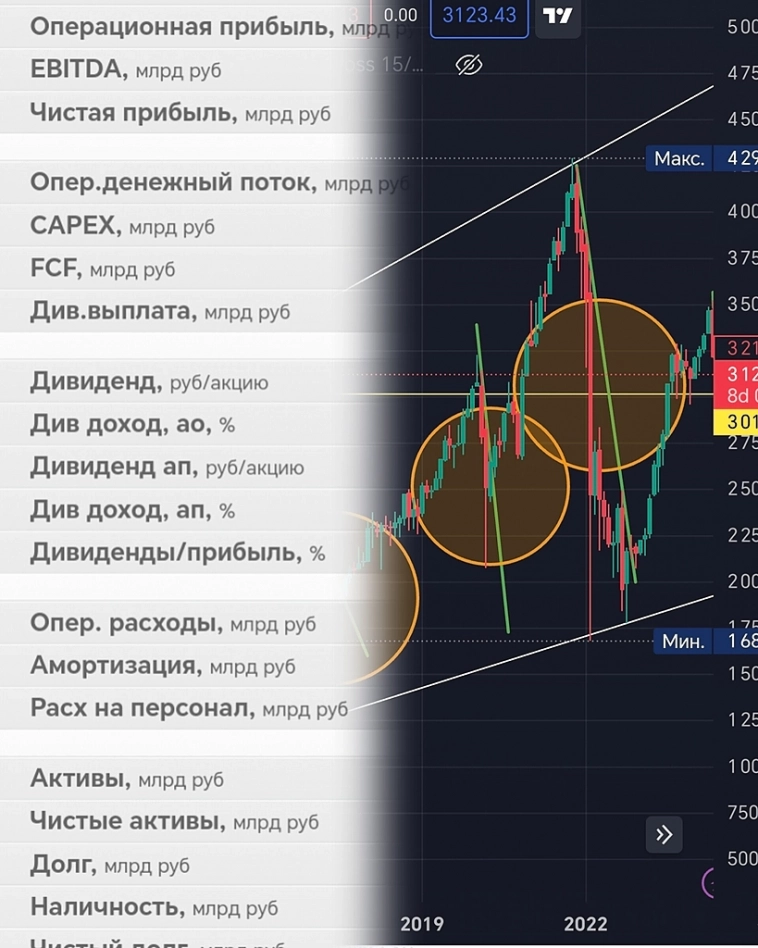

Строительный онлайн-ритейлер «ВсеИнструменты.ру» подтвердил планы провести IPO на Мосбирже летом 2024 года. Как всегда, сделаю краткий и непредвзятый авторский обзор.

🛠️Я давно наблюдаю за «ВсеИнструменты», поскольку: а) у них есть биржевые облигации, а вы знаете, что к облигациям я много лет неровно дышу; б) слухи о готовящемся IPO гуляют уже пару месяцев; и в) сам являюсь давним клиентом их сервиса.

Чтобы не пропустить самое интересное, подписывайтесь на телеграм-канал с авторской аналитикой и инвест-юмором.

🔨ВсеИнструменты — №1 на рынке

🛠️ВсеИнструменты.ру — крупнейший игрок на онлайн-рынке DIY-товаров (Do It Yourself, или «сделай сам» — товары для дома, стройки, ремонта и дачи), работает с 2011 г.

Ранее ООО «ВсеИнструменты.ру» владела кипрская Haverburg Enterprises Ltd., в этом году была создана новая холдинговая структура — АО «ВИ.ру», в июне преобразованное в ПАО. Его конечные владельцы не раскрываются.

( Читать дальше )

Amazon удерживает темпы роста за счет рекламы и AWS

- 26 июня 2024, 14:01

- |

Итоги 2023 г. Выручка выросла на 11,8% до $574,8 млрд. FX-neutral цифры такие же. При этом продуктовая выручка прибавила 5,3% и составила $255,9 млрд. Сервисная выручка подскочила на 17,6% до $318,9 млрд.

Совокупные операционные расходы выросли на 7,2% до $537,9 млрд. Операционная прибыль выросла в 2 раза до $36,9 млрд. Свободный денежный поток (FCF) $36,8 млрд в сравнении с отрицательным -$11,6 млрд по итогам 2022 г. Diluted EPS $2,9 против убытка 27 центов годом ранее. Денежные средства и эквиваленты плюс к/с фин.вложения $85 млрд. Чистый долг / EBITDA менее 1х.

( Читать дальше )

Субъективная матрица экспортеров

- 25 июня 2024, 08:23

- |

Решил сделать мини-матрицу по компаниям-экспортерам + добавил компании, у которых экспорт уже незначителен, но цены на продукцию, по-прежнему привязаны к мировым. Картина, конечно, субъективная, но при текущей ставке, санкциях и стоимости акций вышла она у меня скорее грустная.

📌 Мои метрики для матрицы

Для своей матрицы использовал два показателя:

— Оценка. В этот показатель закладывал такие показатели как EV/EBITDA, форвардный P/E, дивидендная доходность, соотношение чистого долга к EBITDA.

— Качество актива. В это понятие входят потенциальный рост бизнеса, выплата дивидендов, долговая нагрузка, отношение к миноритариям, качество мажоритария, открытость к акционерам и раскрываемость информации.

📌 Что получилось?

— Где возможны иксы? В текущей ситуации в моем восприятии только две акции могут стоить в два раза дороже: НКНХ 🏭 и сургут обычка ⛽️. Вторая акция прям для романтиков, готовых ждать годами, а вот в НКНХ реально интересен с учетом будущего роста мощностей.

— Что вообще неинтересно? Эти истории я бы даже пытался трогать в лонг: Акрон, Распадская, Сегежа, Русал, Полиметалл, Мечел, Русснефть, потому что качество у всех этих активов так себе, но дешевизны при этом тоже не наблюдается.

( Читать дальше )

Новые облигации: РУСАЛ 001Р-09 [флоатер]. До 18,5% в рублях

- 25 июня 2024, 07:36

- |

Вот это да! В лесу что-то сдoxлo, и РУСАЛ наконец решил выпустить облигации не в каких-нибудь суданских пиастрах, а в национальной валюте. Крайне необычный случай, который конечно же не может остаться без моего разбора.

В прошлый раз у алюминиевого гиганта вышла осечка: 10 июня должен был разместиться выпуск в долларах 1Р8, но за день до размещения РУСАЛ сдал назад и затаился. Теперь первым выходит 9-й выпуск, и только за ним планирует появиться 8-й. Наверное, чтобы враги запутались.

💼Я уже 6 лет активно инвестирую в долговой рынок РФ (и не только — рассказывал, как я погорел на египетских облигациях), и постоянно слежу за новинками, достойными внимания. Ранее делал обзоры на новые выпуски НАО «ПКБ», Джи-групп, Балт. лизинга, Авто Финанс Банк, Селигдара [в золоте].

Чтобы не пропустить другие обзоры, подписывайтесь на телеграм-канал с авторской аналитикой и инвест-юмором.

🔩А теперь — погнали смотреть на новый выпуск РУСАЛа!

![Новые облигации: РУСАЛ 001Р-09 [флоатер]. До 18,5% в рублях Новые облигации: РУСАЛ 001Р-09 [флоатер]. До 18,5% в рублях](/uploads/2024/images/21/79/60/2024/06/25/0951e8.webp)

🔗Эмитент: ПАО «ОК „РУСАЛ“

( Читать дальше )

Статистика, графики, новости - 25.06.2024 - нефть, газ, уголь - всё про энергетику в 2023

- 25 июня 2024, 04:11

- |

— Самые доходные концертные туры

— Что смотрят американцы по ТВ

— Цены на подержанные авто в США

— Как теряют 50к$ за 5 минут

Доброе утро, всем привет!

Предлагаю, дорогие друзья, пробежаться по мировому энергетическому. Тем более тут увидел свет Статистический обзор мировой энергетики 2024 от «Энергетического института»

( Читать дальше )

Усиленные Инвестиции: итоги недели 14-21 июня

- 24 июня 2024, 02:20

- |

Уважаемые коллеги, представляем итоги последней недели:

- Портфель на неделе просел на 10.0%, против индекса Мосбиржи -3.2%, с начала года +2.8% и +0.5% соответственно. Высокая волатильность сохраняется на фоне закладывания повышения ключевой ставки ЦБ в июле, некоторой геополитической эскалации, укрепления рубля.

- Стратегия проседала сильнее рынка по большей части из-за снижениявалютной позиции на 4.3% на слухах что биржевые торги юанем тоже могут быть остановлены вслед за долларом и евро из-за опасения китайскими банками вторичных санкций. При этом для фьючерсов это не создает инфраструктурных рисков, в нашем понимании

Ждем восстановления юаня и за ним акций во 2-й половине года, в т.ч. на фоне снижения порога обязательной продажи валютной выручки экспортерами с 80% до 60% (ТАСС)

- Лукойл снизился на 3.9%. Позитивен рост цены Urals. Потенциал роста и целевая цена увеличились на 7% и 2% соответственно. Лукойл расширяет сбыт дизтоплива в Латинской Америке – поставляет боливийской госкомпании YPFB (Коммерсантъ)

( Читать дальше )

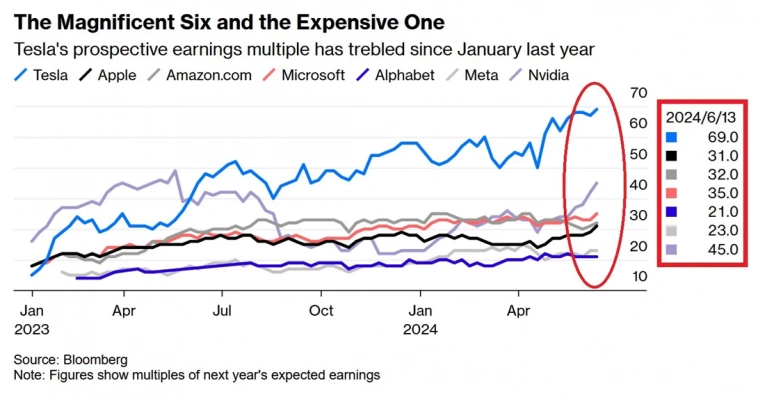

Все ненавидят Tesla, кроме тех, кто ей владеет

- 23 июня 2024, 17:51

- |

Для Tesla 2024 год не задался — падение продаж, затоваривание складов, рыночная капитализация, которая когда-то превышала триллион долларов, упала более чем вдвое.

Форвардное соотношение капитализации и прибыли Tesla (P/E) недавно достигло 69x. И это несмотря на падение акций на 30% с начала года. Форвардное P/E означает, что прибыль в знаменателе оценивается на ближайшие 12 месяцев (берутся средние прогнозы аналитиков).

График ниже озаглавлен «Великолепная шестерка и еще одна дорогая компания»…

Тем временем генеральный директор Илон Маск снискал расположение лидеров правого толка и распространял дезинформацию в своей социальной сети. Он также распределяет свое внимание и ресурсы между пятью другими своими компаниями, одновременно выбив себе рекордный пакет заработной платы.

Все вышеперечисленное, вероятно, способствовало общему негативному общественному мнению о бренде Tesla, о чем свидетельствуют данные, предоставленные YouGov, где проводятся опросы о том, как американцы относятся к брендам во всем, от их ценности до репутации.

( Читать дальше )

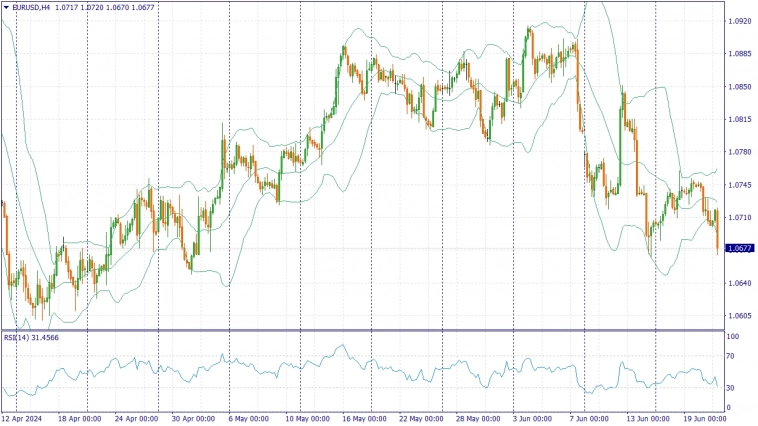

Фундаментальный анализ рынка за 21.06.2024 EURUSD

- 21 июня 2024, 11:58

- |

Событие, на которое следует обратить внимание сегодня:

11:00 GMT+3. EUR — Композитный индекс PMI

11:30 GMT+3. GBP — Композитный индекс PMI

16:45 GMT+3. USD — Композитный индекс PMI

Доллар США (USD) сохраняет устойчивость в начале пятницы после роста против основных конкурентов в четверг. Позже в течение дня S&P Global опубликует предварительные отчеты по индексам PMI для производственной сферы и сферы услуг в Германии, Великобритании, еврозоне и США за июнь. В преддверии выходных участники рынка также будут внимательно следить за майскими данными по продажам существующих домов в США и майскими данными по розничным продажам в Канаде. В четверг пара EUR/USD вернулась к привычным техническим уровням, опустившись к отметке 1,0700 после того, как промах в экономических показателях США оказал поддержку доллару.

В мае индекс цен производителей Германии (PPI) снизился до 0,0% в месячном исчислении, что ниже предыдущего значения 0,2% и не соответствует ожидаемому росту до 0,3%. В годовом исчислении индекс цен производителей также оказался ниже ожиданий, снизившись до -2,2% за год, закончившийся в мае. Хотя годовой показатель улучшился по сравнению с предыдущим значением -3,3%, он все еще не дотянул до прогнозируемого восстановления до -2,0%.

( Читать дальше )

Фундаментал или ТехАнализ?

- 21 июня 2024, 11:42

- |

А она упала до 535, ну компания хорошая,

И дивиденды через месяц,

Но позиция в минусе,

Значит не подходит стратегия

Теханализ: Взяли ребята Сбер,

в 2022 По 130, на пробитии сопротивления,

А он закрепился, собрал позиции,

И вниз пошёл, на негативных новостях,

И ребята не успели даже пикнуть,

Всех размазало,

Вывод: Я вот с 2015 года на бирже,

И скажу так: Фундаментал нужен,

Чтобы понять что покупать,

При этом необходимо Теханал использовать, для того чтобы видеть,

В какой момент это покупать и на какой объем.

Поэтому одно без другого не стоит отделять

Подписывайтесь 👉 t.me/ETreid

Делаю бесплатные разборы портфелей своих подписчиков

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал