финанализ

Вопрос по финансовым потокам/FCF

- 13 мая 2022, 17:54

- |

На сайте FCF приведен не для всех компаний, как рассчитывается эта цифра? Или откуда её тянет супермашина Тимофея?

Возьмём пример — расчет FCF ФСК ЕЭС за 2020.

smart-lab.ru/q/FEES/f/y/MSFO/

На сайте 18,4млрд FCF за 2020.

Но в отчетности по МСФО (финансовый отчет, см. pdf) не вижу этой цифры!

За 2020 CFO+CFI+CFF = 120,878-91,213-36,646=-6,981

Не понимаю! А хотелось бы понять)).

Неужели идет пересчет по каким-то формулам? Нельзя просто посмотреть в отчет и увидеть эти 18,4млрд? Подозреваю, я смотрю куда-то совсем не туда! Совершенно запутался в финансовых потоках.

Заранее спасибо!

- комментировать

- 381

- Комментарии ( 1 )

НЛМК, обновленный прогноз с учетом опер. результатов за 4-й квартал 2021 года с дивидендами 33% годовых

- 22 января 2022, 18:54

- |

На этой недели НЛМК опубликовал спорные операционные результаты, где средние цены на продукцию ожидаемо снизились, но продажи значительно выросли +5% ко 2-у довольно удачному кварталу и +8% к 3-у кварталу при этом я закладывал +5% кв/кв. Попробуем разобраться сможет ли рост продаж компенсировать снижение цены, тем более НЛМК начал подтягиваться к высоким стандартам раскрытия информации для инвесторов и предоставила отдельный датабук по операционным результатам за последние 10 лет.

Подгрузим его в базу данные ClickHouse и построим дашборды в Grafana.

( Читать дальше )

- комментировать

- 14.6К |

- Комментарии ( 30 )

Вмешательство в американские финансовые показатели.

- 14 декабря 2021, 20:39

- |

Сначала предыстория, почему это нужно и важно. Есть финансовый анализ, его каноны давно прописаны в литературе. Один коэффициент в норме должен иметь такое значение, а другой коэффициент – такое. Но это теоретически. На практике же специалистов мучает вопрос – а какое значение коэффициентов является обычным для той или иной отрасли, в той и иной стране сегодня? Чтобы ответить на этот вопрос, пару лет назад мы запустили проект ТестФирм. Там не только можно проверить фин. состояние фирмы по ИНН, но и посмотреть весь расклад по видам деятельности – какое значение тех или иных финансовых коэффициентов является обычным для каждой российской отрасли. Это очень востребованная информация. А получить ее не так просто, как кажется. С одной стороны, есть общедоступная база Росстата с более чем 2 млн.бух. отчетностей. С другой – посчитать по каждой из них фин. показатели и найти среднее значение – задача нетривиальная. И причина тому не техническая: вычислительных мощностей сейчас предостаточно. Проблема в том, что среди этих 2 млн. отчетов очень много некачественных: нулевых, с явными и неявными ошибками. Без предварительной обработки адекватных среднеотраслевых данных не получить. Здесь очень пригодились аудиторские компетенции, опыт работы с бух. отчетностью. Результатом стал не имеющий аналогов в РФ справочник и сравнительный анализ. Но это в РФ, а что в мире?

( Читать дальше )

ВТБ, как менялась чистая прибыль и стоимость компании за 5 лет

- 22 ноября 2021, 11:49

- |

Всем привет, начал изучать ежемесячную финансовую отчетность ВТБ. Написал парсер табличек с сайт и уже могу показать первый результат.

Динамика чистой прибыли и цена за акцию.

На графике средневзвешенная цена акции, неаудированные ежемесячная чистая прибыль по МСФО и РСБУ(появилась недавно), где видно сильный провал по прибыли в 2020-ом году и он не показательный. Возьмем для сравнения 2019 год с не полными данными.

( Читать дальше )

Вся правда о дефолтах в ВДО

- 14 июля 2021, 14:00

- |

Сокращай риски, просчитывай риски, сопоставляй риски. Риски, риски, риски. Кругом одни риски. Что они значат и как выразить их в деньгах? Как не бояться дефолтов на рынке ВДО? Как защитить себя от дефолтов? Как знать наперёд, сколько я потеряю, а сколько заработаю? На эти и другие вопросы ищите ответы в статье, в которой я раскрою всю правду о дефолтах в ВДО.

Здравствуйте, юные инвесторы, начинающие и продвинутые. Огромное вам спасибо за ⭐➕❤👍 и за комментарии под статьёй «Сравнительный анализ ВДО эмитентов»

Предположим, что я научился анализировать финансовое состояние эмитента, предположим, что я отобрал эмитентов и собрал ВДО портфель: «Как я собираю свой ВДО портфель. 5 шагов к успеху. Часть 1» и «

( Читать дальше )

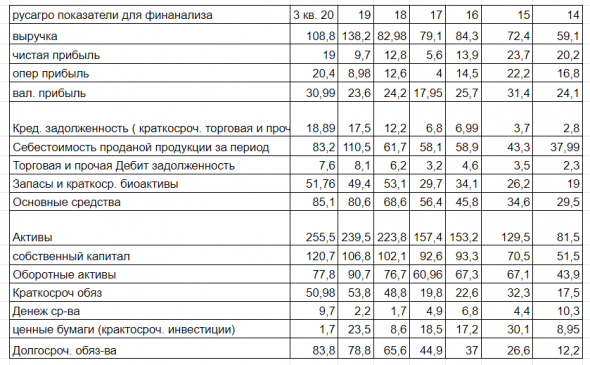

Финанализ Русагро по Герасименко.

- 18 января 2021, 15:43

- |

1. Для удобства представления собрал таблицу исходных данных из отчетов по мсфо с 2014 по 2020 (9 месячный) для расчета коэффициентов и дальнейшей оценки

2. Далее сразу прикладываю полученные результаты, а ниже опишу подробнее как считал коэффициенты и попытаюсь их проанализировать:

( Читать дальше )

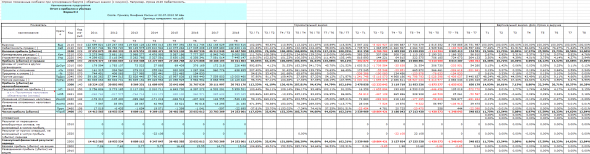

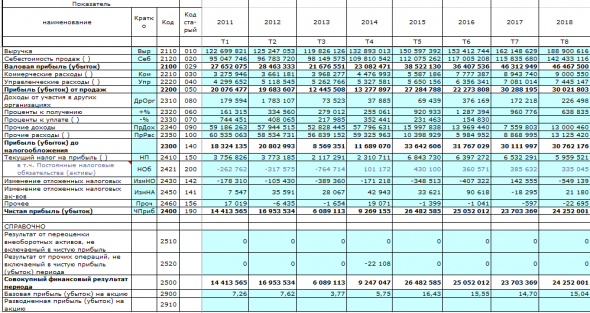

НКНХ: как не росла прибыль

- 08 июля 2019, 13:20

- |

Решил поделиться данными в разрезе показателей по формам ОПУ за 8 лет с 2011 по 2018

( Читать дальше )

Стоимостные оценки портфельных инвестиций и двойственная природа стоимости ценных бумаг

- 08 июля 2019, 00:14

- |

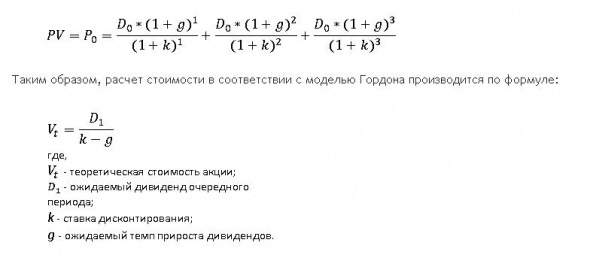

Классическая финансовая математика рассматривает акцию как бесконечный поток нарастающих платежей или как бесконечную облигацию с нарастающим купоном. И, в этом смысле, акция имеет только одну, финансовую (портфельную) стоимость, определяемую исключительно будущим потоком платежей которые она принесёт своему собственнику. Но помимо своей финансовой стоимости, акция обладает ещё и прямой стоимостью — той ценой, которую готовы заплатить прямые инвесторы ради получения контрольного пакета.

Модель Гордона

Исходя из предпосылки постоянного темпа роста дивидендов, правил дисконтирования потоков платежей, и суммы геометрической прогрессии получаем :

Однако, данная методика не может служить действительным финансовым оценкам по той простой причине, что уже для самых простых объектов (таких как недвижимость), рентные платежи которых растут быстрее ставки рефинансирования (g>k) она даёт априорно неверный результат — бесконечную или отрицательную текущую стоимость.

( Читать дальше )

Какой из финпоказателей сильнее влияет на цену акций?

- 06 ноября 2018, 12:02

- |

Первоначально вопрос ставился так:

Какой мультипликатор лучше предсказывает цену акций на нашем рынке?

По сути же, мой расчет больше отвечает на вопрос:

Динамика какого финпоказателя сильнее влияет на цену акций?

Итак, в качестве финпоказателей для анализа были взяты следующие параметры:

Выручка, Чистые Активы, Чистая Прибыль, EBITDA, FCF и Дивиденды.

Источником финансовой информации стали карточки компаний из Смартлаба и исторические котировки цен акций из Финама.

Использованы 52 крупнейших компании и четыре периода отчетности: с 2013 по 2017гг.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал