SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. Rondine

НКНХ: как не росла прибыль

- 08 июля 2019, 13:20

- |

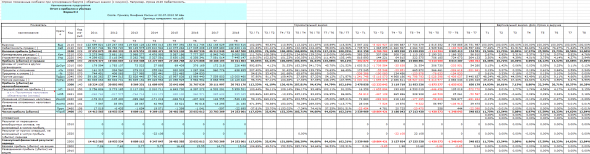

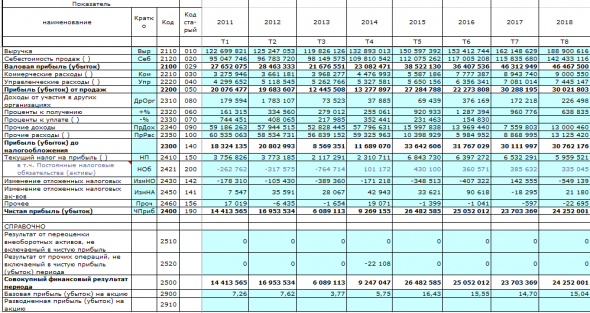

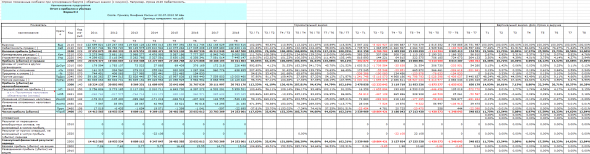

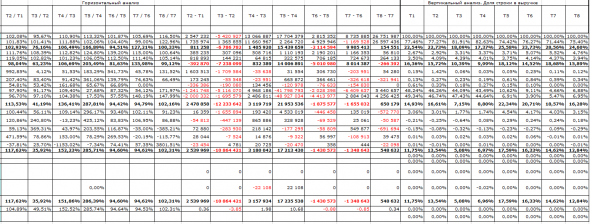

Делал финанализ НКНХ на выходных. Ничего особенного: горизонтальный, вертикальный и коэффициентный анализ первой и вторых форм.

Решил поделиться данными в разрезе показателей по формам ОПУ за 8 лет с 2011 по 2018

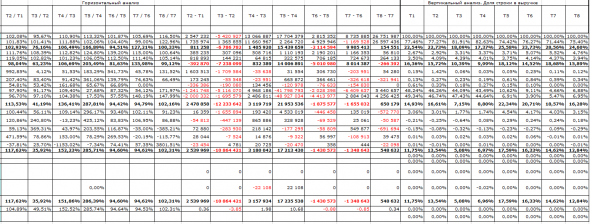

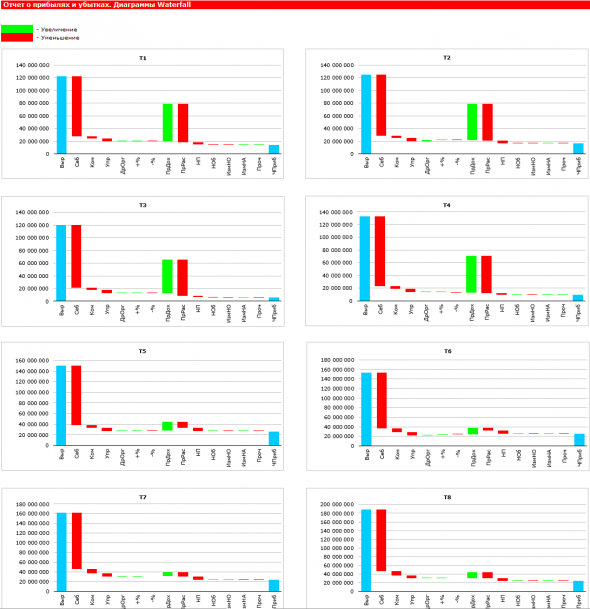

Ниже визуализация процесса формирования ЧП НКНХ с 2011 по 2018 на графиках:

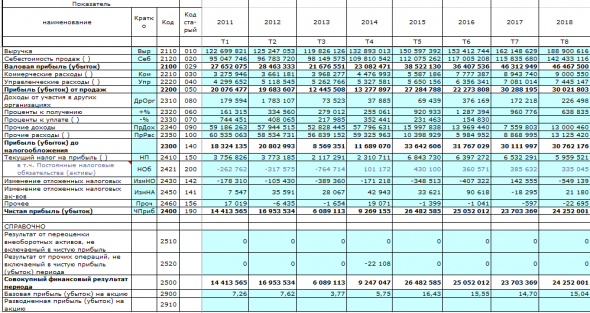

Видно, что выручка эмитента с 2015 пошла в заметный рост, достигнув 2018 аж 189 млрд.руб., чего не скажешь о прибыли, которая уперлась в планку 25 млрд. руб.

С выручкой и себестоимостью продаж все более-менее ясно. Кстати, обратный акциз от использования нафты в рамках продолжающегося налогового маневра с 2018 учитывается сразу в себестоимости, уменьшая ее финальное значение. К слову, за 2018 г. он составил 18,79 млрд. руб. Когда Шигабутдинов встревожился об обратном акцизе для этана для новых производств, запущенных после 2022, то речь шла именно об этой материи.

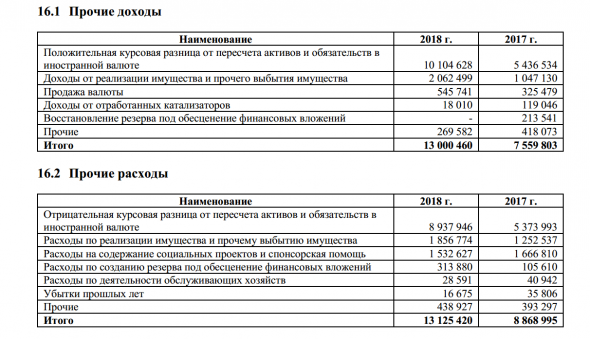

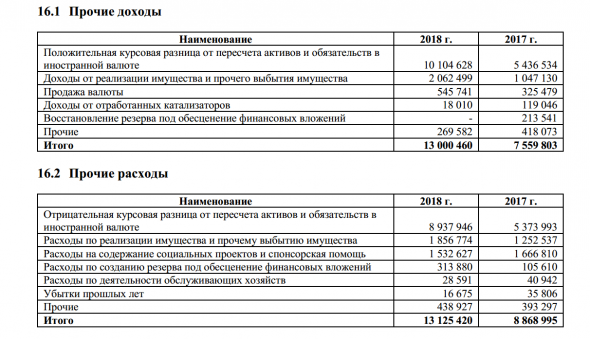

Интересны статьи Прочие доходы и Прочие расходы, порой представляющие увесистые колбаски на чартах. Вот, что туда входит:

Из интересного, помимо благотворительности (за 2013 год НКНХ направило на благотворительность целых 2,8 млрд. руб.), — это положительная и отрицательная курсовая разница от пересчета валютных обязательств и активов в рубли по курсу на отчетную дату.

Из квартального отчета эмитента следует, что сумма валютных долгосрочных заемных обязательств в НКНХ на сегодня порядка 353 млн. евро. В Новом 2019 году рубль укреплялся к доллару и евро первые полгода. Доллар достиг дна 62, х руб.

Падение евро на 6,73 руб. дало прибыль только по упоминаемому мной эпизоду переоценки обязательств на 353 млн. евро в + 2,38 млрд руб. прибыли по Прочим доходам в 1-м квартале. Во 2-м квартале этот фактор сошел совсем на нет: будет всего +0,32 млрд руб.

Поскольку более 50% выручки НКНХ приходится на валюту и из нее около 40% — на евровалюту, то процессы переоценки валютных обязательств и валютной выручки в основном нивелируют друг друга с тем лишь дополнением, что выручка поступает ежемесячно и ее переоценка сглажена, а от обязательств переоценка резкая, т.к. курс берется на последнее число квартала. Кроме того эффект переоценки от обязательств конечен в силу постоянства размера валютных обязательств, а размер выручки не ограничен и имеет тенденцию к росту.

На настоящий момент я более не жду укрепления рубля, поскольку он достиг заявленные мной в 2018 году цели укрепления.

smart-lab.ru/blog/495183.php

В целом, подытоживая тему переоценок валютных обязательств и активов, можно сказать, что обесценение рубля более позитивно для НКНХ по сравнению с его укреплением.

По чистой прибыли я ожидаю пробития 25 млрд. и достижения ее за 2019 год 30 млрд. руб. или чуть более. Самое главное, что в период стагнации ЧП НКНХ, за счет увеличения выручки до 189 млрд. руб., не растерял рынок каучука СКИ (доля НКНХ на мировом рынке 48%), хотя в 2018 и перемолол много пустой породы, показав низкую рентабельность по выручке.

Котировки эмитента отражают ожидания по увеличению в два раза ЧП с вводом уже первой очереди ЭП 1200 в 2023, а увеличение объема выхода каучука в купе с увеличением цен на натуральный каучук, снижением себестоимости продаж за счет потребления метанола и электроэнергии собственного производства только помогут.

Решил поделиться данными в разрезе показателей по формам ОПУ за 8 лет с 2011 по 2018

Ниже визуализация процесса формирования ЧП НКНХ с 2011 по 2018 на графиках:

Видно, что выручка эмитента с 2015 пошла в заметный рост, достигнув 2018 аж 189 млрд.руб., чего не скажешь о прибыли, которая уперлась в планку 25 млрд. руб.

С выручкой и себестоимостью продаж все более-менее ясно. Кстати, обратный акциз от использования нафты в рамках продолжающегося налогового маневра с 2018 учитывается сразу в себестоимости, уменьшая ее финальное значение. К слову, за 2018 г. он составил 18,79 млрд. руб. Когда Шигабутдинов встревожился об обратном акцизе для этана для новых производств, запущенных после 2022, то речь шла именно об этой материи.

Интересны статьи Прочие доходы и Прочие расходы, порой представляющие увесистые колбаски на чартах. Вот, что туда входит:

Из интересного, помимо благотворительности (за 2013 год НКНХ направило на благотворительность целых 2,8 млрд. руб.), — это положительная и отрицательная курсовая разница от пересчета валютных обязательств и активов в рубли по курсу на отчетную дату.

Из квартального отчета эмитента следует, что сумма валютных долгосрочных заемных обязательств в НКНХ на сегодня порядка 353 млн. евро. В Новом 2019 году рубль укреплялся к доллару и евро первые полгода. Доллар достиг дна 62, х руб.

Падение евро на 6,73 руб. дало прибыль только по упоминаемому мной эпизоду переоценки обязательств на 353 млн. евро в + 2,38 млрд руб. прибыли по Прочим доходам в 1-м квартале. Во 2-м квартале этот фактор сошел совсем на нет: будет всего +0,32 млрд руб.

Поскольку более 50% выручки НКНХ приходится на валюту и из нее около 40% — на евровалюту, то процессы переоценки валютных обязательств и валютной выручки в основном нивелируют друг друга с тем лишь дополнением, что выручка поступает ежемесячно и ее переоценка сглажена, а от обязательств переоценка резкая, т.к. курс берется на последнее число квартала. Кроме того эффект переоценки от обязательств конечен в силу постоянства размера валютных обязательств, а размер выручки не ограничен и имеет тенденцию к росту.

На настоящий момент я более не жду укрепления рубля, поскольку он достиг заявленные мной в 2018 году цели укрепления.

smart-lab.ru/blog/495183.php

В целом, подытоживая тему переоценок валютных обязательств и активов, можно сказать, что обесценение рубля более позитивно для НКНХ по сравнению с его укреплением.

По чистой прибыли я ожидаю пробития 25 млрд. и достижения ее за 2019 год 30 млрд. руб. или чуть более. Самое главное, что в период стагнации ЧП НКНХ, за счет увеличения выручки до 189 млрд. руб., не растерял рынок каучука СКИ (доля НКНХ на мировом рынке 48%), хотя в 2018 и перемолол много пустой породы, показав низкую рентабельность по выручке.

Котировки эмитента отражают ожидания по увеличению в два раза ЧП с вводом уже первой очереди ЭП 1200 в 2023, а увеличение объема выхода каучука в купе с увеличением цен на натуральный каучук, снижением себестоимости продаж за счет потребления метанола и электроэнергии собственного производства только помогут.

3К |

Читайте на SMART-LAB:

Снижение военной премии в нефти: что это меняет для доллара и G10

Во второй половине понедельника – начале вторники рынки активно пересматривают премию за худший сценарий на энергетическом рынке, что цепочкой...

16:32

Обзор рынка облигаций

Если не считать бури вокруг Евротранса, то неделя прошла спокойно. Рынок продолжает взвешивать ситуацию с дефицитом бюджета и способами...

14:55

теги блога Alexey Rondine

- EURUSD

- GBPUSD

- IMOEX

- IMOEX2

- LQDT

- Positive Technologies

- RGBI

- S&P500 фьючерс

- SnP

- SnP500

- SPO

- акции

- Альфа-Банк

- анализ

- Банки

- ВИМ Ликвидность

- время

- Выборы президента в США

- Газпром

- Группа Позитив

- дивиденды

- доллар

- Доллар рубль

- евро

- евробонды

- Еврооблигации

- законодательство

- золото

- ИИС

- инвестиционный вычет

- Индекс МБ

- Казаньоргсинтез

- конвертация

- коронавирус

- КОС

- кризис

- Магнит

- Маски

- ММК

- Налогообложение

- Налогообложение на рынке ценных бумаг

- НДФЛ

- Нефть

- Нижнекамскнефтехим

- НКНХ

- НЛМК

- облигации

- обычка

- отчеты МСФО

- падение

- Позитив Текнолоджиз

- преф

- прогноз по акциям

- промежуточные дивиденды

- РТС

- рубль

- Сбербанк

- Северсталь

- серебро

- Сибур

- СИБУР Холдинг

- сигнал

- Скилфул

- ТА

- ТАИФ

- Тактика

- Тактика Адверза

- Татнефть

- технический анализ

- торговые сигналы

- трейд

- финанализ

- фьючерс mix

- Штрафы

- электростанция

- Эллиот

- Эллиотт

- Яндекс

Коллега, подскажите, пожалуйста, почему Вы предпочитаете анализировать показатели по РСБУ, а не МСФО?