SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

роделен

Вероятности дефолта и доходности первичного рынка ВДО

- 13 февраля 2023, 12:31

- |

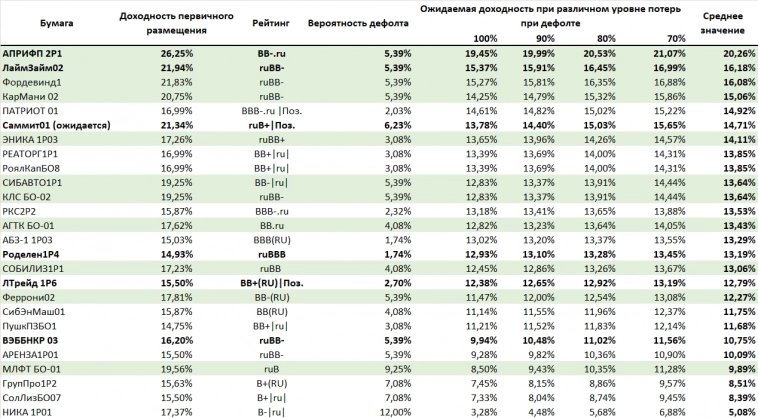

Недавно в корпоративной презентации Эксперт РА продублировало свои оценки вероятности дефолтов в зависимости от уровня рейтинга. Конечно, к этим данным может быть очень много претензий. Хорошие оценки вероятностей дефолтов в сегменте ВДО мы сможем получить очень нескоро, но более корректной оценки у нас сейчас нет.

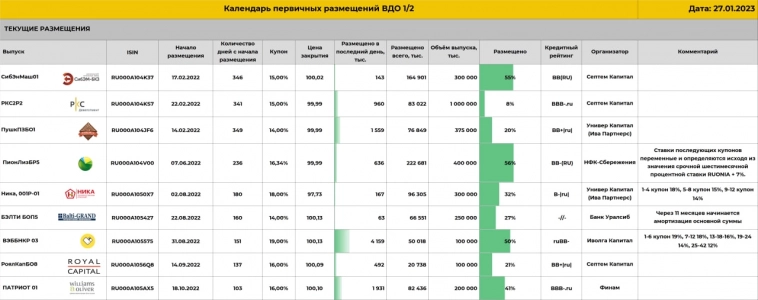

На эту темы мы говорили на последнем вебинаре. В таблице приведены все текущие размещения ВДО и размещения, которые уже успели закончиться в 2023 году. Доходности первичных размещений были скорректированы на вероятности дефолтов в зависимости от различного уровня потерь при дефолта (от 70% до 100%). Выпуски облигаций отсортированы по ожидаемой доходности с учётом вероятности дефолта.

Если посмотреть на таблицу, видно, что большинство завершившихся (зелёный цвет) размещений сконцентрированы в верхней части таблицы, что логично: более доходные с учётом риска дефолта размещения в большей степени интересуют инвесторов. При этом, как в верхней части таблицы есть «застрявшие» размещения, так и в нижней части бумаги, которые успешно закончили размещение.

( Читать дальше )

- комментировать

- Комментарии ( 8 )

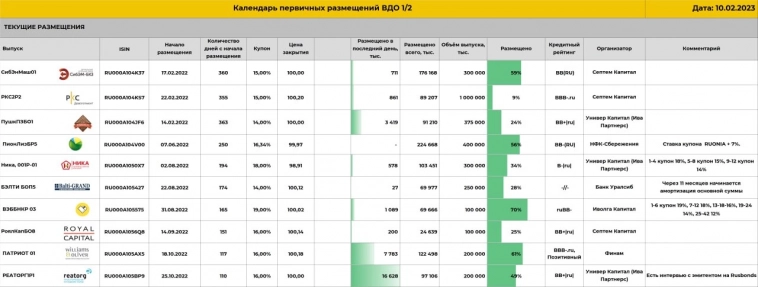

Календарь первички ВДО и актуальные размещения ИК Иволга Капитал

- 13 февраля 2023, 11:22

- |

На сегодняшний день ИК Иволга Капитал продолжает размещения:

- 4-го выпуска облигаций ЛК Роделен (250 млн руб, купон / доходность: 14% / 14,9% годовых). Размещен на 97%

- 3-го выпуска облигаций МФК ВЭББАНКИР (100 млн руб., купон 19% первые 6 мес., 3,5 года). Размещен на 70%

- 6-го выпуска облигаций ООО «Лизинг-Трейд» (150 млн руб., купон / доходность: 14,5% / 15,5% годовых). Размещен на 64%

- 1-го выпуска в юанях МФК «Быстроденьги» (17,5 млн юаней, купон / доходность: 8% /8,3% годовых). Размещен на 34%

( Читать дальше )

Портфель PRObonds ВДО. Будем стремиться к 16% дохода в 2023 году

- 07 февраля 2023, 07:50

- |

• С сегодняшнего дня в течение 5 сессий равными долями и по рыночным ценам снижается доля облигаций Шевченк1Р3, с 1,1% до 0,6% от активов,

• Сегодня на первичных торгах будут куплены облигации Роделен1P4, на 2% от активов.

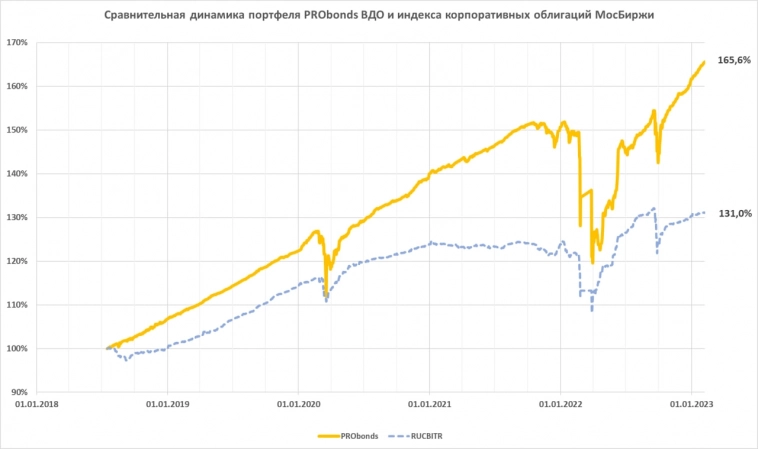

Что касается результатов портфеля PRObonds ВДО, с начала нынешнего года он принес уже 2,4%. За последний год (за 365 дней) его доход составил 10,6%. А за 4,5 года ведения – 65,6%. Это с учетом комиссий, но до НДФЛ.

( Читать дальше )

Коротко о главном на 31.01.2023

- 31 января 2023, 12:38

- |

Старт размещения, букбилдинг и новый выпуск:

( Читать дальше )

- ЛК «Роделен» сегодня начинает размещение выпуска пятилетних облигаций серии 001Р-04 объемом 250 млн рублей. Регистрационный номер — 4B02-04-19014-J-001P. Ставка 1-30-го купонов установлена на уровне 14% годовых. Купоны ежемесячные. По выпуску предусмотрена амортизация: в даты выплаты 31-59-го купонов будет погашено по 3,33% от номинала, еще 3,43% от номинала — в дату окончания 60-го купона. Организатор — ИК «Иволга Капитал».

- «Асфальтобетонный завод №1» определил порядок амортизации трехлетнего выпуска облигаций серии 001Р-03 объемом не менее 1 млрд рублей. В даты выплат 7-11-го купонов будет погашено по 16,5% от номинальной стоимости, в дату выплаты 12 купона — 17,5%. Сбор заявок на бумаги выпуска эмитент планирует провести 31 января. Ориентир ставки купона — не выше 14,25% годовых. По выпуску предусмотрены квартальные купоны. Организаторы: БКС, Газпромбанк, Инвестбанк «Синара». Техразмещение запланировано на 2 февраля.

( Читать дальше )

Скрипт заявки на участие в размещении 4-го выпуска облигаций АО ЛК "Роделен" (ВВВ, 250 млн руб., YTM 14,9%)

- 30 января 2023, 13:25

- |

Завтра, 31 января, в 10:00 начнется размещение четвертого выпуска облигаций АО ЛК «Роделен».

Полная информация о компании и предстоящем выпуске в презентации.

Скрипт подачи заявки на первичном размещении:

1. полное / краткое наименование: ЛК Роделен БО 001P-04 / Роделен 1Р4

2. ISIN: RU000A105SK4

3. контрагент (партнер): ИВОЛГАКАП [MC0478600000]

4. режим торгов: первичное размещение

5. код расчетов: Z0

6. цена: 100% от номинала (номинал 1 000 р.)

Время приема заявок 31 января:

с 10-00 до 13-00 и с 16-45 до 18-30 (мск) (с перерывом на клиринг)

Подать заявку организатору (наименование покупателя, количество ценных бумаг или сумма покупки, наименование брокера, способ обратной связи) Вы можете через контакты клиентского блока:

1. telegram-bot: @ivolgacapital_bot

( Читать дальше )

Коротко о главном на 30.01.2023

- 30 января 2023, 10:38

- |

Ставка купона, изменение в листинге и итоги оферты:

- ЛК «Роделен» установила ставку 1-30-го купонов пятилетних облигаций серии 001Р-04 объемом 250 млн рублей на уровне 14% годовых. Купоны ежемесячные. По выпуску предусмотрена амортизация: в даты выплаты 31-59-го купонов будет погашено по 3,33% от номинала, еще 3,43% от номинала — в дату окончания 60-го купона.

- Московская биржа включила облигации «Агротек» серии БО-01 в Сектор роста.

- УК «ОРГ» приобрела по оферте облигации серии БО-01 в количестве 16 028 штук на 16,1 млн рублей. Цена выкупа составила 100% от номинала.

- Московская биржа 31 января переведет выпуск облигаций «Гидромашсервис» серии 001Р-01 из Третьего уровня котировального списка во Второй уровень.

- Московская биржа с 25 апреля 2023 г. исключит облигации «Дядя Дёнер» серии БО-П02 из списка ценных бумаг и прекратит торги в связи с введением в отношении компании процедуры наблюдения.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал