прогноз по акциям

Мать и дитя релоцирует только кадры

- 09 сентября 2022, 12:14

- |

Мать и дитя:

МСар = ₽34 млрд

Р/Е = 6

❗️Владелец компании Марк Курцер зарегистрировал в России компанию «МД Медикал Групп».

🖊Как прокомментировали в пресс-службе, «регистрация нового АО проходит в рамках реструктуризации, то есть перевода управления компании из Кипра в форму юрлица РФ».

📈После этой новости акции Мать и дитя (MDMG) росли на 12%. На открытии сегодняшних торгов котировки теряют 2%.

🚀По мнению аналитиков Market Power, рынок излишне позитивно отреагировал на эти изменения. «МД Медикал Групп», зарегистрированная в России, не станет головной, а создана она для того, чтобы кипрские сотрудники Мать и дитя могли трудоустроиться в России.

🔹Создание новой компании вовсе не значит, что теперь Мать и дитя вернет себе возможность выплачивать дивиденды. То есть все риски для российских инвесторов остаются.

🔹Впрочем, вероятно, что Мать и дитя все же ведет работу по релокации в Россию, но пока новостей, позволяющих утверждать это точно, нет.

( Читать дальше )

- комментировать

- 229

- Комментарии ( 0 )

Русснефть: что происходит и что делать с акциями?

- 09 сентября 2022, 10:50

- |

В этой заметке мы не будем в очередной раз оценивать эти акции, мы рассмотрим хронологию событий, происходящих с компанией в этом году, а также выдвинем ПЯТЬ версий скупки акций — кому и зачем это могло понадобиться, и назовём наиболее вероятную из них.

***

В этом году у нас было несколько заметок по Русснефти, напомню их и основные тезисы.

04.01.2022 Первый взгляд на акции Русснефти. Вывод: Бумага стрёмная.

12.04.2022 Акции Русснефти не так дешевы, как кажется, бумага стрёмная.

08.09.2022 Я описал версии, которые теоретически могли бы быть из-за запланированного 30 сентября собрания акционеров.

Кроме того, Анатолий делал подробнейший разбор Русснефти 13 сентября 2021 года.

( Читать дальше )

📣 МТС - резюме звонка с директором по связям с инвесторами

- 09 сентября 2022, 09:48

- |

На днях представилась возможность пообщаться с директором по связям с инвесторами ПАО «МТС» Полиной Угрюмовой.

Постараюсь тезисно своими словами описать самые важные и интересные ответы на вопросы, которые прислали наши подписчики.

Останется ли отчетность по МСФО и если да, то кто ее будет аудировать?

✔️ Здесь могу успокоить, данный формат упразднять или сокращать не планируется. Аудиторами будут выступать компании, выделившиеся из «большой четверки» (официально они объявили об уходе). Эти компании продолжают функционировать в России, имея доступ к глобальной базе знаний.

Планируется ли погашать квазиказначейский пакет акций (около 15%)?

✔️ На данный момент таких планов нет, более того, такой шаг создал бы больше проблем, чем преимуществ. Все выкупленные компанией акции в отчетности МСФО уже учитываются со знаком минус (в капитале), а в РСБУ их погашение создало бы убыток и привело бы к уходу нераспределенной прибыли в отрицательную зону, что поставит под угрозу выплату дивидендов. По закону об АО дивиденды могут платиться только из чистой прибыли Общества за период, а в случае ее нехватки для выплаты, можно брать нераспределенную прибыль (если она есть!). Таким образом, погашение акций не увеличит дивиденды, не снизит долг и, как следствие, не отразится положительно на капитализации компании.

( Читать дальше )

Сегежа и «обиженные» инвесторы

- 09 сентября 2022, 08:20

- |

Лучшую динамику за последний месяц демонстрируют компании, ориентированные на внутренний рынок. Экспортеры в арьергарде. Однако именно такие моменты лучше всего использовать для набора позиции. Поэтому сегодня решил рассмотреть одного из лучших его представителей.

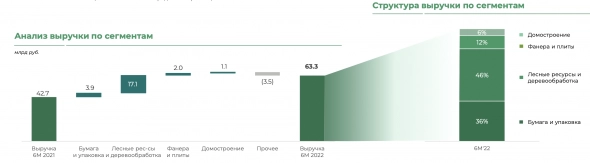

Итак, выручка Сегежи за первое полугодие 2022 года увеличилась на 48% до 63,3 млрд рублей. Растут как средние цены реализации продукции Группы, так и синергетический эффект от консолидации активов НЛХК и Интер Форест Рус. Компании вошли в состав Группы в 3 и 4 кв. 2021 года, поэтому в первом полугодии мы видим такую динамику.

Себестоимость растет аналогично с выручкой, 48% за полугодие. Операционные расходы увеличились практически в два раза. А вот курсовые разницы теперь на нашей стороне. 6 ярдов улетают в прибыль, как и 2 млрд от переоценки валютно-процентных свопов, о которых мы говорили в предыдущем разборе.

( Читать дальше )

Ключевым драйвером роста акций Positive Technologies могут стать сильные отчеты за 3 и 4 кварталы - Велес Капитал

- 08 сентября 2022, 21:14

- |

Однако впереди инвесторов ждут два сильных отчета за 3-й и 4-й кварталы 2022 г., что, на наш взгляд, станет ключевым драйвером дальнейшего роста акций. Мы сохраняем целевую цену для бумаг Позитива на уровне 1 500 руб. с рекомендацией «Покупать».Данилов Василий

( Читать дальше )

Аналитики ITI Capital: Потенциал международной экспансии — это фактор, не учтенный в цене акций Positive Technologies

- 08 сентября 2022, 20:16

- |

По данным исследования Центра стратегических разработок (ЦСР), в ближайшие пять лет российские компании займут до 30% рынка кибербезопасности отдельных дружественных стран. Общий объем целевого рынка в этих странах к 2026 году составит почти 40 млрд долларов США (для сравнения, российского — 7,8 млрд долларов США).

🤔 По мнению аналитиков ITI Capital, потенциал международной экспансии — это фактор, не учтенный в цене акций Positive Technologies.

Вот, что они отмечают в своем обзоре:

▶️ Интерес к российским решениям в области кибербезопасности сейчас стремительно растет, и многие страны стали смотреть не только на широко распространенные решения западных компаний.

▶️ Развивающиеся страны, стремясь к безопасности, будут выбирать продукты сразу нескольких вендоров. Спросом будут пользоваться эффективные и проверенные системы защиты. В условиях роста числа кибератак на российские компании продукты Positive Technologies проходят «проверку боем» и совершенствуются.

( Читать дальше )

Давление на цену акций Северстали будет усилено во втором полугодии - Финам

- 08 сентября 2022, 15:10

- |

Компания заявила, что не будет публиковать отчетность, но сообщила о сокращении продаж II кв. на 15% (г/г), до 2,3 млн тонн. В целом в I полугодии выпуск стали снизился на 7%, до 5,325 млн тонн. По оценкам аналитиков, в июне компания работала с рентабельностью минус 46% на экспорт и всего плюс 1% на внутреннем рынке, а спад производственных мощностей «Северстали» на середину июня составил 25–30%. Но самые трудные времена начнутся в III и IV кв., после вступления в силу санкций (в I полугодии продажи в ЕС составили 2 млн тонн и 32% выручки). По прогнозу компании, объемы производства российских металлургов в 2022 году сократятся на 15%, до 59,6 млн тонн, а во II полугодии — на 26%.

( Читать дальше )

Бумаги Новатэка будут расти на хороших новостях - Freedom Finance Global

- 08 сентября 2022, 11:09

- |

Российский газовый гигант может проявить интерес к «Сахалину-2». Доли отказавшихся от участия в проекте иностранных партнеров могут быть переданы российской корпорации, поскольку НОВАТЭК имеет колоссальный опыт в СПГ-проектах и занимает значительную долю соответствующего рынка. Рентабельность проекта может оказаться на уровне основного бизнеса НОВАТЭКа (маржа EBITDA в прошлые годы составляла около 30%).

Другой новостью стало объявление сроков запуска очередей Арктик-2: старт намечен на 2023-й, 2024-й и 2026 годы соответственно.

Компания снизит в этом году добычу углеводородов, но бумаги продолжат рост ввиду хорошего новостного фона вокруг эмитента.Ващенко Георгий

Freedom Finance Global

Про Газпром и разрушение акционерной стоимости

- 08 сентября 2022, 10:23

- |

На прошлой неделе Газпром всех удивил, неожиданно объявив дивиденды за первое полугодие 2022 года в размере 51 рубль на акцию — по словам компании это 50% прибыли за соответствующий период.

Логика такого решения, мягко говоря, непонятна:

— 30 июня уже было понятно, что у компании отличные результаты за первое полугодие 2022 на фоне рекордных цен на газ в Европе.

— Огромный налог, который ожидается осенью, и масштабные инвест проекты, на которые компания ссылалась как одну из причин отмены дивидендов, никто не отменял.

— За прошедшие два месяца ситуация в бизнесе не только не улучшилась, но и значительно ухудшилась из-за сильного сокращения объема добычи и поставок в Европу (как краткосрочно из-за потери доходов, так как и долгосрочно, так как теперь Европа еще более оперативно будет искать альтернативные источники поставок, даже если они стоят намного дороже).

Можно придумать разные гипотезы, которые могли бы как-то объяснить произошедшее, от того, что изначально не учли интересы кого-то из больших «правильных» акционеров и сейчас исправились до того, что это хитрая спекуляция, на которой инсайдеры хорошо заработали (по котировкам до объявления решений о дивидендах видно, что кто-то знал результат заранее). Но думаю самое вероятное объяснение проще и банальнее — людям, которые принимали решения, настолько безразличны рыночная стоимость Газпрома, фондовый рынок и какие-то там инвесторы, что они вообще о них не думают и руководствуются какими-то своими соображениями.

( Читать дальше )

- комментировать

- 18.6К |

- Комментарии ( 32 )

💉 ИСКЧ (ISKJ) - обзор отчёта компании за 1П 2022г

- 08 сентября 2022, 09:56

- |

▫️ Выручка ТТМ (МСФО): 1,15 млрд рублей

▫️ EBITDA:155 млн рублей

▫️ Прибыль ТТМ (МСФО): 40 млн рублей

▫️ P/E fwd (МСФО) 2022: примерно 80

👉 Все обзоры: t.me/taurenin/651

👉 «Институт Стволовых Клеток Человека» — компания, работающая в области современных биомедицинских технологий и здравоохранения. Основной деятельностью компании является научные исследования, разработка, а также коммерциализация и дальнейшее продвижение на рынке собственных лекарственных препаратов и услуг.

👉 Компания работает как холдинг, а сегменты выручки ИСКЧ представлены ее дочерними компаниями. Так за 1П 2022г выручка компании выглядит следующим образом:

▫️АО «ЦГРМ «ГЕНЕТИКО» (генетическое тестирование и исследования) — 143 млн рублей (-23,3% г/г)

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал