первичное размещение акций

Мосбиржа включит акции АГ Кристалл в третий уровень листинга с 22 февраля

- 16 февраля 2024, 17:41

- |

В соответствии с Правилами листинга ПАО Московская Биржа Председателем Правления ПАО Московская Биржа «16» февраля 2024 года приняты следующие решения:

изложить Решение (https://www.moex.com/n67387) в следующей редакции:

«включить с „22“ февраля 2024 года в раздел „Третий уровень“ Списка ценных бумаг, допущенных к торгам в ПАО Московская Биржа, в связи с получением заявления:

- акции обыкновенные Публичного акционерного общества „АЛКОГОЛЬНАЯ ГРУППА КРИСТАЛЛ“, регистрационный номер выпуска – 1-01-05421-G от 20.09.2023, торговый код – KLVZ. „

Подробнее на Московской бирже: www.moex.com/n67630?nt=0

- комментировать

- 237

- Комментарии ( 0 )

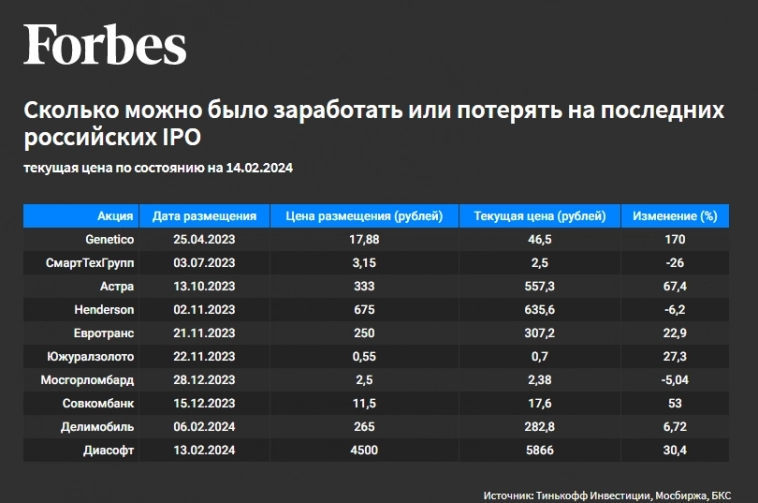

Сколько можно было заработать или потерять на последних российских IPO — аналитика Forbes

- 16 февраля 2024, 10:45

- |

Из восьми прошедших в прошлом году размещений пять позволили инвесторам заработать, при этом по трем акциям доход к цене размещения превысил 50%, говорит директор департамента рынков акционерного капитала инвестиционного банка «Синара» Ирина Цаава. К таким доходным акциям относятся бумаги Genetico, группы «Астра» и Совкомбанка.

Оптимизм частных инвесторов в сочетании с небольшим объемом IPO эмитентов превращает каждое размещение в потенциальную «ракету», говорит инвестиционный стратег «Алор Брокера» Павел Веревкин.

«Ажиотаж вокруг IPO подогревается активной рекламой брокеров. Существует прямая корреляция между рекламной активностью брокеров и спросом инвесторов на IPO конкретных эмитентов», — указывает Веревкин.

В этом году ожидается до 15 первичных размещений акций компаний из разных отраслей экономики, рассказал Forbes источник в крупном банке. Причем в этом году планируются не мелкие, как в 2023-м, а крупные размещения на 10–15 млрд рублей, говорит собеседник Forbes.

( Читать дальше )

"Кристалл" досрочно завершает сбор заявок в рамках IPO - 21 февраля, 22 февраля начнутся торги акциями, документы о досрочном закрытии книги заявок поданы на Мосбиржу — Финам

- 15 февраля 2024, 18:05

- |

Калужский ликеро-водочный завод «Кристалл» подал документы на Московскую биржу о досрочном закрытии книги заявок в рамках первичного размещения акций (IPO). Об этом говорится в пресс-релизе компании.

Теперь ожидается, что «Кристалл» завершит сбор заявок на участие в IPO 21 февраля. Ранее планируемой датой называлось 22 февраля. Итоговая цена будет объявлена утром 22 февраля, в этот же день начнутся торги акциями.

«Причина корректировки сроков связана с большим спросом, что отразилось на объеме заявок. Мы готовы пойти навстречу пожеланиям инвесторов по аллокации,, и поэтому ускоряем процесс выхода на Мосбиржу», — заявил основатель и владелец «Кристалла» Павел Победкин.

В рамках IPO «Кристалл» планирует привлечь порядка 1 млрд рублей. С учетом ценового диапазона предложения 8-9,5 рублей за акцию, ожидаемая рыночная капитализация компании составит от 7,4 млрд рублей до 8,6 млрд рублей.

www.finam.ru/publications/item/kristall-dosrochno-zavershaet-sbor-zayavok-v-ramkakh-ipo-20240215-1802/

( Читать дальше )

Алкогольная группа Кристалл планирует в апреле 2024г представить отчет по МСФО

- 15 февраля 2024, 16:42

- |

ПАО «Алкогольная группа Кристалл» (АГК, материнская компания ООО "КЛВЗ Кристалл"), заявившая об IPO на Московской бирже, планирует в апреле этого года представить отчетность по МСФО за 2023 год.

«Стараемся соответствовать тем трендам, которые на финансовом рынке задали компании, которые пришли до нас — »Новабев" и "Абрау-Дюрсо". У нас подписан договор об аудите с компанией «Русаудит». В апреле у нас будет отчетность по МСФО за 2023 год", — сообщил бенефициар компании Павел Победкин

Победкин подтвердил озвученную ранее информацию о планах по выплате дивидендов с конца следующего года.

«Начиная с конца 2025 года, мы планируем выплату дивидендов от 50% до 80% чистой прибыли», — сказал он.

Начало торгов акциями компании на МосБирже запланировано на 26 февраля.

Организатором размещения является "Финам".

По итогам 2023 года группа «Кристалл» ожидает выручку на уровне 3,6 млрд рублей, что превышает показатель 2022 года почти в 1,9 раза. EBITDA, по предварительным данным, составит 314 млн рублей (рост на 21,24%), маржинальность по показателю — 9% против 12% в 2022 году.

( Читать дальше )

КЛВЗ Кристалл допускает, что сможет раньше запланированного завершить IPO и начать торги — контролирующий акционер Павел Победкин

- 15 февраля 2024, 16:09

- |

«Мы не исключаем вариант, что при определенных обстоятельствах они произойдут раньше», — сказал он в ходе эфира Финам.

Книга заявок на IPO была открыта 12 февраля, закрытие — 22 февраля, прайсинг и старт торгов планируется ориентировочно 26 февраля. Диапазон цены акции определен в 8,0-9,5 рублей. Объем предложения составит до 125 миллионов акций новой эмиссии с привлечением, как ранее и было объявлено, примерно 1 миллиарда рублей (до налогов и расходов). Компания сообщила, что ее ожидаемая рыночная капитализация при этом может составить от 7,4 миллиарда рублей до 8,6 миллиарда рублей.

t.me/reuters_ru

ЦБ работает над повышением качества раскрытия информации эмитентов в рамках IPO — FM

- 14 февраля 2024, 18:48

- |

Некоторые выходящие на биржу компании в 2023-2024 году в достаточной степени не раскрывали информацию о себе перед сделкой: не публиковали презентации для инвесторов, не назначали IR-директоров и так далее.

«Банк России постоянно проводит мониторинг и анализ всех состоявшихся и планируемых сделок IPO. Мы видим некоторые проблемы в процедурах проведения IPO и прорабатываем возможные направления совершенствования регулирования публичных размещений ценных бумаг», — заявили Frank Media в пресс-службе ЦБ.

frankmedia.ru/154858

Ростелеком может вывести одну из "дочек" на IPO в этом году — глава компании Михаил Осеевский

- 13 февраля 2024, 18:01

- |

«Ростелеком» планирует в 2024 году провести первичное размещение акций (IPO) одной из своих дочерних компаний. Об этом сообщил журналистам президент «Ростелекома» Михаил Осеевский.

«У нас есть планы одну из компаний вывести на IPO в этом году», — сказал он в кулуарах форума цифровой трансформации в рамках недели «Российского бизнеса» РСПП.

Осеевский не уточнил, о каком пакете акций идет речь, заметив, что менеджмент компании «хочет проверить аппетит инвесторов»

tass.ru/ekonomika/19974623

Новые эмитенты могут привлечь в ходе IPO 2024г 60-100 млрд руб, при этом у одного из кандидатов есть амбиции провести сделку на 50 млрд руб — Ведомости

- 13 февраля 2024, 11:02

- |

Мосбиржа ждет в этом году порядка 15 новых компаний, а также дополнительные размещения (SPO) уже торгующихся имён.

Среди новых эмитентов анлитики ожидают большое количество представителей IT-индустрии. Также, по словам экспертов, инвесторы могут увидеть представителей электронной коммерции и традиционного ритейла, а также производителей алкогольных напитков.

www.vedomosti.ru/investments/articles/2024/02/13/1019919-novie-emitenti-60-100-mlrd-rublei

На рынке возникла нехватка инвестбанкиров, которые готовят эмитентов к первичному (IPO) и вторичному (SPO) размещению акций — Ведомости

- 13 февраля 2024, 10:55

- |

Текущий рынок снизил порог для проведения IPO: компании с меньшей капитализацией могут провести успешное размещение, соответственно, большее количество компаний стали реальными кандидатами на размещение. При этом количество банков-организаторов за последние годы уменьшилось, говорит руководитель по сделкам на рынках капитала «Альфа-инвестиций» Мария Давыдовская.

В итоге в 2023 г., по подсчетам «Ведомостей», количество основных организаторов IPO и SPO сократилось более чем в 2 раза. У инвестиционного подразделения Сбербанка в активе оказалось восемь сделок (четыре IPO и четыре SPO). «Тинькофф инвестиции» выступили активным организатором шести размещений (три IPO и три SPO).

( Читать дальше )

Цена размещения Диасофта - 4500 руб, общий размер IPO - 4,14 млрд руб, капитализация компании - 47,25 млрд руб, старт торгов 13 февраля в 16:00

- 13 февраля 2024, 09:47

- |

ПАО «Диасофт» (далее – «Диасофт», «Компания» и совместно с дочерними обществами – «Группа»), лидирующий разработчик программного обеспечения для финансового сектора и других отраслей экономики, объявляет об успешном завершении сбора заявок, установлении цены в рамках первичного публичного Предложения (далее – IPO или «Предложение») обыкновенных акций (далее – «Акции») Компании и начале торгов Акциями на Московской бирже c 13 февраля 2024 года.

Цена одной Акции в IPO была установлена на уровне 4 500 рублей, по верхней границе ранее объявленного ценового диапазона.

Базовый размер IPO составил 800 тысяч Акций, что соответствует 8% от количества выпущенных и находящихся в обращении Акций перед IPO.

Основную часть Базового размера IPO составили Акции, выпущенные в рамках дополнительной эмиссии Компании в размере 500 тысяч Акций (5% от существующего уставного капитала перед IPO). При этом для достижения более значимого размера IPO и создания дополнительной ликвидности для Акций на вторичном рынке действующие акционеры приняли решение предложить инвесторам часть принадлежащих им Акций в размере 300 тысяч Акций (3% от существующего уставного капитала перед IPO).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал