отчеты МСФО

Альфа-банк отчет МСФО за I полугодие 2025 года (впервые с 2021 года): Чистая прибыль ₽118,7 млрд (+41% г/г) Чистые процентные доходы до вычета резервов ₽306,42 (+36% г/г)

- 01 сентября 2025, 08:55

- |

Альфа-банк впервые с 2021 г. раскрыл финансовые показатели по МСФО за полугодие. В январе – июне 2025 г. кредитная организация заработала 118,7 млрд руб. чистой прибыли, что на 41% больше по сравнению с аналогичным периодом прошлого года. Последний раз «Альфа» отчитывалась по МСФО по итогам 2024 г., а до этого – только за первое полугодие 2021 г.

Чистые процентные доходы до вычета резервов выросли в годовом выражении на 36% до 306,42 млрд руб. Резервы под ожидаемые кредитные убытки по кредитам и авансам клиентам увеличились на 38,6% год к году до 129,45 млрд руб. В то же время банк распустил часть резервов под кредитные убытки по денежным средствам и средствам в других банках на 14,8 млрд руб. – год назад по этой статье расходы составили 3,5 млрд руб. В итоге чистые процентные доходы после вычета резервов составили 191,8 млрд руб., увеличившись на 50% год к году.

Комиссионные доходы банка за первое полугодие 2025 г. выросли в годовом выражении на 1% до 123,96 млрд руб. А комиссионные расходы за год увеличились на 26% и составили 50,34 млрд руб.

( Читать дальше )

- комментировать

- 835

- Комментарии ( 0 )

Лукойл. Прощай Федун!

- 01 сентября 2025, 08:13

- |

Вышел отчет за 1 полугодие 2025 года у компании Лукойл, отчет ожидаемо слабый, но любопытен факт выкупа акций у крупного мажоритария!

📌 Что в отчете

— Операционная прибыль. Выручка сдулась с 4.3 до 3.6 трлн рублей из-за крепкого рубля и низких цен на нефть, поэтому падение операционной прибыли в 2 раза с 694 до 344 млрд рублей не удивило + с учетом инфляции рублевых затрат цифры могли быть хуже!

— FCF и дивиденды. Чистая прибыль сдулась в 2 раза с 590 до 287 млрд рублей, но компания поработала хорошо с оборотным капиталом, поэтому OCF упал 770 до 696 млрд рублей, Сapex вырос с 326 до 386 млрд рублей, а FCF упал с 444 до 310 млрд рублей!

В базовом сценарии ждал бы дивиденд в 400 рублей за 1 полугодие, но вышло новое важное обстоятельство!

— Федун аут. Компания выкупила 90 млн штук акций (13% акционерного капитала) со средней в 7200 рублей, очевидно, что эти акции покупались не с рынка (было бы видно по объемам) и не у нерезидентов (можно купить в 2 раза дешевле, но правкомиссия не одобрила)!

( Читать дальше )

Полюс – рост только благодаря ценам на золото

- 31 августа 2025, 20:49

- |

Компания представила сильные результаты МСФО за H1 25:

🔹 Выручка 3,7 b$ (+35% г/г)

🔹 EBITDA 2,7 b$ (+32% г/г)

🔹 Скорр. чистая прибыль 1,4 b$ (+20% г/г)

🔹 Реализация золота 1,2 млн oz. (-5% г/г)

🔹 TCC 653 $/oz. (+54% г/г)

🔹 AISC 1255 $/oz. (+65% г/г)

Рост выручки с прибылью обусловлен только подорожанием золота. Производство не наращивали, потому что на основном месторожении (Олимпиаде) руда становится беднее, идет переход к следующим очередям и этапам месторождений. Из-за этого и реализация золота упала на 5% г/г.

Почему сильно выросли затраты на добычу (TCC, AISC)?

🟥 Кроме активизации вскрышных работ, вкладываются в строительство ЗИФ-5. Капитальные расходы удвоились г/г

🟥 Повысился НДПИ. В 2025 году к стандартной ставке НДПИ введена надбавка в размере 10% от превышения мировой цены над уровнем 1900 $/oz.

Котировки на отчете упали на 2%. Мы предупреждали, что компания вступает в период сниженной добычи и роста расходов. Динамика золота остается единственной поддержкой финансовым показателям. Снижение производства золота, рост TCC может наблюдаться и в 2026-2027. Не забываем, что вовсю идет строительство Сухого Лога.

( Читать дальше )

Анализ отчета ПАО «Татнефть» за 1-е полугодие 2025: Главные цифры и выводы

- 31 августа 2025, 18:09

- |

Коллеги, сегодня на нашем радаре — отчет «Татнефти» за первое полугодие 2025 года. Результаты оказались весьма неоднозначными.

📉 Ключевые показатели: Прибыль рухнула

Отчетность показала резкое ухудшение по всем фронтам:

⚫️ Выручка: Снижение на 5,7% до 878,1 млрд руб. — не критично, но это только начало.

⚫️ Чистая прибыль: Вот здесь основной шок. Показатель упал на 61,6% до 58 млрд руб. Это означает, что компания стала зарабатывать в 2,5 раза меньше.

⚫️ Свободный денежный поток (FCF): Упал почти на 68% до 39 млрд руб. Это ключевой индикатор здоровья компании.

💰 Долговая нагрузка: Риски нарастают

⚫️ Чистый долг: Перешел в положительную зону (+6,3 млрд руб.), что говорит об истощении денежной «подушки».

Краткосрочные кредиты и займы: 57,175 млрд руб. на 30.06.2025.

Долгосрочные кредиты и займы: 9,750 млрд руб. на 30.06.2025.

📊 Операционные сегменты: Нефть тянет вниз

Данные по сегментам, показывают разнонаправленные тренды:

⚫️ Реализация нефти: Выручка в этом сегменте упала на 20% до 482,6 млрд руб. Это является главной причиной общего снижения прибыли.

( Читать дальше )

Отчеты Роснефти и Магнита.

- 31 августа 2025, 17:47

- |

Выручка ₽4,26 трлн (-17,6% г/г)

Чистая прибыль ₽245 млрд (снижение в 3,2 раза г/г)

EBITDA ₽1,05 трлн (-36,1% г/г)

Несмотря на негативный внешний фон, Роснефть продолжает неукоснительно придерживаться дивидендной политики, осуществляя выплату дивидендов непрерывно с 2000 г. — Сечин.

Ещё один слабый отчет от нефтегазовой компании. $ROSN

🍎Магнит

Оборот (GMV) сегмента электронной коммерции «Магнита» по итогам I полугодия 2025 года продемонстрировал рост в 1,8 раза и составил 77,6 млрд рублей, говорится в сообщении ритейлера.

📍 82% текущей выручки генерируется за пределами Москвы и Санкт-Петербурга.

В сегмент входят собственные и партнерские онлайн-проекты ритейлера (экспресс-доставка, регулярная доставка, онлайн-аптека), а также маркетплейс «Магнит Маркет».

Среднее количество заказов в день выросло в 1,5 раза, до 268,54 тыс. Средний чек с НДС поднялся на 16,8% и составил 1 597 рубля.

$MGNT

При этом отчет за 1 полугодие очень слабый.

— Общая выручка выросла на 14.6% год к году, до ₽1,67 трлн.

( Читать дальше )

Нефтяной квартет: почему прибыли гигантов рухнули, и что делать инвестору

- 31 августа 2025, 17:20

- |

Приветствую, дорогие читатели!

Нефтяной квартет: почему прибыли гигантов рухнули, и что делать инвестору

Эту неделю можно охарактеризовать двумя словами: выгорание и неопределенность. И то, и другое в полной мере ощущается на рынке. Лично я в такой ситуации предпочитаю не совершать лишних движений: портфель не пополнял, новых покупок не было. Иногда лучшая стратегия — дать событиям спокойно усвоиться.

А событий было предостаточно. Неделя промежуточных отчетов российских нефтегазовых гигантов выдалась по-настоящему жаркой, но не с точки зрения прибылей. Давайте вместе разберемся в цифрах и в том, какие выводы из этого можно сделать.

Картина полугодия: обвал на фоне внешнего давления

Крупнейшие компании отрасли опубликовали результаты за первые шесть месяцев 2025 года. Тренд, увы, един для всех: значительное снижение profitability.

- Транснефть: стабильность с налоговой пилюлейВыручка: 719,5 млрд руб. → осталась на уровне прошлого года.Операционная прибыль: 188,3 млрд руб. → показала рост.Чистая прибыль: 161,4 млрд руб. (▼ с 177,8 млрд) ➡️ Причина: резкий рост налога на прибыль (97,8 млрд против 47,4 млрд). Компания-труба работает стабильно, но государство забрало свою долю по максимуму.

( Читать дальше )

- комментировать

- 11.9К |

- Комментарии ( 11 )

Отчеты кратко. Часть 4

- 31 августа 2025, 16:43

- |

— Выручка: 5.4 млрд.руб(-14,7% г/г)

— EBITDA: 1 млрд.руб(-63.6% г/г)

— Чистый убыток: 1.89 млрд.руб(против прибыли 289 млн.руб годом ранее)

— NET DEBT/EBITDA: 2.99х(2х — 1 пол. 2024 г.)

— FCF(-2 млрд.руб)

Все сложно и грустно, одновременно. Помимо конкуренции (Яндекс и юрент) еще и с регуляцией жесткой столкнулись. Сперва привязка к айди (лимит поездок анонимно), далее выпилили из центра (Питер, к примеру). В общем кол-во поездок стремительно падает. Идеи нет.

📍Ренессанс. Отчет за 1 пол.

— Суммарные премии — 92.2 млрд.руб(+25.6%)

— LIFE: 58 млрд.руб(+49.1%)

— NON-LIFE: 34.2 млрд.руб(-1%)

— Инвестиционный портфель — 261.8 млрд.руб(+11.5% с начала года)

Рынок Non-life страхования продолжает замедляться. Однако рынок Life-страхование чувствует себя хорошо. Остается удержать набранный темп. Долгосрочно держу, добиарл в 2024 (дала топ рост), в целом хороший бизнес. С текущих апсайд минимален, но о компании писал давно.

📍Fix Price. Отчет за 1 пол.

— LFL-продажи: +0.9% г/г

— Выручка: 154.5 млрд.руб(+4.1% г/г)

( Читать дальше )

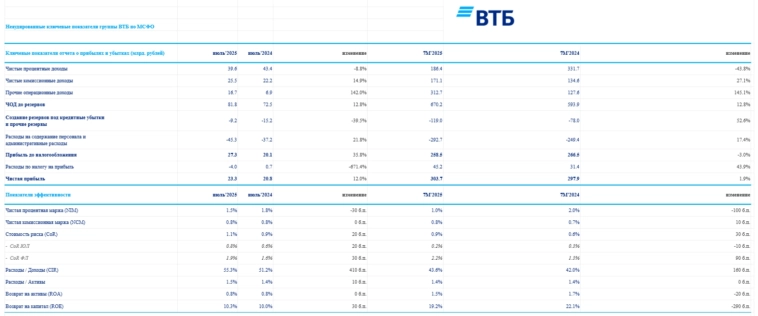

ВТБ отчитался за июль 2025 г. — % маржа расширяется, но налоговые манёвры и прочие доходы пока формируют прибыль. Что там с достаточностью?

- 31 августа 2025, 12:13

- |

🏦 Банк ВТБ опубликовал финансовые результаты по МСФО за июль 2025 г. Основной заработок эмитента продолжает находиться под давлением, во многом чистой прибыли помогают разовые эффекты (работа с заблокированными активами, налоговые манёвры). Но, ключевую ставку снижают, и % маржа начала своё расширение, плюс банк привлёк новый суборд для восстановления достаточности капитала:

✔️ ЧПД: 39,6₽ млрд (-8,8% г/г)

✔️ ЧКД: 25,5₽ млрд (+14,9% г/г)

✔️ ЧП: 23,3₽ млрд (+12% г/г)

💬 Показатель чистой % маржи в июле составил 1,5% (в июне 1,4%, год назад 1,8%), банку дорого обошлось привлечение денег клиентов под конец 2024 г. С марта началось расширение % маржи, при дальнейшем снижении ставки банк только будет выигрывать, по сути он бенефициар снижения ключа.

💬 Комиссионные доходы продолжают демонстрировать внушительный рост благодаря позитивному эффекту от форексных транзакций и транзакционных комиссий, связанных с обслуживанием трансграничных платежей, но как вы можете наблюдать начиная с III квартала эффект немного угасает (уже нет роста свыше 20-30%), потому что основная работа в этом направлении началась именно в июне прошлого года.

( Читать дальше )

Аэрофлот Анализ отчётности зха 1 пол. 245г ВЫВОД: при ослаблении рубля, показатели ухудшадся

- 31 августа 2025, 11:20

- |

АЭРОФЛОТ

1 пол. 2025г

Если рубль ослабнет, показатели станут хуже

• Выручка: 414,8 млрд руб. (+10% г/г)

• EBITDA: 141,5 млрд (+12,3% г/г)

• Скорр. EBITDA: 82,8 млрд руб. (-29% г/г)

• Рентабельность по скорр. EBITDA: 20% (-11 п.п.)

• Чистая прибыль: 74,3 млрд руб. (+75,5% г/г)

• Скорректированная прибыль: 4,3 млрд руб. (-84% г/г)

• Чистый долг: 476 млрд руб. (-20% г/г).

Динамика обусловлена сокращением обязательств по аренде на 25,1%

на фоне укрепления курса рубля к доллару США.

При этом задолженность по банковским кредитам и облигациям увеличилась на 84,3% и

составила 82,4 млрд руб., что связано с размещением в апреле 2025 г. облигаций с переменным купоном на сумму 45 млрд руб.

Чистая прибыль скорректирована на курсовой эффект от аренды и эффект страхового урегулирования отношений с иностранными лизингодателями.

В I полугодии 2025 г. Аэрофлот перевез 25,9 млн пассажиров — на 2% больше, чем за аналогичный период прошлого года.

На внутренних линиях пассажиропоток вырос на 1,3%, на международных линиях — на 4,1%. Процент занятости пассажирских кресел составил 89,1%, увеличившись на 0,

( Читать дальше )

Финансовые и операционные результаты компании Positive Technologies за 6 месяцев 2025 года

- 30 августа 2025, 20:14

- |

Посмотрел тут отчетность Позитива за 6 месяцев.

Файл в хорошем качестве тут

Итоги работы за 6 месяцев 2025 (год к году):

👉 Выручка год к году выросла на 🟢 +27,8%, с 5,2 до 6,7 млрд рублей;

👉 Убыток по чистой прибыли увеличился 🔴 +13%, с -4,4 до -5 млрд рублей;

👉 Отгрузки с НДС за 6 месяцев выросли на 🟢 +48,7%, с 1,8 до 3,7 млрд рублей;

👉 Расходы на R&D увеличились на 🔴 32,4%, с 4,9 до 7,3 млрд рублей;

👉 Убыток на акцию за полгода составил 🔴 -70,44 рубля. В 2024 за тот же период было -67,16 рубля.

✏ Общие темпы роста кажутся неплохими, но тут имеется сильное искажение из-за результатов 1 квартала. После 2024 года испытываю легкий скепсис относительно их прогноза в 33-38 млрд рублей отгрузок. Жду 3 квартала, там уже станет более-менее понятна ситуация.

Держу их акции в портфеле с долей в ~6%. По текущим котировкам желания докупать нет. Руководствуюсь, в первую очередь, идеей роста рынка, а так как других представителей отечественного кибербеза на бирже пока нет, то участвую через POSI.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал