отчетность

В этом разделе здесь вы найдете отчеты российских компаний и комментарии аналитиков к ним.

налоги и отчетность по иностранным брокерским счетам

- 25 марта 2021, 18:51

- |

3-НДФЛ для трейдеров и инвесторов: как правильно рассчитать налоги и не потратить на это неделю

Большинство брокеров в РФ не могут предоставить полноценный и столь желаемый доступ к рынку ценных бумаг США. Именно поэтому многие инвесторы и трейдеры открывают счета в зарубежных брокерах. Самыми популярными из них являются Interactive Brokers и Exante, и полный список значительно шире.

Являясь налоговым резидентов РФ, вам необходимо в том числе отчитываться за доходы от источников за рубежом по форме 3-НДФЛ. При этом порядок расчета налогооблагаемой базы по операциям на зарубежных брокерских счетах крайне комплексно описан в нормативной базе налоговых органов РФ.

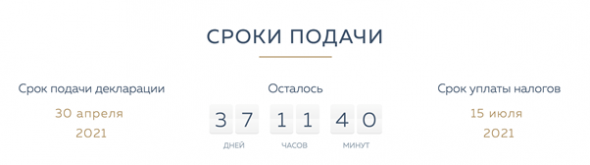

Тем не менее, срок подачи декларации за 2020 год неумолимо приближается.

Кроме того, за 2020 год необходимо не только декларировать доход по брокерским счетам, но и сами счета и обороты по ним.

Инвестиционная деятельность через зарубежных брокеров

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 2 )

АЛРОСА - считаем дивиденды вместе

- 24 марта 2021, 10:05

- |

В предыдущей статьи мы с вами посмотрели на динамику финансовых результатов. Как мы выяснили не все так плохо у компании с бизнесом, а восстановление спроса на алмазно-бриллиантовую продукцию в мире может дать дополнительные апсайды. Также не стоит забывать о теперь уже низкой базе 2020 года, которая отразится на результатах 2021 года. Но этого стоит ожидать только во втором квартале.

В этой же статье хочу отдельно остановиться на дивидендах, ведь именно этот фактор привлекал внимание инвесторов в последние годы. С 2016 года средняя див доходность остается на уровне 7,4%. Дивидендная политика в последней редакции позволяла инвесторам рассчитывать на выплаты из расчета 100% от FCF (свободного денежного потока).

11 марта наблюдательный совет компании утвердил новые положения политики, по которой выплаты теперь сегментированы и будут зависеть от долговой нагрузки. Если кратко, то:

— Если «Чистый долг/EBITDA» 0x, то компания платит 100% от FCF

— Если «Чистый долг/EBITDA» от 0x до 1x, то компания платит от

( Читать дальше )

АЛРОСА - не ожидали? А она смогла...

- 23 марта 2021, 21:59

- |

Акции алмазной компании всерьез задумали выйти за пределы исторических значений. Не стала причиной остановки ни пандемия, ни снижение финансовых показателей по году. Инвесторами движет жадность и желание купить актив, который будет догонять безумный рынок, раздающий плюшки смелым. Но так ли сильна компания в текущей обстановке? Насколько у бизнеса есть потенциал развития? И какие апсайды мы может увидеть в ближайшее время? Давайте разбираться в статье сквозь призму отчета МСФО за 2020 год.

По итогам года, выручка Группы ожидаемо сократилась на 6,8% до 217,1 млрд рублей. «Ожидаемо» конечно не то слово, ведь снижение должно было быть намного больше. Рост спроса на алмазы в 4 квартале, поспособствовал сокращению отставания фин показателей из-за пандемии. А вот себестоимость продаж сократилась всего на 1,8% и ее негативное влияние мы увидим далее.

Операционные расходы увеличились год к году, но незначительно. А вот ослабление курса рубля в 2020 году нанесло основной удар по чистой прибыли. Расходы от курсовых разниц по итогам года составили 26,8 млрд рублей и утянули чистую прибыль вниз в 2 раза до 32,3 млрд рублей. Вот вам и экспортёры. Тут надо учитывать, что большая часть долга номинирована в валюте и его переоценка сильно бьет по результатам. Если взять скорректированную на неденежные статьи прибыль, то она вообще выросла на 2,5%.

Рост… Вы можете себе представить, что компания завершила год в плюс, если убрать из расчета обычную курсовую переоценку? Вот и мне не верится. Первое полугодие настолько нагнало туч, что просвета видно не было. В добавок остались все те же проблемы в отрасли. Кризис в огранном секторе в Индии, развитие рынка синтетических алмазов, высокая конкуренция со стороны других алмазных корпораций.

В своих обзорах компании АЛРОСА я всегда применял эпитеты о надёжности, устойчивости компании. Я писал о том, что низкая долговая нагрузка и оптимизированное производство способно придать толчок бизнесу. Если бы не пандемия, 2020 год стал бы для АЛРОСА рекордным, но от форс-мажоров никто не застрахован. В такие кризисы сектор алмазодобыча всегда оказывается под давлением. Но даже несмотря на это, компания достойно справилась с испытаниями и занимает свое почетное место у меня в портфеле.

А где информация по дивидендам, спросите вы? Этот вопрос в данный момент выходит на первый план, поэтому обсудим его в отдельной статье.

*Не является индивидуальной инвестиционной рекомендацией

Кому удобно читать меня в соцсетях, пожалуйста:

Telegram — уже 25 тысяч подписчиков

( Читать дальше )

Как выглядит счастье в РФ

- 22 марта 2021, 23:30

- |

Счастье в РФ — это массовое строительство говенного (без отделки) жилья под правильной крышей.

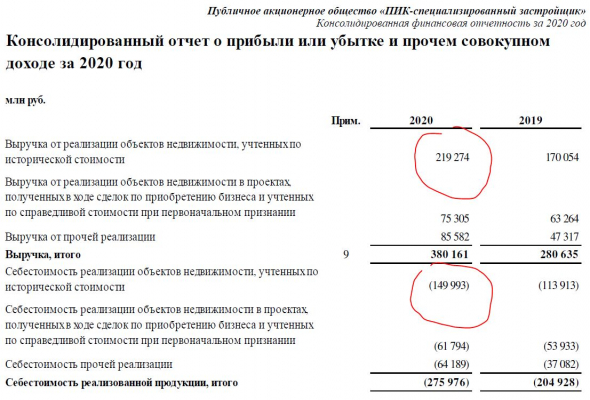

Не веришь? Открой свежую отчетность ПИК — отчет о прибылях и убытках. Вот его фрагмент:

И ты уже спросишь — ну и где тут счастье? И я тебе отвечу:

Представь, что ты за год построил и продал дачный домик. На строительство домика потратил 149 993 руб., а продал его за 219 274 руб. Твой профит = 69 281 руб. (~50% от вложенных средств). А теперь умножь это все на миллион и натяни на Москву и за ее пределы.

Скажи, пожалуйста, как много ты знаешь крупных бизнесов, генерирующих 50% белой маржи?

Мне такие бизнесы не известны. Поэтому, я считаю, что строительство говенного (без отделки) жилья в РФ под правильной крышей — это счастье.

Московская биржа - настолько ли защитный актив?

- 22 марта 2021, 21:36

- |

У частных инвесторов часто возникает вопрос, а есть ли компания, которая выигрывает от любого движения рынка. К таким можно отнести Московскую биржу, которая не зависит от стадии рынка и получает гарантированный доход, даже на падении. Это конечно не совсем так, ведь Мосбиржа коррелирует с Индексом и на коррекциях рынка тоже проседает. Но 2020 год показал, насколько это устойчивый инструмент. В этой статье разберем фин отчетность и перспективы компании в будущем.

За 2020 год комиссионные доходы компании выросли на 30,9% до рекордных 34,3 млрд рублей. Это произошло за счет роста объемов торгов практически на всех рынках. А также за счет увеличения количества частных инвесторов. Их, к слову, на рынок пришло рекордное количество. Низкие ставки по вкладам гарантировали интерес к финансовым рынкам со стороны частников.

А вот чистые процентные доходы ожидаемо снизились на 15,3% до 14,2 млрд рублей. Снижение ставки ЦБ в 2020 году напрямую повлияли на падение доходов. Также, негативным моментом стало снижение доходов от операций с иностранной валютой. Операционные расходы остались на уровне прошлого года. Компании удалось сдержать их рост. Поэтому чистая прибыль компании по итогам года выросла на 24,8% до 25,2 млрд рублей.

Рост чистой прибыли позволил руководству Мосбиржи рекомендовать рекордные дивиденды в размере 9,45 рубля на акцию. Однако, за счет роста курсовой стоимости акций, доходность далека от рекордной и составит всего 5,6% по текущим. Напомню, что за 2018 год акционеры получили 8,4% доходности, а за 2019 год 6,2%.

Благодаря росту капитализации, мультипликаторы компании находятся на достаточно высоких значениях. P/E компании вырос до 15,2, P/B равен 2,75. Тем не менее, Московская биржа остается привлекательным активом, который показывает хорошую динамику роста выручки, прибыли и платит стабильные дивиденды.

В своем портфеле ИИС я держал акции довольно долго. На росте благополучно зафиксировал прибыль, а в основной портфель планирую добавлять. Естественно, с текущих уровней покупать довольно опасно, ведь в случае коррекции на рынке, акции будут уходить ниже. Но с уровней в 148 рублей снова становятся интересными мне.

*Не является индивидуальной инвестиционной рекомендацией

Кому удобно читать меня в соцсетях, пожалуйста:

Telegram — уже больше 24 тысяч подписчиков

( Читать дальше )

Динамика акций X5 Retail Group

- 22 марта 2021, 16:52

- |

X5 опубликовала результаты за 4 кв. и весь 2020 г. Акции X5 снизились в пятницу на 4,1%

( Читать дальше )

Юнипро - в шаге от цели

- 19 марта 2021, 18:13

- |

Не многим компаниям энергетического сектора я даю шанс проявить себя на страницах моих статей. Сектор считаю очень скучным и бесперспективным, с определенной долей стойкости и стабильности, но все равно без драйверов увеличения капитализации. Ранее свое предпочтение я отдавал лишь ФСК и Ленэнерго. Однако, в 2020 году уже пристально следил за Юнипро. Какие же причины для этого были?

Причин было несколько и я их выделил в отдельные три базиса, на которых основал свою инвест-идею. Сегодня изучим отчет компании за 2020 год, а также пробежимся по базисам, описанным мною ранее и подведем итог.

Итак, выручка компании за 2020 год снизилась на 6,3% до 75,3 млрд рублей, в основном за счет снижения продаж электроэнергии в Ханты-Мансийском автономном округе и Красноярском крае. Падение выручки компания связывает с пандемией, высокой водность и связанной с этим высокой загрузкой ГЭС, а также с аномально теплой погодой в первом квартале 2020 года.

( Читать дальше )

Несмотря на локдаун и быструю экспансию, чистая прибыль «Мосгорломбарда» в 2020 году увеличилась на 23,5%

- 18 марта 2021, 07:42

- |

Бухгалтерская отчетность «Мосгорломбарда» по РСБУ еще официально не опубликована, но эмитент уже поделился с Boomin показателями, свидетельствующими о том, что компания не просто эффективно работала, но и перевыполнила заявленные планы.

В 2020 году в условиях непростой макроэкономической ситуации, связанной, в первую очередь, с распространением коронавирусной инфекции и введением карантинных ограничений, «Мосгорломбард» своевременно реагировал и вовремя принимал необходимые решения. Благодаря этому, даже несмотря на сокращение выручки по отношению к 2019 году, удалось существенно увеличить прибыль.

( Читать дальше )

Ленэнерго - так ли интересна в 2021 году?

- 16 марта 2021, 21:47

- |

Сегодня у нас на очереди еще один представитель энергетического сектора РФ. С марта по май 2020 года были приостановлены торги в связи с реорганизацией, а после открытия торгов, цена взлетела к своим историческим максимумам и переписала их. Сейчас акции в боковике, а я собираюсь разобраться в перспективах компании в будущем. Начнем с финансовых показателей.

Выручка компании по РСБУ осталась на уровне 2019 года и прибавила всего 0,3% до 82,7 млрд рублей. Снижение объема полезного отпуска электроэнергии было компенсировано снижением величины потерь электроэнергии. Из позитивного, компания показала рост выручки от услуг по технологическому присоединению на 1,6%. Но кого это волнует при оценке энергетиков, ведь результаты данных компаний в большинстве случаев стабильны.

Себестоимость продаж за отчётный период составила 60,4 млрд рублей, увеличившись на 3,6%. Основное влияние оказало увеличение расходов на персонал. Об этом я уже предупреждал в разборе отчета за 9 месяцев, когда компания показала высокую прибыль, благодаря переносу расходов на 4 квартал. В консолидированной отчетности это отставание было ликвидировано.

В итоге, чистая прибыль компании увеличилась на 4,3% до 14,2 млрд рублей. Опять же стабильные результаты обусловлены спецификой деятельности. А найти апсайды, становится все сложнее. Поэтому переходим к расчетным дивидендам.

Исходя из дивидендной политики, компания направляет на выплату по привилегированным акциям 10% от чистой прибыли. Это ориентирует нас на выплату 15,3 рубля на акцию или на 10% доходности по текущим значениям. Единственным условием для выплат служит сохранение долговой нагрузки NetDebt/EBITDA, менее 3x. На текущий момент данный показатель не превышает 0,83x, что дает нам право сохранять надежду на расчетный уровень выплат.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал