отчетность

В этом разделе здесь вы найдете отчеты российских компаний и комментарии аналитиков к ним.

Чистая прибыль HeadHunter в 3 квартале выросла на 200% г/г

- 15 ноября 2021, 15:37

- |

👉 EBITDA: +117% г/г, ₽2.8 млрд

👉 Скорректированная чистая прибыль: +202% г/г, ₽1.7 млрд

👉 С начала года компания снизила чистый долг вдвое до ₽2.3 млрд

investor.hh.ru/news-releases/news-release-details/headhunter-group-plc-announces-third-quarter-2021-financial

- комментировать

- Комментарии ( 0 )

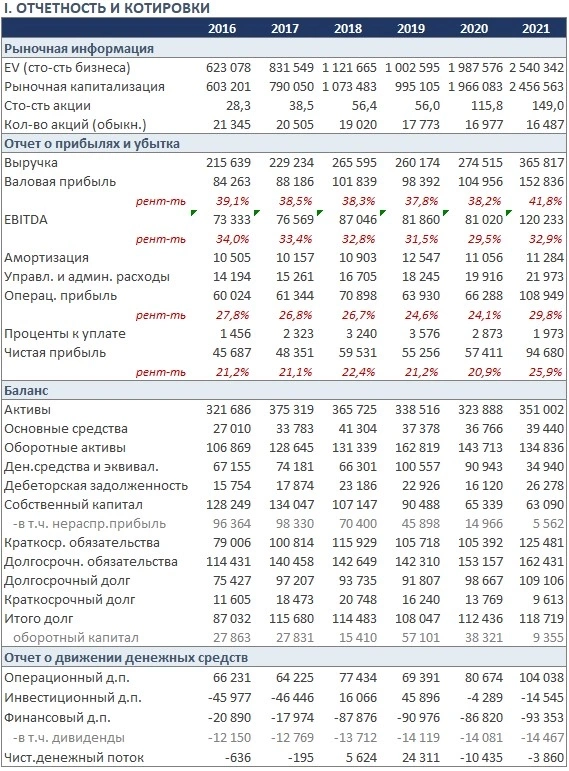

Почему Сбербанк - это хорошо, а Mail - плохо

- 12 ноября 2021, 19:09

- |

Сегодня вновь вернемся к изучению IT компании РФ — Mail, или как теперь называет сама себя компания — VK Group. Изучим отчетность компании за 9 месяцев 2021 года в разрезе сегментов бизнеса, а также разберемся, почему Сбербанк хорошо, а Mail — плохо.

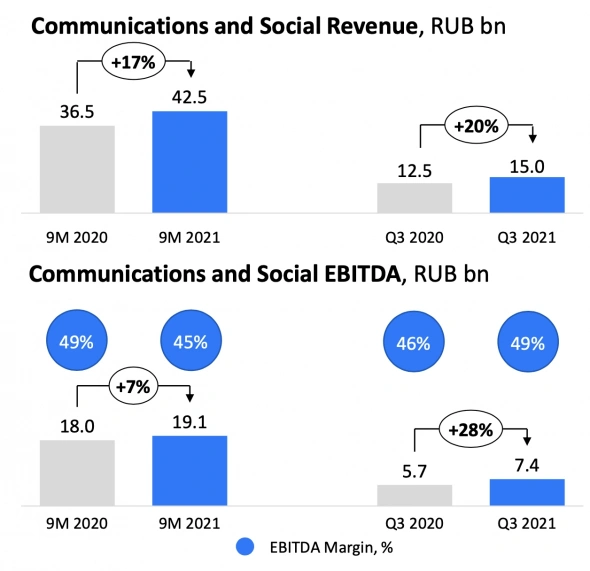

Итак, сегмент «Реклама и соцсети» продолжает развиваться. За отчетный период выручка выросла на 17% до 42,5 млрд рублей. Высокомаржинальный сегмент по-прежнему приносит основной доход и остается стабильным даже в текущих экономических условиях. Негативным моментом является отсутствие роста пользователей соцсетей.

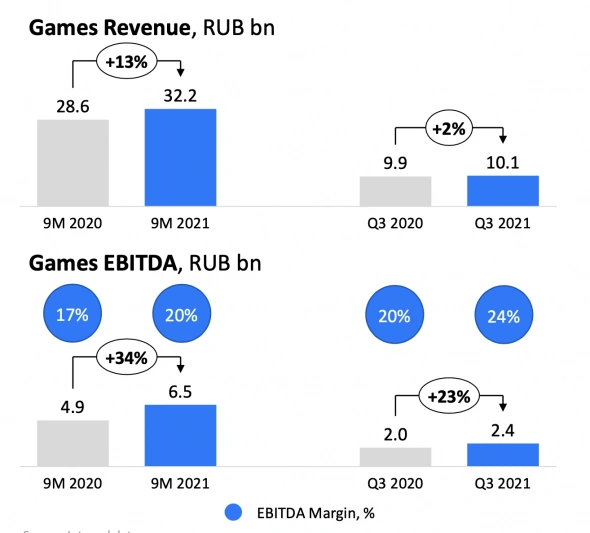

Вторым по значимости является «Игровой сегмент». Выручка за 9 месяцев прибавила 13% до 32,2 млрд рублей. Каких-либо прорывных тайтлов компания не выпускает, продолжая прокачивать свои основные франшизы, типо Rush Royal или Hustle Castle. Смущает слабая динамика в 3 квартале, всего +3% год к году.

( Читать дальше )

МФК "Займер" опубликовала промежуточную бухгалтерскую отчетность за 9 месяцев 2021 года

- 10 ноября 2021, 13:07

- |

— Чистая прибыль: 1,2 млрд ₽

— Чистый портфель: 4,2 млрд ₽

— Активы: 5,5 млрд ₽

— Капитал: 3,0 млрд ₽

— Долг / EBITDA LTM: — 47,5%

EN+ Русал = Норникель

- 09 ноября 2021, 14:16

- |

Говоря о EN+ частные инвесторы скорее всего скажут, что это алюминиевая компания с энергетическим сегментом. Сегодня будем разбираться, что из себя представляет EN+, почему компания является более привлекательной, чем Русал, а также поищем инвест-идеи в акциях.

Итак, EN+ — это скорее холдинговая компания, которая консолидирует результаты своих дочерних предприятий, как это делает та же АФК Система. Компании принадлежит 57% в Русале, через который мы оцениваем металлургический сегмент бизнеса. Также EN+ владеет парочкой электрогенерирующих компании.

Металлургический сегмент

Компания, через Русал занимается добычей бокситов, имеет 10 глиноземных комбинатов и 10 алюминиевых заводов. Группа обеспечена собственными ресурсами бокситов и нефелинов на 70%. Если учитывать повышенный спрос и растущую цену на алюминий, представляется в текущей фазе рынка крайне интересной.

Энергетический сегмент

Еще более интересным сегментом является электрогенерация, без которой не возможно производство алюминия. Гидроэлектроэнергия является ключевым направлением сегмента. Портфель ГЭС Группы дополняется объектами теплогенерации. И даже в ВИЭ удалось поучаствовать, через Абаканскую СЭС. А растущие цены на мощности добавляют позитива.

( Читать дальше )

ВТБ - скоро зима, пора переобуваться

- 09 ноября 2021, 13:47

- |

В процессе изучения рынков, финансовых показателей, их динамики, мнение частного инвестора регулярно меняется. На него могут оказывать влияние, как внутренние изменения, так и внешняя конъюнктура. Кто-то это называет «переобуться», другие изменением сентимента.

Как не называй, с компанией ВТБ у меня долгие, плотные, не всегда мирные отношения. В своих статьях я всегда объективно оцениваю бизнес и отчеты. Однако, мое личное мнение конечно накладывает отпечаток. Это скорее к дивидендам относится. Надеюсь, что мое мнение не сказывается на вашей системе принятия решений. Думайте своей головой.

Так вот сегодня, я в который раз объективно изучу отчет по МСФО компании ВТБ. На столе у меня отчет за 9 месяцев 2021 года. Года, который проходит под знаком банковского сектора. Сбербанк, Тинькофф, БСП, наконец ВТБ. Все они также получают бенефиты от отсутствия необходимости применять резерв под кредитные убытки, которые формировали весь 2020 года и кусочек 2021-го.

Да что говорить, на радары инвесторов выходит «МТС Банк», который проведет IPO в конце 2022 года. А «X5 Банк» Пятерочки? Куда катится этот финансовый мир… Действительно, цифровизация, доступность кредитов и какие-никакие экосистемы позволяют банкам получать дополнительную прибыль.

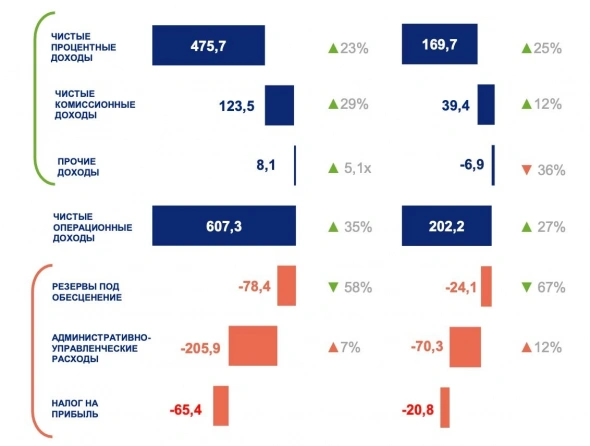

ВТБ не исключение. Чистые процентные доходы увеличились за 9 месяцев на 22,8% до 475,7 млрд рублей, обусловленные ростом кредитного портфеля. Чистые комиссионные доходы и того больше +28,8% за отчетный период и составили 123,5 млрд рублей. Драйверами роста служат увеличивающиеся транзакционные доходы, а также страховой и брокерский бизнес.

Операционные расходы падают, давая шанс чистой прибыли показывать ускоряющуюся динамику. Вкупе с сокращением резервов под кредитные убытки на 100 ярдов позволили Группе нарастить чистую прибыль на 335,9% до 257,6 млрд рублей. И тут важную роль сыграл рост бизнеса, а не просто финансовые переоценки или низкая база прошлого года.

Итак, бизнес компании растет. Резервы сокращаются, а руководство повышает свой прогноз по чистой прибыли по итогам 2021 года до 300+ млрд рублей. К тому же взят курс на выплату дивидендов в 50% от чистой прибыли. Будет ли он выполнен спорный вопрос. Я всегда к решениям руководства Банка отношусь скептически, но факт остается фактом.

ВТБ сейчас, как Бузова — «прет, как танк». Поэтому каждый для себя решит сам, составить ли компанию этому танку. Без экосистем и перспективных небанковских направлений, а именно как компания, которая успешно проходит непростое время.

*Не является индивидуальной инвестиционной рекомендацией

Без лишних слов, мой крутейший телеграм канал - https://t.me/joinchat/jNGA5DmeuLZiMWJi

Детский мир - результаты

- 09 ноября 2021, 12:23

- |

ОБЩАЯ ИНФОМАЦИЯ О КОМПАНИИ

«Детский мир» (DSKY) — мультиформатный цифровой оператор розничной торговли, лидер на рынке детских товаров в России и Казахстане, а также значимый участник рынка в Беларуси. Бизнес компании объединяет розничные сети магазинов «Детский мир» и «ПВЗ Детмир» (пункты выдачи заказов), интернет-магазин и маркетплейс, а также сеть магазинов с товарами для животных «Зоозавр».

АНАЛИЗ ОТЧЕТНОСТИ

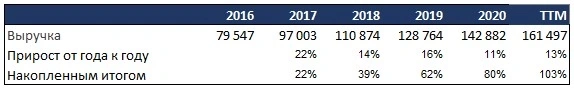

1. Выручка компании стабильно растёт последние пять лет, показывая прирост в среднем 15%

( Читать дальше )

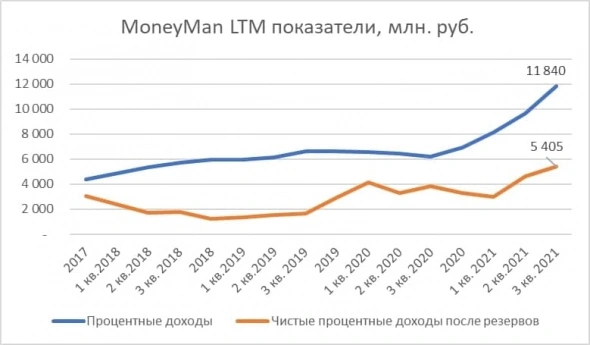

Отчётность МаниМен за 3 квартала 2021 года

- 08 ноября 2021, 10:50

- |

📈Процентные доходы 9.7 млрд. (+106% г/г)

📊Чистая прибыль 1.06 млрд. (+26.6% г/г)

🔹 Собственный капитал вырос до 2.8 млрд.

💳Рентабельность активов (LTM) составила 27%

🖇Капитал/Чистый долг 1.04

Ссылка на отчётность: www.e-disclosure.ru/portal/files.aspx?id=37162&type=3

/Облигации АйДиЭф-03 входят в портфели PRObonds на 5.5-6.5% от активов/

ТГК-1 - «зеленый» энергетик с апсайдами

- 02 ноября 2021, 10:48

- |

Электроэнергетический сектор всегда рассматривался инвесторами, как стабильный источник дивидендных выплат. Компании сектора не имеют значимых апсайдов, очень зависят от гос регулирования цен на электроэнергию, но дивидендные политики позволяют всегда найти парочку интересных идей.

Сегодня разберем компанию ТГК-1 в рамках текущей фазы рынка. Но сначала поговорим о программе ДПМ, как основном источнике повышенных доходов энергетиков.

Итак, что такое ДПМ?

Если проще, то ДПМ (договор о предоставлении мощности) — вид договоров, при котором энергетики, модернизирующие свои электростанции получают больше денег за единицу проданных мощностей. Тем самым государство стимулирует эти компании.

Конкретно у ТГК-1 эти самые программы заканчиваются в 2021 году, что окажет негативное влияние на финансовые результаты. Однако, выпадающие из программы мощности вполне компенсируются ростом цен на отпускаемую электроэнергию. Только за последний год средняя цена на электроэнергию выросла на 26,3%.

( Читать дальше )

Яндекс VS Mail - почему один растет после отчета, а другой падает

- 29 октября 2021, 21:46

- |

Мейл, это уже не просто убыточная компания, а убыточная компания без серьезного органического роста.

Правда на счет Яндекса я бы тоже не обольщался, расходы растут быстрее выручки, а P/E компании уже под 180 (больше еще никогда не было)

P/BV=16, тоже рекордный. Ух, шлепнется Яндекс когда-нить мама не горюй😁

Есть ли будущее у Apple? 5 причин не покупать

- 29 октября 2021, 10:45

- |

С начала 2020 года акции AAPL выросли в 3 раза, что делает эту компанию одной из лидеров по темпам роста. Именно на эту компанию сделал в свое время ставку Уоррен Баффет — доля в портфеле Berkshire Hathaway более 40%.

Но есть ли у Apple потенциал для дальнейшего роста?

Выручка за 2021 год (компания закрывает финансовый год в сентябре) выросла на 33%. Прибыль выросла в 1,5 раза.

Квартальный отчет в целом примерно на уровне конценсус прогнозов аналитиков.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал