отчетность

В этом разделе здесь вы найдете отчеты российских компаний и комментарии аналитиков к ним.

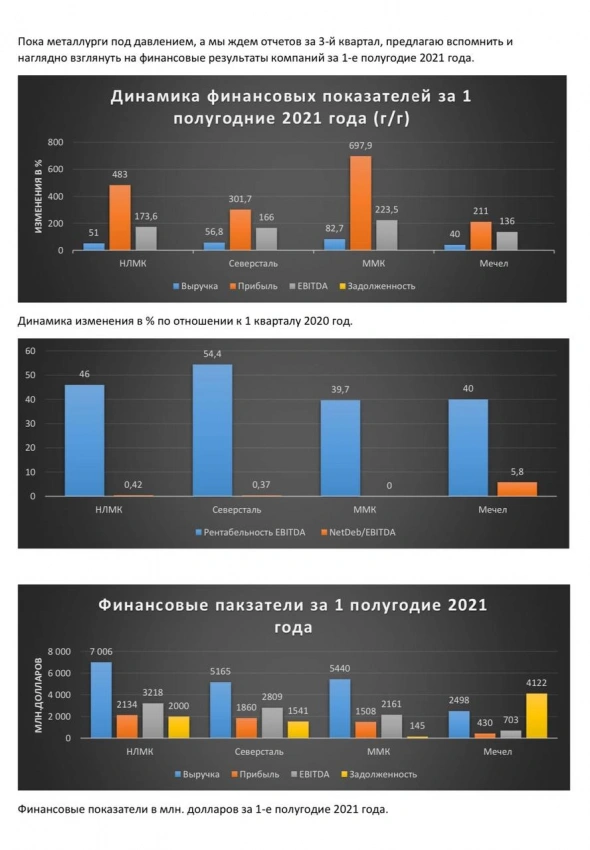

Вспомним отчеты металлургов за 1-е полугодние 2021 года. Наглядная схема.

- 11 октября 2021, 10:02

- |

НЛМК, Северсталь, ММК. Мечел.

Пока ждем отчетности металлургов за 3 квартал 2021 года, думаю будет не лишним освежить в памяти результаты их работы за 1-е полугодие.

t.me/thinkinvest

- комментировать

- Комментарии ( 0 )

Газпромнефть - хватит уже хоронить нефтянку

- 08 октября 2021, 11:49

- |

Как и другие представители нефтегазового сектора, Газпромнефть испытывает на себе все радости улучшения конъюнктуры на рынке сырья. Недоброжелателям «грязных» компаний, любящих только зеленую энергетику и электромобили, стоит подождать еще парочку лет, как минимум, прежде чем сектор уйдет в стагнацию.

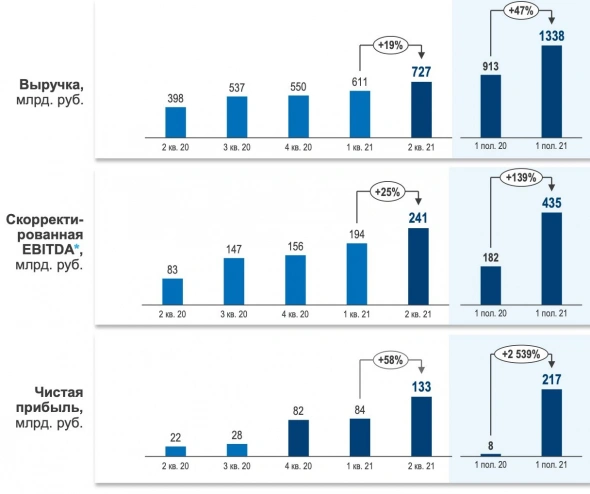

Выручка компании за первое полугодие 2021 года выросла на 46,6% до 1,3 трлн рублей. Поводом к этому служит увеличение продаж нефтепродуктов, а также рост цен на нефть на мировых биржах. Цена черного золота вплотную подбирается к локальным максимумам на $86 и пока останавливаться не собирается.

Операционные расходы растут чуть медленнее, всего 24% за отчетный период. Позитива добавляют и дочки компании в лице проекта Арктикгаз и Славнефти. Их доходы увеличились более чем в два раза и составили с другими более мелкими предприятиями 47,5 ярдов. Так еще и курсовые разницы теперь положительные. В итоге чистая прибыль компании выросла в 26 раз до 217,2 млрд рублей.

( Читать дальше )

Роделен о результатах деятельности по итогам 9 месяцев 2021 года🔝

- 07 октября 2021, 10:21

- |

«В скобках для сравнения указаны цифры за аналогичный период 2020 года

Портфельные показатели, с НДС💼

🔘Новый бизнес – 1,2 (0,57) млрд. руб. +109%

🔘Сумма заключенных договоров лизинга – 1 417 (738) млн. руб. +92%

🔘Лизинговый портфель (сумма всех действующих договоров лизинга) – 4.8 млрд. руб.

🔘Заключено договоров лизинга – 137 (95) шт. +44%

🔘Действующие договоры лизинга – 376 (338) шт. +11%

🔘Средний срок договора лизинга – 36 мес.

🔘Остаток лизинговых платежей к получению – 2,14 (1,92) млрд. руб. +11%

🔘Объем полученных лизинговых платежей (без авансов) – 833 (552) млн. руб. +51%

🔘Остаток ссудной задолженности – 958 (891) млн. руб.

Из них:

Банковские кредиты – 66% (62%)

Прочие источники – 20% (2%)

Облигационные займы — 14% (36%)

Мы диверсифицируем источники финансирования!

🔘Коэффициент платежи/долг = 2,2

🔘Невыбранный лимит:

Транскапиталбанк – 300 млн. руб.

Райффайзенбанк – 125 млн. руб.

Другие Банки – 55 млн. руб.

( Читать дальше )

Друзья, во сколько завтра выложат финансовую отчетность Сбера по РСБУ за 9 месяцев?

- 06 октября 2021, 20:39

- |

ИнтерРАО - китайский фактор

- 06 октября 2021, 13:29

- |

Недавно стало известно, что китайские власти обратились в ИнтерРАО с просьбой увеличить поставки электроэнергии в связи с дефицитом в северных провинциях. Как мы помним ИнтерРАО единственный энергетик, который экспортирует электроэнергию в таких объемах. На этих новостях акции оживились и показали рост.

Давайте разберемся, достаточно ли этого фактора, чтобы дать повод для покупок? На самом деле увеличение поставок приведет к росту EBITDA менее чем на 0,5%. Это не может служить долгосрочным драйвером роста. А вот к чему стоит присмотреться разберем далее в статье.

Подписывайтесь на мой Telegram-канал. Там еще больше аналитики!

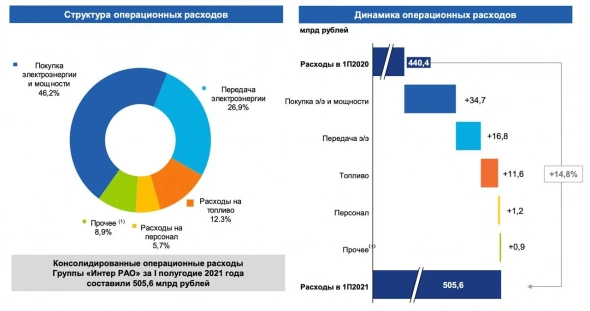

Полугодие ИнтерРАО завершила успешно. Выручка увеличилась на 18,8% до 566,2 млрд рублей. Благоприятная ценовая конъюнктура сложилась на бирже Nord Pool из-за снижения температур и ухудшения водного баланса в отчетном периоде. Тут опять на помощь приходит экспортный сегмент, который добавляет хорошими темпами. Да и в российском сегменте выручка растет, хоть и более медленно.

Операционные расходы последовали за выручкой и добавили 14,8% до 505,6 млрд рублей, в основном за счет роста расходов на покупную электроэнергию. Напомню, что операционка съедает у энергетиков почти все доходы, и к этому надо быть готовым. Как итог, чистая прибыль компании выросла на 26,8% до 53,3 млрд рублей.

( Читать дальше )

Аэрофлот - еще рано взлетать

- 04 октября 2021, 10:47

- |

Ну может быть уже пора? Может быть настало время для авиаперевозчика? Вакцинация идет полным ходом, авиасообщение частично восстановлено, да и акции Аэрофлоты уже порядком постояли на месте. Есть ли место инвестициям в авиакомпанию? Узнаете в этой статье.

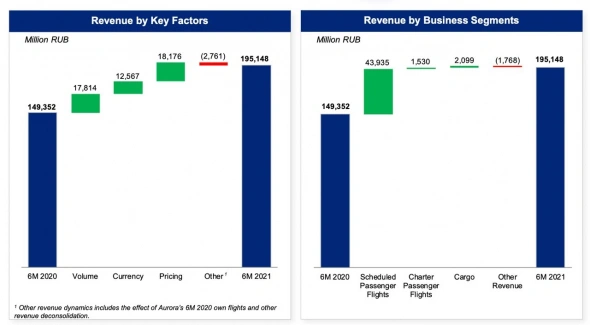

Для начала изучим отчет за первое полугодие 2021 года. Выручка компании выросла за период на 30,7% до 195,2 млрд рублей. Низкая база прошлого года во всей красе. Спрос на внутренние перевозки увеличился, что частично компенсировало выбывшее международное направление. Однако, пассажиропоток еще не восстановился до докризисных уровней.

Подписывайтесь на мой Telegram-канал. Там еще больше аналитики!

Операционные расходы увеличились всего на 10%, но все еще отнимают львиную долю доходов. Финансовые расходы снизились на 3 ярда, что вкупе с операционкой дало возможность кратно сократить убыток до 27,7 млрд рублей. Но по-прежнему компания генерирует своим акционерам убыток.

Когда еще брать акции, как не в кризис, скажете вы. И частично будете правы. Но пресловутая допэмиссия в 2020 году заставляет переосмыслить инвестиции в авиаперевозчика. Если учесть привлеченные 80 ярдов, то размытие капитала в два раза заставляет задуматься, а не дорогие ли акции в данный момент?

В августе 20 года компания стоила 80 млрд рублей при цене акций в районе 85 рублей. После допэмиссии еще в 80 ярдов, капитализация выросла в два раза. И по идеи, справедливая стоимость акций должна была составлять в районе 50-60 рублей. Но что мы видим, некие силы, не будем тыкать пальцем, удерживают котировки на 70 рублях.

В итоге мы получаем бизнес, который имеет 1,2 трлн рублей обязательств, 674 млрд рублей чистого долга, завышенную стоимость акций и туманные перспективы на ближайшие годы. Справедливое значение акций находится в районе 60 рублей, что дает нам дисконт в 14% к текущей цене. Как итог, брать с текущих можно лишь в качестве спекуляций, а вот инвест-идеи в акциях Аэрофлота по-прежнему нет.

*Не является индивидуальной инвестиционной рекомендацией

Саратовский НПЗ - позабытая идея

- 30 сентября 2021, 19:07

- |

В процессе изучения компаний из 2-3 эшелона Мосбиржи, вновь наткнулся на Саратовский НПЗ, который забросил в дальний угол несколько лет назад. Но сегодня снова вернемся к ней. Дело в том, что компания достаточно перспективная, чтобы обратить на нее внимание. Несмотря на токсичного мажоритария, динамика финансовых показателей радует.

Выручка компании за первое полугодие 2021 года на основании отчета РСБУ выросла на 41% до 8,6 млрд рублей. Причина в улучшении внешней конъюнктуры на нефтяном рынке, и в ценах на нефть. Что примечательно, себестоимость продаж выросла всего на 12,1% добавляя маржинальности результатам.

Операционные расходы остались на уровне прошлого года. Прочие расходы сократились вдвое, создавая предпосылки к росту чистой прибыли. Она увеличилась в 2 раза до 3,7 млрд рублей. Если не произойдет экстраординарных событий, выручка и прибыль по итогам года превысят рекордные показатели.

По мультипликаторам все отлично. P/E в 2,8, P/B в 0,35, EV/EBITDA в 2,2 — лучшие в секторе. Данные значения говорят о недооцененности рынком. Добавляет позитива дивидендная доходность привилегированных акций. За последние три года средняя див доходность составляет 9,9%, ставя НПЗ в один ряд с другими дивидендными историями.

Из минусов отмечу зависимость Саратовского НПЗ от своей материнской компании. Некоторые решения руководства принимаются в угоду Роснефти. Однако, в моменте токсичных решений не принимается, что вкупе с хорошими фин показателями может привести к росту акций. Негативным моментом служит возможная остановка предприятия на ремонт в ближайшее время, но информации пока у меня нет по этому поводу.

Итак, бизнес Саратовского НПЗ восстанавливается. Компания не имеет долга и выплачивает высокие дивиденды на префы. Все это говорит об устойчивости бизнеса в условиях пандемии. А увеличивающиеся цены на нефть и улучшение конъюнктуры способны поддержать акции в будущем.

*Не является индивидуальной инвестиционной рекомендацией

( Читать дальше )

Система в погоне за драйверами роста

- 28 сентября 2021, 22:42

- |

После внушительного ралли акций АФК Система в 2020 году, пыл инвесторов поутих. Но интерес никуда не ушел. Система имеет уникальный для рынка РФ бизнес, в котором сочетаются финансовый сектор и различные сектора экономики в разрезе сегментов. Ранее я писал, что вывод на биржу дочерних компаний — это не главное. Важно еще и финансовое состояние дочек.

За первое полугодие 2021 года консолидированная выручка составила 351,5 млрд рублей, увеличившись к уровню прошлого года на 12,2%. Более 70% выручки по-прежнему занимает МТС. Но динамика той же Сегежа или Степи максимально радуют. Прибавляют 36,7% и 53% соответственно. Степь также принесла 1,4 млрд прибыли в общую копилку.

На этом фоне скорый вывод агрохолдинга на биржу выглядит максимально логичным. Но и Медси не отстает. Прибавила 39,1% выручки и почти утроила прибыль до 1,6 млрд рублей. Ее IPO тоже не за горами. История с IPO Ozon закончилась. Деньги перетекли от инвесторов в активы компании и благополучно направились на развитие. А что же получила АФК? В моменте продолжаем получать убыток от основной деятельности по этому сегменту.

Система нарастила операционные расходы на 16,7% год к году, немного сократила расходы на обслуживание долга и получила прибыль по курсовым разницам вместо убытка в 2020 году в сумме 8,8 млрд рублей. В результате чистая прибыль компании выросла в 2,4 раза до 11,8 млрд рублей.

Чуть более понятна стала дивидендная политика. Теперь инвесторы будут получать дивиденды 1 раз в год в размере: 0,31 руб. — 2021 год, 0,41 руб. — 2022 год, 0,52 руб. — 2023 год. Плюс 10% от прироста показателя скорректированная OIBDA, если будет позволять долговая нагрузка. Хотя какие это дивиденды на нашем то рынке. 1-2% совсем не интересно. А вот обратный выкуп на сумму 7 млрд рублей до 17 сентября 2022 года уже чуть более интересен.

Что в итоге? Система не потеряла инвестиционной привлекательности. Отчет за полугодие намекает на продолжение тенденции развития дочерних обществ, что в свою очередь даст буст для финансовых результатов головной компании. Нужно лишь дождаться пока акции «остынут» после разгона годом ранее. К слову, это прямо сейчас и происходит. У меня, как всегда, есть время ждать. А у вас?...

Преодолел планку в 30 тысяч подписчиков в моем Telegram. Подписывайся и ты!

Polymetal - подтянуть пояса

- 28 сентября 2021, 15:31

- |

Всем привет, Друзья. Золотодобытчиков продолжают давить вниз. Акции под давлением коррекции в самом золоте. Это трагедия для одних и шанс для других купить активы по привлекательным ценам. Сегодня разберемся с Polymetal.

Из моего Полного разбора компании вы должны помнить, что динамика акций золотодобытчиков полностью коррелирует с ценами на основной металл. И даже Полимет со своей долей серебра не исключение. Так вот как раз цены на золото в первом полугодии 2021 года в основном стагнировали, показывая положительную динамику лишь в апреле, мае. Благо, с июня стабилизировались в районе $1800 за унцию.

Это оказало сдерживающий эффект финансовым результатам. По сравнению со взрывным 2020 годом, выручка за полугодие выросла всего на 12% до $1,3 млрд. Тут стоит отметить, что органическим ростом и не пахнет. Объемы продаж золота за период остались на уровне 20-го года, а серебро вообще упало на 19%. Единственным драйвером служит низкая база прошлого года.

( Читать дальше )

Сегежа - современная история роста

- 28 сентября 2021, 10:53

- |

Именно так называет себя компания, а тезис красуется на главной странице сайта. Да что говорить, я и сам в последних разборах был крайне позитивен в отношении компании. Пришло время разобрать результаты деятельности в первом полугодии и объективно взглянуть на бизнес.

А вы чего ждали? Целевых уровней и разбора акций компании? Сегежа — это не тот инструмент, который нужно разбирать Пульс`овскими методами. Жесткий фундаментал от ИнвестТемы… welcome.

Итак, компания продолжает поступательное развитие. Выручка за период выросла год к году на 37% до 42,7 млрд рублей. Улучшение рыночной конъюнктуры, увеличение экспорта по ключевым направлениям и рост цен на основную продукцию, дали толчок к наращиванию выручки. Причем этот, я бы сказал пинок, способен протащить бизнес компании по всему 2021 году.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал