отчетность

В этом разделе здесь вы найдете отчеты российских компаний и комментарии аналитиков к ним.

Аэрофлот теряет прибыль, но сохраняет оптимизм

- 04 декабря 2025, 18:00

- |

Продолжаем изучать отчётности компаний за 3 квартал 2025 года, и заодно прикидывать, сколько те или иные компании могут заплатить дивидендами. Сегодня на разборе Аэрофлот. Он отчитался за 9 месяцев. Что показал отчёт и какие планы у компании? Давайте разбираться.

1️⃣ Ключевые показатели:

✔️ Выручка: +6,3% (г/г), до 676,5 млрд руб… Рост за счет среднего чека и пассажирооборота

✔️ Пассажиропоток: 42,5 млн (уровень прошлого года), несмотря на отмены рейсов

✔️ Загрузка самолётов (LF): 89,9% (+0,1 п.п.), выше среднего по отрасли

❌ Скорректированная EBITDA: 148,8 млрд руб. (-19,3% г/г)

❌ Чистая прибыль: 24,5 млрд руб. против 48,6 млрд руб. год назад (-49,5% г/г ⚠️)

✔️ Долг: Net Debt/EBITDA = 2,6x. Чистый долг снизился с 598 до 532 млрд руб. и находится в приемлемой зоне

( Читать дальше )

- комментировать

- 207

- Комментарии ( 0 )

МОЭСК. Отчет МСФО. Какие дивиденды компания закладывает до 2030г.?

- 04 декабря 2025, 17:38

- |

Компания Россети Московский Регион (МОЭСК) опубликовала финансовый отчет за Q3 2025г. по МСФО:

Я совсем коротко на нем остановлюсь, потому что отчет МСФО и РСБУ у МОЭСК очень похожи, а так как я отчет РСБУ подробно разобрал здесь, то остановлюсь на моментах, которые мне показались любопытными и важными на мой взгляд:

Красным цветом я выделил те показатели, которые входят в мой расчет скорректированной EBITDA — это операционная прибыль+амортизация+оценочные обязательства+убыток (восстановление) от обесценения основных средств (обычно в 4 квартале он появляется)+начисление (восстановление) резерва под ожидаемые кредитные убытки.

Грубо говоря, скорректированная EBITDA — это операционный денежный поток, который зарабатывает компания и вот как он менялся:

Эффективность компании выросла, рентабельность EBITDA прибавила относительно аналогичного периода прошлого года 0,7 п.п. и увеличилась с 32,1% до 32,8% г/г (за 9 мес. с 29,9% до 32,1%), а сама EBITDA выросла до 22,87 млрд руб. — хороший результат, спасибо росту тарифов (растут выше инфляции).

Только капитальные расходы тоже растут в Q3 +31,4% до 24,84 млрд руб., а за 9 месяцев +46,1% до 77,75 млрд руб.

И чистый долг за год +54,1% до 70,6 млрд руб.

Но давайте все это объединим в одну табличку и посмотрим:

( Читать дальше )

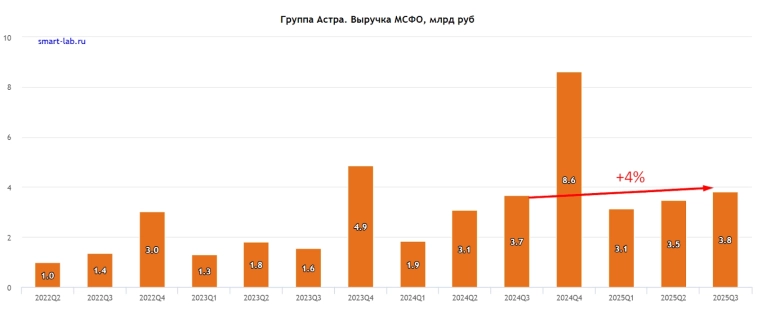

Сколько дивидендов может заплатить Астра в ближайшие 2 года? Уточнили прогноз после отчета за 3 кв25

- 04 декабря 2025, 13:14

- |

Астра отчиталась за 3 квартал 2025.

👉Видео-интервью по итогам отчета

👉роста выручки почти нет

👉результат слабый, но не хуже других производителей софта

👉последний раз мы писали про Астру 1 сентября “Астра оценена недешево; Если мы купим Астру по текущим ценам и не угадаем с темпами роста — мы получим разочарование и просадку”, с тех пор за 3 месяца акции подешевели на 30%.

Месяц назад мы также писали:

💎Ни мы, ни сама компания, никто не понимает, какими будут продажи во втором полугодии — никто не умеет этого предвидеть. Фактически, пока так и происходит. Эту мысль можно распространить на 2026 год.

Опубликованный отчет

Продажи в этом году почти не растут (отгрузки за 9 мес -4%г/г).

Выручка в 3 квартале +4%г/г

При этом отгрузки (опережающий показатель) снизился на 15%г/г за квартал и составил 3,9 млрд руб.

Компания в отличие от Позитива, Аренадаты и Диасофта перестала давать гайденс, что в принципе разумно в текущих неопределенных условиях. Во всяком случае в день отчета мы его не увидели.

( Читать дальше )

Газпром: скорректированная прибыль в 3 квартале выросла на 244% - ждем возврата рекордных дивидендов в 2026 году, как у ВТБ? Особенно если будет МИР

- 04 декабря 2025, 11:46

- |

Оптимист видит рост чистой прибыли акционеров, пессимист видит спад выручки и операционной прибыли, реалист сейчас пишет данный пост и постарается быть объективен

Из хорошего — Газпром с крепким курсом чувствует себя лучше нефтяников в плане динамики чистой прибыли (год назад был убыток), но это «в моменте» и из-за отмены доп НДПИ в размере 600 млрд руб в год (нефтяники таких привелегий не получали)

Из плохого — акция не растет, Садыгов перестал считать див базу и покупают Газпром теперь только под идею «миркойна» (восстановление потоков в ЕС)

Уход украинского транизта не мог не отразится на падении операционной прибыли, но я об этом всем честно всех предупреждал с начала года

Самое веселое, о чем пока никто не думает — это перспектива отказа Европы от ТУРЕЦКОГО потока

«Совет ЕС и Европарламент подписали предварительное соглашение о полном запрете импорта российского природного газа в страны Европы. Согласно постановлению, устанавливается поэтапное ограничение на ввоз сжиженного природного газа и трубопроводного газа из России, предусматривающее полное прекращение импорта СПГ с конца 2026 года и трубопроводного газа — с осени 2027 года.»

Песков уже выразил озабоченность, но ведь его зарплата не зависит от прибыли и капитализации акций Газпрома?

В общем этот риск надо учитывать, в модель пока не заношу (в целом там и 2028 года нет пока т.к. непонятно, что будет в нем)

Вернемся к отчету за 3-й квартал у Газпрома — скорректированная прибыль держится на уровне ~200 млрд руб в квартал, тут надо понимать, что текущие контракты Газпрома сильно зависят от цен на нефть Brent (поток в Китай и потоки в Европу/Турцию привязаны к нефти, на споте почти не продают уже)

Если перевести на инвесторский язык — див база за 9 месяцев составила 13,5 руб на 1 акцию (10,7% ДД), сильно круче нефтяников! Вопрос ЗАПЛАТЯТ ЛИ? ЕСТЬ СОМНЕНИЯ!

( Читать дальше )

МТС - долговая пирамида?

- 03 декабря 2025, 07:56

- |

Сегодня у меня на столе отчёт по МСФО компании МТС за 9 месяцев 2025 года. На первый взгляд всё неплохо — выручка и OIBDA растут, прибыль за 3 квартал подскочила в 6 раз. Однако стоит копнуть чуть глубже и блеск превращается в дымовую завесу. Давайте со всем этим разбираться подробнее.

📱 Итак, выручка компании за отчетный период выросла на 14% до 584,6 млрд. Ядро бизнеса (мобильная и фиксированная связь) держатся на уровне. KION и FinTech также прибавляют, равно как и банковский сегмент в лице МТС-Банка. Однако за такой красивой картинкой скрывается перераспределение финансовых показателей внутри Группы.

Облака и ИТ-сервисы, которые заявлялись как локомотив будущего роста просели на 0,3% г/г. А ведь именно на них делалась ставка в последние два года. Как итог, экосистема растёт только за счёт телеком-денег и заимствований, других источников жизнеспособности пока не наблюдается.

📊 Настоящая беда кроется в прибыли и свободном денежном потоке (FCF). Так, скорректированная чистая прибыль за 9 месяцев упала вдвое, с 27,9 млрд до 13,7 млрд руб. Всё из-за растущих процентных расходов (+55% г/г). Компания платит за долг больше, чем за рекламу и персонал вместе взятые.

( Читать дальше )

Т-Технологии - фокус на росте

- 02 декабря 2025, 08:46

- |

Несмотря на сложную конъюнктуру, банковский сектор чувствует себя довольно стабильно. По данным ЦБ, прибыль банков в 2025 году будет ближе к верхней границе прогнозного диапазона в 3,2-3,5 трлн рублей. Ощутимый вклад в общие результаты вносит бывший Тинькофф Банк, который мы сегодня и разберем.

🏦 Итак, чистые процентные доходы банка за 9 месяцев 2025 года увеличились на 45% до 368,8 млрд рублей. Кредитный портфель только за 3 квартал вырос на 12% до 733 млрд рублей, а его качество остается стабильным. При этом стоимость риска за период снизилась на 1,3 п.п. до 6%. Это позволяет меньше прочих банков отчислять средства в резервы под кредитные убытки и существенно прирастать по прибыли.

Чистые комиссионные доходы банка также увеличились на 43% до 102,5 млрд рублей в основном за счет расширения экосистемы продуктов и роста клиентской базы. Количество активных пользователей экосистемы увеличилось на 9% год к году и достигло 34 млн. К тому же, по данным Nilson Report, Т-Технологии занимают 8-ю строчку рейтинга крупнейших эквайеров Европы.

( Читать дальше )

🏤 Мегановости 🗞 👉📰

- 01 декабря 2025, 23:43

- |

1️⃣ ВТБ $VTBR собирается платить дивиденды за 2025 год и рассматривает диапазон от 25% до 50% чистой прибыли.

Костин говорит прямо: дивиденды будут, но точный размер зависит от того, сколько капитала банку нужно оставить.

Ориентир по прибыли — около 500 млрд ₽, значит выплаты могут быть крупными.

В 2024 году банк уже вернулся к дивидендам и отдал акционерам 50% прибыли по МСФО — рекордную сумму.

Сейчас ВТБ хочет сделать дивиденды регулярными.

2️⃣ АФК "Система" $AFKS, по словам Евтушенкова, вряд ли выплатит дивиденды за 2025 год.

Он прямо говорит, что сейчас дивиденды «не модная тема», и многие компании от них отказываются.

Приоритет — не выплаты акционерам, а снижение долга и адаптация к текущим финансовым условиям.

Компания ранее обещала увеличить дивиденды в 2025–2026 годах, но уже в 2024-м отказалась от них из-за кредитной политики и необходимости уменьшать долговую нагрузку.

Сейчас направление то же самое: деньги важнее сохранить внутри группы, чем распределять.

( Читать дальше )

НМТП: сезонное падение прибыли в 3-м квартале: случайность или закономерность и пора продавать акции? Ищем причины!

- 01 декабря 2025, 21:12

- |

НМТП отчитался за 3-й квартал по МСФО

В целом квартал неплохой — заработали «рабочие 10 млрд рублей чистой прибыли»

Но в реальности — сильный спад операционной прибыли и маржинальности (хотя и сильно лучше, чем год назад)

В табличном виде (в 3 квартале помогли курсовые разницы)

Тут мы пытаемся найти причину спада маржинальности — в основном это падение выручки из-за спада грузооборота грузах с высокими тарифами

Как пример — тариф на нефть и нефтепродукты примерно одинаковый (~280-290 руб за тонну), а вот тарифы на сухие грузы в 4-5 раз больше (1200-1700 руб за тонну в зависимости от типа сырья)

Т.е.в теории спад грузооборота сухих грузов мог дать снижение выручки примерно на искомый 1 млрд рублей, который автоматом транслировался в спад операционной прибыли (расходы при росте грузооборота в теории не растут)

Разбираемся дальше, ведь наша недостача 2-2,8 млрд руб по сравнению с прошлым кварталом

600 млн руб съела «переуступка дебиторской задолженности», которая на конец 2 квартала давала минус 2,5 млрд руб, а на конец 3 квартала стала давать минус 1,9 млрд руб

В моменте нам важен 4-й квартал, по нефти и нефтепродуктам хорошие значения (на днях еще подобью пост по перевалке за ноябрь), сухие грузы тоже восстановились

FCF у компании на дивиденды есть, на фоне масштабной инвест программы

При капитализации 165 млрд руб НМТП генерирует 24 млрд руб свободного денежного потока за 9 месяцев. Если бы не extra-capex в новый терминал — увидели бы P/FCF ~4x

( Читать дальше )

Хэдхантер. Ситуация на рынке труда в ноябре катится под откос - хуже было только в мае 2020г.

- 01 декабря 2025, 16:52

- |

Вышла статистика рынка труда за ноябрь 2025 года, которую Хедхантер публикует ежемесячно, что же там интересного:

Динамика hh.индекса с 2021 года:

В ноябре 2025г. hh.индекс =8,1 — хуже показатель был только в мае 2020 года (8,2), так что негатив для ХХ продолжается.

( Читать дальше )

- комментировать

- 12.4К |

- Комментарии ( 39 )

Фосагро: операционные и финансовые результаты за 9М2025 г.: эффект отмены таможенных пошлин нивелирован ростом производственной себестоимости

- 01 декабря 2025, 16:46

- |

Небольшая заметка по операционным и финансовым результатам ФосАгро по итогам 9 месяцев 2025 года. Я планирую сделать обновленное покрытие данной истории и опубликовать материал в ближайшие недели.

- Производство агрохимической продукции выросло на 4,3% г/г и составило 9,15 млн тонн. Производство фосфорных удобрений и кормовых фосфатов увеличилось на 5,5% до 7,02 млн тонн

- Продажи агрохимической продукции выросли на 2,9% г/г до 9,25 млн тонн

- Выручка увеличилась на 19,1% г/г до 441,7 млрд рублей

- EBITDA составила 145,7 млрд рублей, продемонстрировав рост на 17,9% г/г, скорректированная на курсовой убыток по операционным статьям EBITDA показала рост на 34,2% г/г до 164,3 млрд рублей

- Чистая прибыль выросла на 47,6% г/г до 95,692 млрд рублей

- Свободный денежный поток составил 59,018 млрд рублей, увеличившись на 64%

- Компания торгуется по мультипликаторам 2025 г.: 5,25x EV/EBITDA, 7,45x P/E, 7% доходностью FCFe

Продажи удобрений за 9М25 выросли на 2,9% г/г, что связано с ростом производства. Основной рост продаж пришелся на фосфорные удобрения. Продажи DAP за 9 месяцев 2025 года увеличились на 35,7% к уровню прошлого года. Компания отмечает, что данный вид удобрений пользовался высоким спросом на рынках ЮВА из-за экспортных ограничений в Китае. Дефицит предложения и низкий уровень переходящих запасов привели к росту цен в Индии. ФосАгро перенаправила туда дополнительные объёмы удобрений, увеличив продажи за 9 месяцев в 2,5 раза к уровню прошлого года.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал