облигации

Почему снижаются ОФЗ с фиксированным купоном

- 15 марта 2024, 11:57

- |

Падение индекса RGBI ускорилось после 27 февраля, когда ЦБ опубликовал резюме обсуждения КС, в котором подчеркнул ещё раз, что большинство членов СД видят пространство для первого снижения не ранее 2П 2024 года, и отметил, что говорить об устойчивом тренде на замедление инфляции пока рано.

Поэтому мы считаем, что основная причина роста доходностей (и снижение цен) ОФЗ с фикс. купоном — это пересмотр ожиданий в отношении будущей траектории ключевой ставки. Сначала рынок ждал более резкого и быстрого снижения, когда увидел, что инфляция в терминах SAAR замедлилась с 11,5% осенью до 6,5% в декабре-январе. А потом ЦБ дал понять, что это замедление пока нельзя считать устойчивым, и рынок стал закладывать более медленное и плавное снижение.

При этом когда ЦБ пишет о жестких ДКУ в течение более продолжительного времени, он имеет ввиду реальные ставки, а не номинальные. Поэтому при более устойчивом тренде на замедление роста цен Банк России приступит к снижению номинальной КС.

Также регулятор сам отмечает, что локальный пик роста цен пройден (в терминах SAAR), а в терминах обычного роста в годовом выражении пик будет во 2 кв. 2024 года (но это не столь важно, так как он объясняется низкой базой во 2 кв. 2023 года и является «взглядом в прошлое»).

( Читать дальше )

- комментировать

- Комментарии ( 2 )

Риски дальнейшего снижения котировок ОФЗ сохраняются - Промсвязьбанк

- 15 марта 2024, 11:50

- |

Кроме того, мы уже отмечали, что индекс RGBI обновил минимум осени прошлого года, от которого начался рост котировок на ожиданиях быстрого снижения инфляции за счет жесткой ДКП. На текущий момент цены ОФЗ уже ниже данного уровня, что несет риски продолжения продаж на срабатывании стоп-лоссов по позициям инвесторов, которые набирались осенью-зимой 2023 г. В результате, как минимум, до мартовского заседания ЦБ продажи ОФЗ могут сохраниться.

В этой ситуации по-прежнему отдаем предпочтение корпоративным флоатерам.Грицкевич Дмитрий

«Промсвязьбанк»

Комитет Госдумы по финрынку поддержал продление на год ограничений, установленных для неквалифицированных инвесторов в отношении облигаций со структурным доходом и производных финансовых инструментов

- 15 марта 2024, 11:02

- |

Действующее законодательство запрещает кредитным и некредитным финансовым организациям до 1 апреля 2024 года заключать с физлицами — неквалифицированными инвесторами или по их поручению и за их счет договоры, являющиеся ПФИ, не на организованных торгах.

Комитет при подготовке ко второму чтению законопроекта, касающегося совершенствования регулирования деятельности форекс-дилеров, поддержал поправку к нему, которая продлевает действие этих ограничений до 1 апреля 2025 года, то есть на один год.

smart-lab.ru/topic/add/?blog_id=701

Презентация эмитента ООО «Селлер» уже через час

- 15 марта 2024, 11:00

- |

Подключится можно через Zoom либо по этой ссылке

UPD: По техническим причинам трансляция перенесена. Время трансляции мы сообщим отдельно. Приносим извинения за доставленные неудобства.

FinEx сменил стратегию заблокированного фонда FXRU перед его перезапуском

- 15 марта 2024, 10:46

- |

Компания FinEx Funds ICAV уведомила акционеров, что инвестиционная стратегия фонда меняется — он будет активно управляться без отслеживания показателей базового индекса и вместо этого будет стремиться обеспечить

прирост капитала в качестве новой инвестиционной цели.

quote.rbc.ru/news/article/65f335339a7947449a92b163?from=copy

Доверительное управление ИК Иволга Капитал (1,3 млрд р., 15,9% годовых средняя доходность на руки). Срез результатов и о подходе к инвестированию

- 15 марта 2024, 09:01

- |

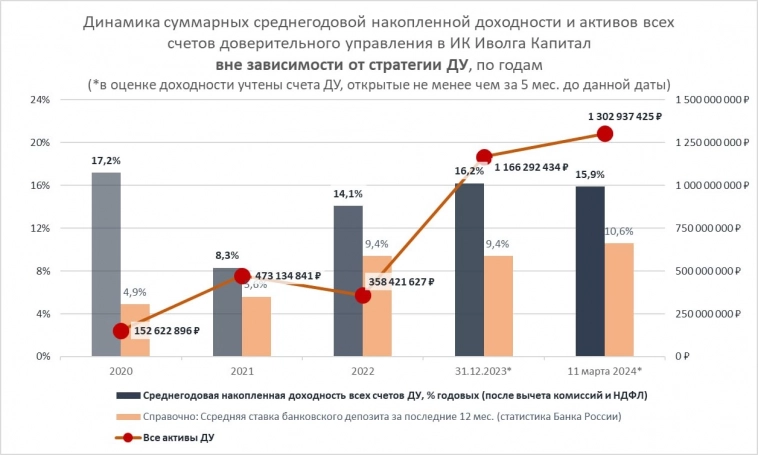

Активы доверительного управления ИК Иволга Капитал с 27 февраля (дата предыдущей публикации) по 11 марта выросли на 17 млн р. и достигли 1 302 млн руб.

Средняя доходность всех счетов на обслуживании (независимо от времени открытия и стратегии; не учитываются счета, открытые последние 5 месяцев) – 15,9% на руки. Т.е. за вычетом комиссий и НДФЛ.

На диаграмме приведена динамика этой доходности по годам в сопоставлении со ставкой банковского депозита. Депозит за прошедшие 4 года мы обыгрывали в среднем более, чем на 6% в год.

Стратегия «Сводный портфель», запущенная только в ноябре, стала нашим самым востребованным продуктом. И заметно потеснила классическую стратегию ДУ ВДО, с которой всё начиналось. Прирост активов на Сводном портфеле с ноября по март – 324 млн руб. (тогда как все активы ДУ за это время выросли на 385 млн руб.).

Сводный портфель – это «надстратегия», заключающая в себе нисколько разных подходов и групп активов. Подробнее о стратегии – здесь. Вероятно, привлекательной является идея диверсификации источников дохода. Диверсификация, вообще. Если она не дает потери в результате. А в нашем случае, по предварительной оценке, не дает.

( Читать дальше )

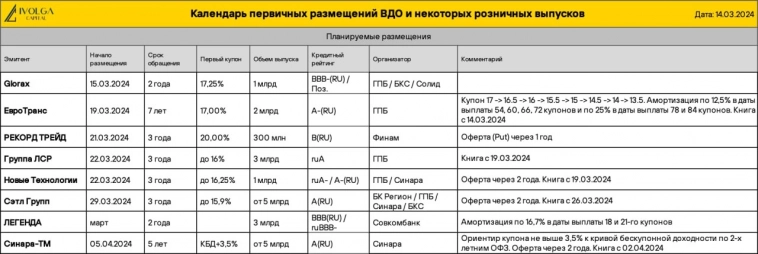

Календарь первички ВДО и некоторых розничных выпусков. Актуальные размещения ИК Иволга Капитал

- 15 марта 2024, 08:08

- |

- Допвыпуск МФК Быстроденьги (ruBB, цена 100,75% от номинала, 200 млн руб., ~YTM 23% при дюрации 0,7 года) размещен на 88%. Интервью с эмитентом

- МФК Мани Капитал (для квал. инвесторов, ruBB-, 200 млн руб., ставка купона 23% в 1-6; 20% в 7-12; 17% в 13-18; 15% в 15-36 купонные периоды) размещен на 74%. Интервью с эмитентом

- МФК ВЭББАНКИР 05 (для квал. инвесторов, ruBB-, 150 млн руб., ставка купона 21% в 1-6; 19% в 7-12; 18% в 13-24; 17% в 25-30; 16% в 31-42 купонные периоды) размещен на 77%. Интервью с эмитентом

- ЭкономЛизинг 001Р-07 (ruBB+, 100 млн руб., купон ежеквартальный, 20% годовых в 1-2, 18% в 3-4, 16% в 5-12 купонные периоды) размещен на 67%. Интервью с эмитентом

( Читать дальше )

Свежие облигации: Новые Технологии на размещении

- 15 марта 2024, 07:37

- |

Чтобы добиться успеха, нужно вставать раньше, работать больше и качать нефть. Но можно просто дать в долг компании, которая зарабатывает на нефтяниках. Новые Технологии производят и обслуживают насосы, хотя с таким названием могли бы и операционные системы на основе Линукса клепать. Посмотрим, насколько интересен их новый выпуск облигаций.

Я уже рассматривал их прошлый выпуск, летом прошлого года. Но с тех пор ставка ЦБ сильно так выросла, а рейтинг Новых Технологий улучшился. И теперь, по идее, они уже играют в высшей лиге. Ещё из интересных свежих выпусков есть: Славянск ЭКО CNY (тоже связанные с нефтью), Элемент Лизинг, Глоракс — даже все из разных отраслей. Впереди много интересных выпусков — не пропустите.

Новые технологии — компания, специализирующаяся на разработке и производстве погружного оборудования для добычи нефти. Также оказывает услуги по аренде, сервисному обслуживанию и ремонту оборудования. Входит в пятерку крупнейших производителей погружных электроцентробежных насосов в РФ. Сервис и ремонт оборудования осуществляется в 5 российских сервисных центрах (Нефтеюганск, Нижневартовск, Губкинский, Ноябрьск, Бузулук) и в двух зарубежных (Эквадор, Колумбия). Тикер: 🛢⛽️ Сайт: https://nt-lift.com

( Читать дальше )

Инвестиционная компания «Юнисервис Капитал» подключена к сервису внебиржевых сделок QDealing

- 15 марта 2024, 06:55

- |

Инвестиционная компания «Юнисервис Капитал» стала участником системы для заключения внебиржевых сделок QDealing. Сервис расширяет спектр инвестиционных инструментов, которые доступны профучастникам в рамках оказания услуг корпоративным клиентам и частным инвесторам, а также обеспечивает более эффективную коммуникацию с другими брокерами в рамках работы с OTC-сделками.

На текущий момент «Юнисервис Капитал» проводит тестирование системы QDealing. Подключение к сервису позволит эмитентам коммерческих облигаций увеличить базу потенциальных инвесторов при размещении и дальнейшем обращении такого типа бумаг, а также повысит эффективность и удобство сделок с внебиржевыми инструментами в рамках брокерского обслуживания корпоративных клиентов и физических лиц.

Это станет возможным благодаря более гибкому взаимодействию «Юнисервис Капитал» с другими брокерами при планировании и определении параметров сделок с внебиржевыми инструментами, а также в части информационного обмена с контрагентами.

( Читать дальше )

Что сделал на развороте с долгосрочно-спекулятивным портфелем

- 14 марта 2024, 20:55

- |

Вроде на рынке разворот. Я ждал его ещё перед праздниками и поэтому ещё на прошлой неделе

- пофиксил Лукойл по 7500 (в портфеле был небольшой объём)

- пофиксил все спекуляции ВТБ, КамАЗ и прочий хлам (в которые заходил на ожиданиях санкций перед 23 февраля)

- купил ОФЗ 29007 (потому что купон самый большой и посчитал, что НКД закроет комиссию за перевод через 5 дней)

Оставались облигации (40% портфеля), НЛМК, СевСталь, Мечел, Сбербанк и всякая мелочь. Немного жалел, что поспешил с Лукойлом, но

сейчас открываются возможности для нового входа.

- Начал затариваться Лукойлом (хорошие прогнозы и у меня нефтегаз в портфеле отсутствует). Пока купил на 1% портфеля по цене 4519.

- Продал облигации Сегежа3P2R (дали самую весомую прибыль среди облигаций, но в последнее время тело на месте, плюс риски долгосрока).

- Зафиксировал СеверСталь по 1410. Сначала хотел частично продать, но че-то психанул.

- Зафиксировал небольшую долю Мечела по 194 (это я покупал давно, остальная часть куплена выше 300)

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал