мсфо

❗️❗Слабое полугодие «софтлайна»: сможет ли компания выполнить свои прогнозы?

- 25 августа 2025, 19:28

- |

На прошлой неделе компания Софтлайн выпустила финансовый отчет по МСФО за 1-е полугодие 2025 года, и отчет этот вышел слабым. Выручка снизилась на 2% на фоне падения продаж программного обеспечения и оборудования, хотя оборот по данным компании растёт. Это может говорить о том, что позднее, по мере признания оборота в выручку, ситуация несколько исправится, поэтому взгляд на компанию у нас в целом скорее нейтральный в моменте, а не негативный.

Скорректированная. EBITDA выросла на 3% до 3,5 млрд руб., но чистая прибыль почти нулевая из-за высоких финансовых расходов. Главная проблема — высокая долговая нагрузка: 22,8 млрд рублей краткосрочных долгов, почти нет кэша, низкая ликвидность. Вхождение Sk Capital в капитал Софтлайна на фоне этого выглядит скорее как мера поддержки ликвидности, а не как перспективы будущего роста. Компания надеется на сильный 4-й квартал и подтверждает свои прогнозы по обороту и EBITDA на 2025 год, но в моменте прогнозы выглядят несколько оптимистично.

( Читать дальше )

- комментировать

- 462

- Комментарии ( 0 )

Аренадата: «Мы ужесточили контроль над расходами», — сказали они и ушли в минус на миллиард. Но свободный денежный поток положительный!

- 22 августа 2025, 17:07

- |

Выручка обвалилась на -41,8% и составила ₽1,4 млрд. Компания отмечает столь серьезное падение выручки сезонностью и ожидает перенос продаж на второе полугодие 2025 года. Плюс высокая база 6 мес. 2024 г., где компания отмечает, что сезонность была сглажена за счет нескольких крупных сделок, заключенных во 2 квартале 2024 г.

Административные расходы выросли на 60,9%, до ₽2,262 млрд, в основном из-за зарплат сотрудников.

Операционная прибыль ушла в минус на ₽1,254 млрд — это уже второй убыток за пять лет. В 2023 году операционный убыток составил ₽65 млн.

Чистый убыток достиг ₽920 млн, тогда как годом ранее была прибыль ₽608 млн. Финансовый доход в размере ₽315 млн частично компенсировал убытки.

Аренадата не имеет долгов. На 30 июня 2025 года чистый долг отрицательный — ₽0,5 млрд. Компания также генерирует положительный свободный денежный поток (FCF), который за первое полугодие составил ₽0,1 млрд.

Капитализация на минуточку ₽24 млрд, вот и думайте) Кстати акции в данный момент снижаются 4,6%.

( Читать дальше )

🏦БСПБ – итоги 1П25 по МСФО, разочаровали инвесторов дивидендами

- 22 августа 2025, 14:50

- |

🏦Банк Санкт-Петербург – итоги 1П25 по МСФО

🔴Выручка – 50,8 млрд руб. (+13.9% г/г)

❗️Чистая прибыль – 24,7 млрд руб. (+1,4% г/г)

❗️2К25 подвёл: (-41% кв/кв) и (-19% г/г)

🔴NIM — 7,4% за 1П25 и 7,2% во 2К25 — хорошая маржа

🔴ROE — 24%, ❗️2К25 — 17%

🔴CIR — 24,3% за 1П25 и 26% во 2К25 — хороший уровень расходов к доходам

🔴Операционные расходы: 12,3 млрд (+7,6% г/г)

❗️2К25: 6,6 млрд (+20,6%)

❗️Расходы на резервы: 6,8 млрд за 1П против 3,1 млрд годом ранее → рост более чем в 2 раза.

🔴CoR 1П25 — 1,7%, ❗️но 2К25 — 3,41%

🔴Достаточность капитала:

H1.0 = 19,8%, H1.2 = 16,7% — запас прочности всё еще отличный, но за квартал упали с 22,2% и 19,5%.

❗️Наблюдательный совет Банка «Санкт-Петербург» рекомендовал направить на дивиденды 30% чистой прибыли (вместо желаемых 50%) за 1 полугодие 2025 года по МСФО

🏦BSPB -6% 🔽за день

🗣Считаю, что падение связано не столько с самим отчётом, сколько с разочарованием инвесторов по дивидендам. По РСБУ уже было видно, что портфель ухудшается, расходы растут, темпы выручки замедляются. Если бы направили 50% прибыли на дивиденды, реакция рынка была бы мягче. Долю чуть увеличу — позиция у меня небольшая.

( Читать дальше )

Совкомбанк: итоги 1П2025 по МСФО — вызовы жёсткой ДКП и необходимость адаптации

- 22 августа 2025, 11:49

- |

🏦 Ключевые финансовые показатели

🔹Чистый процентный доход: 73,1 млрд руб. (-6,1% г/г).

Снижение связано со сжатием чистой процентной маржи на фоне дорогого фондирования. При этом во 2 кв. 2025 маржа начала восстанавливаться — NIM вырос до 4,2% с 3,3% в 1 кв. 2025, что даёт надежду на дальнейшее расширение при снижении ключевой ставки.

🔹Чистый комиссионный доход: 20,4 млрд руб. (+30% г/г) — один из немногих позитивных драйверов роста доходов банка.

🔹Чистая прибыль: 17,5 млрд руб. (1П2025 -54,7% г/г; 2 кв. 2025 -63,5% кв/кв).

Эффект роста резервов по необеспеченной рознице на фоне охлаждения экономики, стоимость риска выросла с 1,7% (1 кв. 2025) до 3,6% (2 кв. 2025).

🔹ROE: снизился до 10,2% против 26,9% годом ранее.

Рыночная оценка

— Текущие мультипликаторы P/E = 6,4x и P/B = 0,95x не выглядят дешёвыми.

— Но форвардные P/E 2026 на уровне 3,5–3,7x выглядят куда интереснее.

Однако реализация такого сценария возможна только при дальнейшем активном снижении ключевой ставки.

( Читать дальше )

ТМК — глубоко убыточная компания

- 21 августа 2025, 13:48

- |

ТМК отчитался за первое полугодие 2025 г. В принципе, без сюрпризов, все ключевые показатели показали снижение.

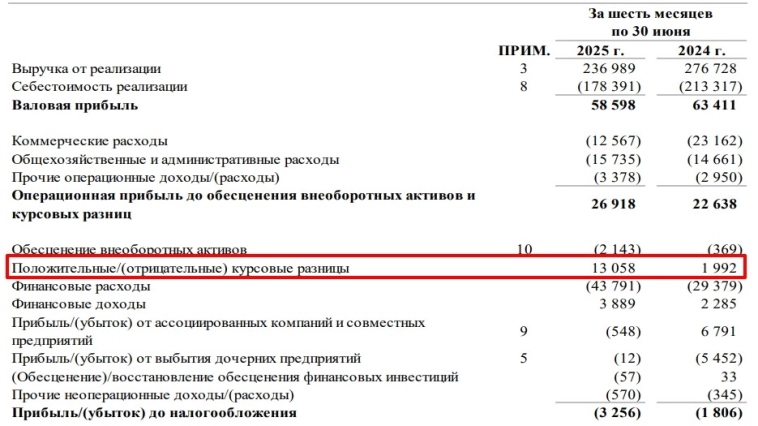

Выручка составила ₽236 989 млрд, снижение на 39% г/г. Убыток составил ₽3 249 млрд (за 6 мес. 2024 г. убыток был ₽1 816 млрд).

Убыток мог бы быть еще больше, помогли курсовые разницы в ₽13 058 млрд, которые смазали итоговые цифры.

Вот что говорит сама компания:

В первом полугодии 2025 года ситуация на рынке стальных труб в России оставалась непростой. Жесткая денежно-кредитная политика Банка России ограничивала инвестиции и тормозила проекты развития для большинства трубопотребляющих отраслей. Продолжалось действие таких факторов, как внешние экономические ограничения, лимитирование добычи нефти в связи с выполнением обязательств по сделке в рамках ОПЕК+, сложность в поиске новых рынков для сбыта газа и перенос сроков реализации крупных промышленных и инфраструктурных проектов. Все это привело к тому, что потребители фокусировались на снижении затрат и минимизировали складские запасы сырья и материалов, включая трубную продукцию.

( Читать дальше )

Металлурги — это сила.

- 20 августа 2025, 17:13

- |

НЛМК отчитался по МСФО за 1 полугодие 2025.

Тенденция сейчас такая у всех металлургов: падает и прибыль, и выручка. Но что именно привлекает в акциях этих компаний, так это отсутствие долга. Нет, конечно, он есть, но чистый долг отрицательный, так как денежная позиция превышает его значительно.

Вот и у НЛМК долг составляет ₽67 млрд (долгосрочный + краткосрочный), а денежных средств ₽147 млрд.

( Читать дальше )

🚜 «Европлан»: резервы под кредитные убытки давят на чистую прибыль

- 20 августа 2025, 15:10

- |

Лизинговая компания опубликовала финансовые результаты по МСФО за первое полугодие 2025 года:

🟢Чистая прибыль снизилась на 78% год к году и составила 1,9 млрд рублей.

🟢Чистый процентный доход снизился на 0,4% и составил 11,9 млрд рублей. Чистый непроцентный доход вырос на 20%, до 8,4 млрд рублей.

🟢Лизинговый портфель снизился с начала года на 21% и составил 201,9 млрд рублей. Доля возвращенных предметов лизинга составила 6,4% валюты баланса.

🟢Капитал на конец периода составил 46 млрд рублей, снизившись на 9% с начала года. Рентабельность капитала (RОETTM) составила 16,5%.

🟢Процентные расходы составили 18,2 млрд рублей против 13 млрд рублей годом раннее.

🟢Общее число сделок достигло 690 тыс., а общее число клиентов 165 тыс.

Финансовые результаты «Европлана» можно охарактеризовать как умеренно негативные, но с надеждой на позитив: чистая прибыль существенно снизилась на фоне снижения спроса на рынке и роста резервов под ожидаемые кредитные убытки. Однако денежный поток компании остается устойчивым — лизинговый портфель продолжает приносить значительные поступления, а продажа проблемных активов на сумму около 5 млрд рублей принесла дополнительную ликвидность.

( Читать дальше )

⭐️Анализ строительных компаний 🏗: МСФО, РСБУ, и причем тут спор на форуме?

- 20 августа 2025, 08:10

- |

На днях дискутировали с одним автором на Smart-Lab о ценности РСБУ отчетности для строителей. Оппонент проводил оценку компании оболочки за полугодие и на основе анализа (динамика выручки, других показателей) делал вывод о финансовой устойчивости. Я с этим подходом в корне не согласен. В посте разберем особенности РСБУ, структуру строительных компаний, и ценность инвестиционных решений по «оболочке»

👉 Подписывайтесь на Кот.Финанс. Мы разбираем инвест.идеи и разрушаем мифы

📘РСБУ отчетность и её отличия от МСФО

РСБУ – инструмент статистического и налогового учета. Уже позднее с появлением стандарта ФСБУ отчетность становилась более репрезентативная и подходящая для сравнения

МСФО изначально ориентирована на инвесторов и кредиторов, и ставила задачу возможности сравнения с другими компаниями и оценки фин.устойчивости для принятия финансовых решений

Есть много отраслевых различий, в особенности в аренде (в МСФО арендные обязательства отражаются в балансе как долг), особенности учета выручки и процентных расходов (аренда дисконтируется), но основное отличие в консолидации.

( Читать дальше )

МТС Банк - спящий тигр банковского сектора

- 19 августа 2025, 18:35

- |

📈 Чистые процентные доходы (ЧПД) после создания резервов выросли с апреля по июнь на +10,4% (г/г) до 5 млрд руб. Несмотря на жёсткую ДКП, МТС Банку удаётся балансировать между дорогим фондированием и доходными активами.

📈 Примечательно, что чистая процентная маржа во 2 кв. 2025 года увеличилась на 0,1 п.п. до 5,9%. Учитывая начавшийся цикл смягчения денежно-кредитной политики, рискну предположить, что минимальное значение показателя было достигнуто в первом квартале, и теперь в дальнейшем ожидается его рост и восстановление до среднеисторических уровней.

( Читать дальше )

🌀 ВКонтакте — прибыль в отчётности, убыток в реальности и сказка про «92,5 млн активных»: MAX, допэмиссия и новые приключения для миноритариев

- 18 августа 2025, 21:14

- |

Новый выпуск подкаста от инвест-канала «Fond&Flow»

Написал для вас пост — "как заработать на рынке после переговоров на Аляске", а также разобрал самые глупые ошибки, которые совершают в период кризиса в России. Все идеи на канале, подпишись чтобы не пропустить ничего интересного! У нас уютно❤

🎲#73. Под ребрами...

Пока все удивляются «радужным» новостям после переговоров на Аляске, о рисках которых я писал 10 августа, продолжаем и дальше анализировать свежие отчёты компаний за 1-е полугодие 2025 года.

📡 В этот раз решил обсудить отчёт по МСФО от компании ВК. Выдался он достаточно неплохим, особенно с учётом того, что впервые за долгое время компания показала положительную EBITDA и снижение долга. Однако сохраняющиеся убыточность и снижение темпов роста ключевых сегментов заставляют подумать о множестве вопросов.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал